Онлайн-калькулятор расчета процентов по кредиту для юридических лиц — tvoedelo.online

Узнай какой банк подходит твоему бизнесу

Пройди опрос и получи самое выгодное банковское обслуживание

Оставь заявку до 22 ноября

и получи ценный подарок!

Юрлицо берет кредит, если хочет рефинансировать задолженность, сделать оптовую закупку товара или открыть филиал. Кредитором может выступить другая компания, микрофинансовая организация или банк. Требования к заемщику и процентная ставка везде разные. Чтобы выбрать наиболее выгодные условия, следует сделать расчет процентов по кредиту на онлайн-калькуляторе для юридических лиц.

Подобрать банк

Что такое калькулятор кредитов для юридических лиц и где его взять

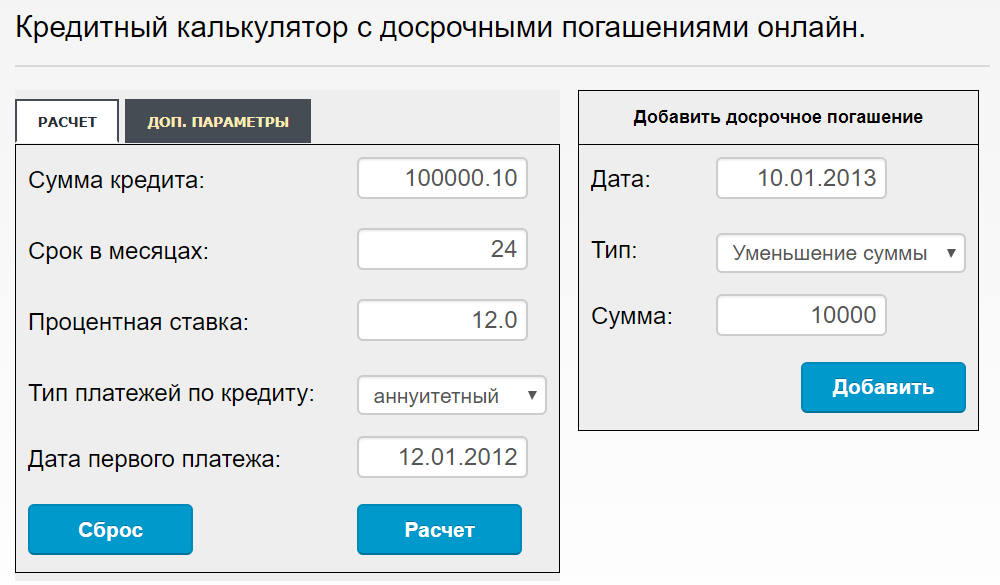

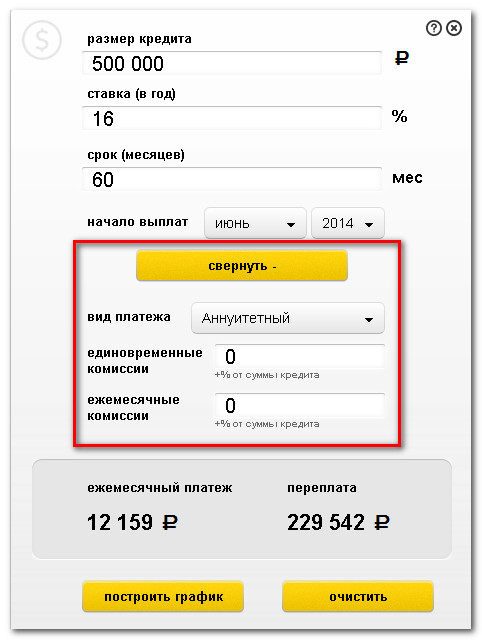

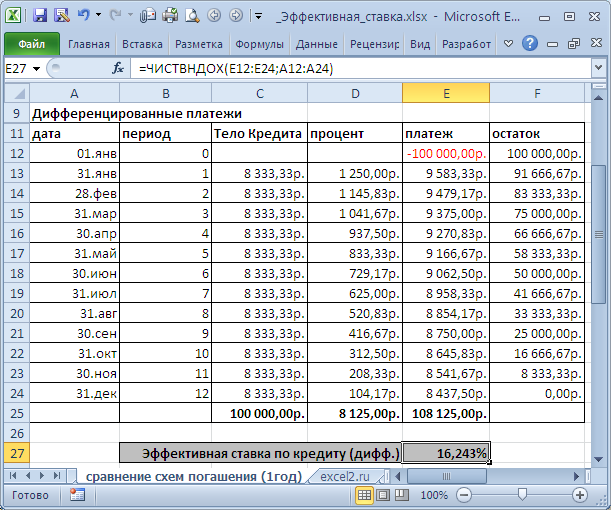

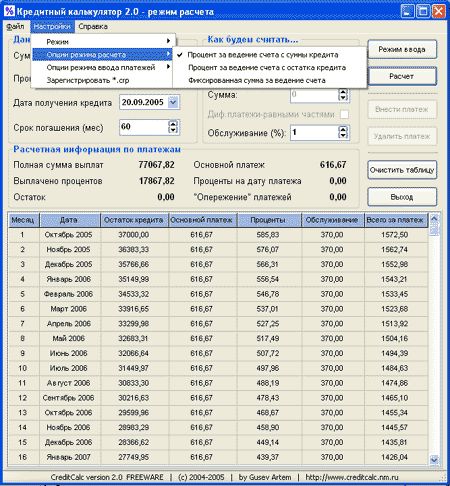

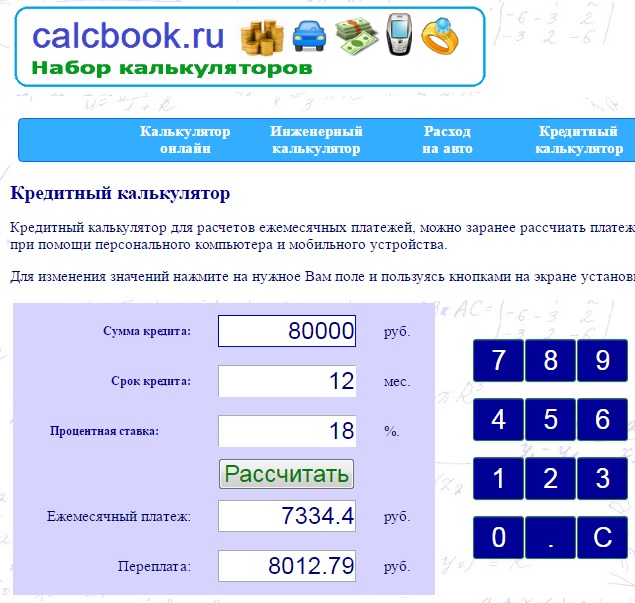

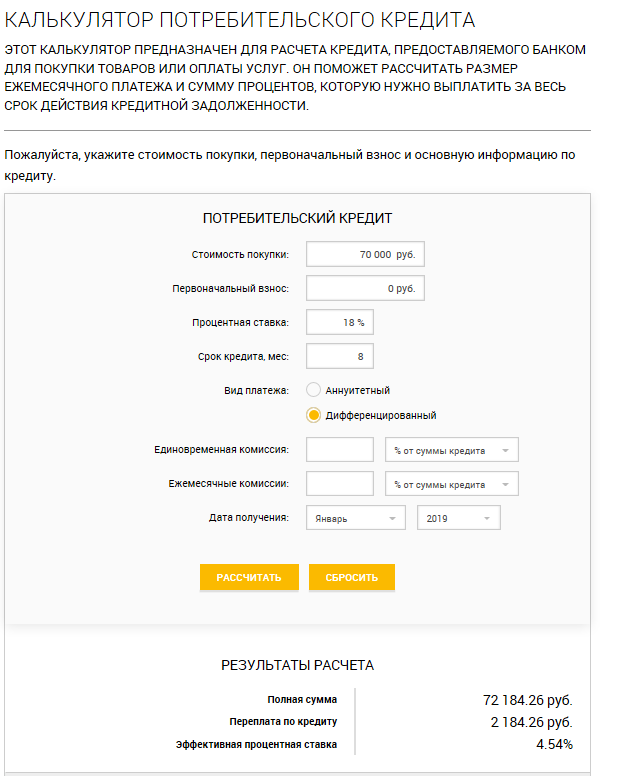

Калькулятор — это онлайн-сервис, который показывает предпринимателю, сколько он будет платить, если займет на определенных условиях. Например, чтобы рассчитать процент по договору займа между юридическими лицами, предприниматель вводит в сервисе:

- сумму,

- процентную ставку,

- срок займа,

- комиссию за выдачу займа,

- вид платежа — аннуитетный или дифференцированный.

Сервис показывает, сколько предприниматель платит каждый месяц, пока не погасит задолженность.

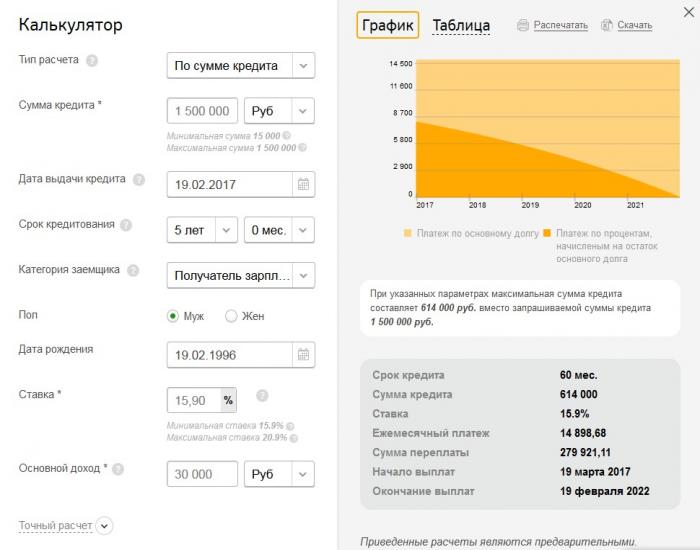

Пример калькулятора — на сайте «Банки.ру».

Как уменьшить проценты по кредиту для юридических лиц

Разные финансовые учреждения могут предложить собственнику бизнеса разные условия. Плата за пользование ссудой зависит от того, насколько надежным кажется заемщик. Чтобы повысить доверие перед кредитной организацией, следует показать, что компания работает честно и будет прибыльной. Для этого предприниматель показывает менеджеру банка документы:

- копии текущих договоров с партнерами;

- кредитную историю без просрочек;

- сведения об успешном участии в госзакупках;

- справки об отсутствии судимости у руководителей и бухгалтера.

Следует рассказать менеджеру о достижениях компании, например о победах на конкурсах или о расширении штата персонала.

Подавать заявку на получение ссуды в несколько банков единовременно не следует. Кредитные организации знают, что предприниматель пытается получить ссуду сразу везде и могут подумать, что он хочет набрать долгов и скрыться. Чтобы сравнить предложения в большом количестве кредитных организаций, лучше обратиться к брокеру.

Кредитные организации знают, что предприниматель пытается получить ссуду сразу везде и могут подумать, что он хочет набрать долгов и скрыться. Чтобы сравнить предложения в большом количестве кредитных организаций, лучше обратиться к брокеру.

Финансовый брокер расскажет о выгодных предложениях, поможет собрать документы и безопасно подаст заявки в несколько кредитных учреждений. За услуги брокера придется заплатить процент, зато он экономит время и находит лучшие условия. Услугами брокера также полезно пользоваться, если организация постоянно получает отказы.

Калькулятор процентов по займу онлайн

Перед получением кредита в финансовой организации важно понимать, сколько денег переплатите. Калькулятор процентов по займу, который доступен на сайте МКК «СМСФИНАНС», – удобная функция, позволяющая за считанные секунды узнать фактические переплаты по кредиту и оценить возможности.

Как использовать онлайн систему для информации по займу?

Чтобы расчет процентов по займу был точным, убедитесь, что вы ввели все цифры правильно. Одна ошибка может значительно повлиять на конечный результат. Итак, кредитный калькулятор дает заемщику следующие преимущества:

Одна ошибка может значительно повлиять на конечный результат. Итак, кредитный калькулятор дает заемщику следующие преимущества:

- Возможность ознакомиться с условиями еще до того, как будет подписан непосредственно договор с организацией;

- Подсчет различных вариантов кредитования;

- Проценты по займу известны не только в виде цифры в документах, но и в формате реальных денег;

- Возможность принять здравое решения о необходимости кредита и конкретных программах для его получения.

После подсчетов с помощью такого сервиса человек смело берет деньги взаймы, понимая, что это безопасно. Наш калькулятор микрозаймов выдает информацию о каждой копейке переплаты. Иначе вы могли бы получить искаженные данные и попасть в неприятную ситуацию. Но помните также, что онлайн калькулятор расчета процетов по займам – ознакомительный инструмент, а не официальная оферта или договор.

Уточняем стоимость кредитов – официальный калькулятор от организации

Чтобы не попасть в неприятную ситуацию, для расчета процентов по займу используйте официальный сервис компании «СМСФИНАНС». Удобный подсчет данных, изменение информации – все это есть на странице калькулятора.

Удобный подсчет данных, изменение информации – все это есть на странице калькулятора.

Компания предлагает не просто быстрые деньги, а выгодные возможности получить средства под приемлемый процент. Мы разработали оптимальные схемы кредитования. По вопросам, связанным с получением средств, позвоните нам или заполните заявку на кредит на сайте.

Расчет процентов по займу с помощью калькулятора

Микрофинансовые организации выручают украинцев в самых неприятных жизненных ситуациях. Но существует

загвоздка — компании начисляют проценты по дням, что усложняет подсчет недельной или месячной процентной

ставки с учетом возможных штрафов и просрочек. Чтобы узнать реальную стоимость кредита, следует воспользоваться

калькулятором процентов по займу на нашем сайте.

Кредитный калькулятор онлайн оперативно вычислит конечную сумму к оплате.

Расчет затрат по займу

Характер начисления процентов в МФО Киева имеет одинаковую формулу, что позволяет применять онлайн-калькулятор

ко всем кредитным организациям. Несколько минут времени оправдаются получением ценной информации.

Несколько минут времени оправдаются получением ценной информации.

Для чего нужен калькулятор займа:

- Чтобы заранее рассчитать размер переплаты по кредиту и внести его в бюджет.

- Чтобы определить наиболее лояльного кредитора.

- Чтобы корректировать суммы займов на основании собственных платежных возможностей.

Для расчета процентов по микрозайму нужно знать сумму кредита, период финансирования и дневную ставку. Данные

необходимо ввести в соответствующие поля, а после нажать клавишу «Рассчитать». Также сервис осуществляет

расчеты на основе недельной или месячной ставки, если таковая известна.

Расчет последствий просрочки в Киеве

Пользователь портала также может рассчитать на калькуляторе денежные потери при несвоевременном внесении

платежа по кредиту. За продление срока финансирования одни компании берут фиксированную ставку, другие же

исчисляют штраф в виде определенной ставки от суммы микрозайма.

Расчет микрозайма невозможен без определения штрафных санкций. Для этого необходимы: срок просрочки, штраф,

Для этого необходимы: срок просрочки, штраф,

ставка ежедневной пени.

Принимая решения взять онлайн-кредит, рекомендуем приложить все усилия, чтобы не допустить просрочки. Ведь

кроме начисления штрафных санкций, за каждый день неуплаты МФО Киева будет также начислять стандартные

проценты по кредиту. При увеличении этого срока займ может вырасти до небывалых размеров. Рассматривая

микрозаймы различных кредиторов, обращайте также внимание на возможность пролонгации ссуды. Это позволит

снизить размер переплаты.

Калькулятор личного кредита

Ежемесячная оплата: 212,47 долларов США

| ||||||||||||||||||

Структура платежей | График погашения кредита |

Что такое личные ссуды?

Индивидуальные ссуды — ссуды с фиксированными суммами, процентными ставками и ежемесячными суммами возврата в течение определенных периодов времени.

Обеспеченные личные займы

Хотя и нечасто, но обеспеченные личные ссуды существуют.Обычно они предлагаются в банках и кредитных союзах при наличии автомобиля, личных сбережений или депозитных сертификатов в качестве залога. Как и все другие обеспеченные ссуды, такие как ипотека и автокредиты, заемщики рискуют потерять обеспечение, если своевременные выплаты не будут произведены.

Традиционные личные займы

До появления Интернета личные ссуды обычно предоставлялись банками, кредитными союзами и другими финансовыми учреждениями. Они могут получать прибыль от этой системы, принимая деньги в виде сберегательных счетов, текущих счетов, счетов денежного рынка или депозитных сертификатов (CD), и ссужая деньги обратно под более высокие процентные ставки. Ломбарды и магазины выдачи наличных также предоставляют личные ссуды под высокие проценты.

Персональные займы от P2P-кредиторов

Появление Интернета представило новый способ кредитования, сформировав ландшафт индустрии индивидуального кредитования. Вместо того, чтобы заемщики обращались в кредитные учреждения, которые предоставляют ссуды для физических лиц (как это делается традиционно), заемщики теперь могут обращаться к компаниям, предоставляющим финансовые услуги в Интернете, которые напрямую сопоставляют их с кредиторами. Большинство этих кредиторов — обычные люди, у которых есть дополнительные деньги для вложения. Весь процесс называется одноранговым кредитованием или сокращенно P2P кредитованием.Заемщики P2P обычно предлагают ссуды на более выгодных условиях из-за относительно низкого риска и низкой стоимости для поставщиков услуг P2P. Поставщики услуг P2P обычно работают только через веб-сайт, который намного дешевле, чем обычный банк или кредитный союз. Кроме того, поставщики услуг P2P не предоставляют займы напрямую, а вместо этого действуют как посредники и получают небольшую долю всех транзакций. Кредиторы несут убытки в случае дефолта заемщиков. В результате эти поставщики услуг P2P работают с очень низким риском.

Вместо того, чтобы заемщики обращались в кредитные учреждения, которые предоставляют ссуды для физических лиц (как это делается традиционно), заемщики теперь могут обращаться к компаниям, предоставляющим финансовые услуги в Интернете, которые напрямую сопоставляют их с кредиторами. Большинство этих кредиторов — обычные люди, у которых есть дополнительные деньги для вложения. Весь процесс называется одноранговым кредитованием или сокращенно P2P кредитованием.Заемщики P2P обычно предлагают ссуды на более выгодных условиях из-за относительно низкого риска и низкой стоимости для поставщиков услуг P2P. Поставщики услуг P2P обычно работают только через веб-сайт, который намного дешевле, чем обычный банк или кредитный союз. Кроме того, поставщики услуг P2P не предоставляют займы напрямую, а вместо этого действуют как посредники и получают небольшую долю всех транзакций. Кредиторы несут убытки в случае дефолта заемщиков. В результате эти поставщики услуг P2P работают с очень низким риском.

Зачем нужны личные ссуды?

Около половины всех кредитов физическим лицам используется для консолидации долга. Процентные ставки по личным кредитам обычно ниже, чем по кредитным картам, что делает личные ссуды отличным средством, с помощью которого человек может консолидировать задолженность по кредитной карте или другие долги с более высокими процентными ставками. Принимая решение взять личный заем для консолидации долга, следует полностью учитывать комиссии. Годовая процентная ставка, включенная в комиссию, является лучшим ориентиром для сравнения, чем процентная ставка.Другие распространенные виды использования личных ссуд включают оплату медицинских счетов, ремонт дома, расширение малого бизнеса, отпуск, свадьбы и другие крупные покупки. Ниже приводится ряд более конкретных примеров использования личных займов:

Процентные ставки по личным кредитам обычно ниже, чем по кредитным картам, что делает личные ссуды отличным средством, с помощью которого человек может консолидировать задолженность по кредитной карте или другие долги с более высокими процентными ставками. Принимая решение взять личный заем для консолидации долга, следует полностью учитывать комиссии. Годовая процентная ставка, включенная в комиссию, является лучшим ориентиром для сравнения, чем процентная ставка.Другие распространенные виды использования личных ссуд включают оплату медицинских счетов, ремонт дома, расширение малого бизнеса, отпуск, свадьбы и другие крупные покупки. Ниже приводится ряд более конкретных примеров использования личных займов:

- У человека на балансе 8000 долларов с процентной ставкой 19,99% по одной кредитной карте и 7000 долларов с процентной ставкой 24,99% по другой. P2P-кредитор готов ссудить ему $ 16 000 сроком на 5 лет под 12% годовых вместе с 5% комиссией.Годовая процентная ставка по кредиту составляет 14,284%, что ниже процентной ставки по обеим кредитным картам.

Таким образом, он может использовать эту ссуду для погашения долга по кредитной карте по значительно более низкой процентной ставке.

- Владелец малого бизнеса, которому нужны дополнительные средства для финансирования рекламы своего бизнеса в газете, которая имеет высокие шансы принести большой доход.

- Обанкротившийся, но обладающий высоким потенциалом студент колледжа, которому нужны дополнительные средства для финансирования временного переезда в новое место, где он потенциально может получить престижную работу и сразу же получить высокий доход, чтобы выплатить ссуду.

Попытайтесь избежать мошенничества или хищнических ссуд

К сожалению, мошеннические или хищнические кредиторы действительно существуют. Во-первых, для кредитора необычно продлить предложение, не запрашивая предварительно кредитную историю, и это может быть верным признаком того, что кредитор избегает их. Ссуды, рекламируемые по обычной почте или по телефону, имеют высокую вероятность хищнического характера. То же самое часто говорят в отношении ссуд на покупку автомобилей, авансов наличными, ссуд без проверки кредита и ссуд до зарплаты.Как правило, эти ссуды идут с очень высокими процентными ставками, непомерными комиссиями и очень короткими сроками окупаемости.

То же самое часто говорят в отношении ссуд на покупку автомобилей, авансов наличными, ссуд без проверки кредита и ссуд до зарплаты.Как правило, эти ссуды идут с очень высокими процентными ставками, непомерными комиссиями и очень короткими сроками окупаемости.

Персональные ссуды и кредитоспособность

Кредитоспособность физического лица, вероятно, является основным определяющим фактором, влияющим на выдачу личного кредита. Хорошие или отличные кредитные рейтинги важны, особенно при поиске личных ссуд по хорошим ставкам. Люди с более низким кредитным рейтингом найдут несколько вариантов при поиске ссуды, а ссуды, которые они могут получить, обычно идут с невыгодными ставками.Как кредитные карты или любой другой заем, подписанный с кредитором, невыполнение обязательств по личным займам может повредить кредитный рейтинг человека. Кредиторы, которые не ограничиваются кредитным рейтингом, действительно существуют; они используют другие факторы, такие как отношение долга к доходу, стабильный стаж работы и т. д.

д.

Заявление на получение личного кредита

Процесс подачи заявки обычно довольно прост. Чтобы подать заявку, кредиторы обычно запрашивают некоторую основную информацию, включая личную информацию, информацию о занятости, доходе и кредитном отчете, среди множества других вещей.Эта информация, скорее всего, будет получена из таких документов, как налоговые декларации, недавние платежные ведомости, формы W-2 или личный финансовый отчет. Многие кредиторы сегодня позволяют заемщикам подавать заявки онлайн. После подачи информация оценивается и проверяется кредитором. Некоторые кредиторы принимают решение немедленно, в то время как другим может потребоваться несколько дней или недель. Кандидаты могут быть приняты, отклонены или приняты с условиями. Что касается последнего, кредитор будет предоставлять ссуду только при соблюдении определенных условий, таких как предоставление дополнительных квитанций о выплатах или документов, связанных с активами или долгами.

В случае одобрения, личные займы могут быть профинансированы в течение 24 часов, что делает их весьма удобными, когда наличные деньги требуются немедленно. Они должны отображаться в виде единовременной суммы на текущем счете, предоставленном во время первоначальной подачи заявки, поскольку многие кредиторы требуют наличия счета для отправки личных ссудных средств посредством прямого депозита. Некоторые кредиторы могут отправлять чеки или переводить деньги на предоплаченные дебетовые карты. При расходовании ссуды соблюдайте юридические рамки, указанные в контракте.

Они должны отображаться в виде единовременной суммы на текущем счете, предоставленном во время первоначальной подачи заявки, поскольку многие кредиторы требуют наличия счета для отправки личных ссудных средств посредством прямого депозита. Некоторые кредиторы могут отправлять чеки или переводить деньги на предоплаченные дебетовые карты. При расходовании ссуды соблюдайте юридические рамки, указанные в контракте.

Комиссия за личный заем

Помимо обычных платежей по основной сумме и процентам по любому типу ссуды, для личных ссуд существует несколько комиссий, на которые следует обратить внимание.

- Сбор за оформление заявки — Иногда это называется сбором за подачу заявки, он помогает покрыть расходы, связанные с обработкой заявок. Обычно он составляет от 1% до 5% от суммы кредита. Некоторые кредиторы запрашивают комиссию за оформление авансом, в то время как большинство вычитает комиссию после утверждения. Например, 10 000 долларов, взятых в долг с 3% комиссией за оформление, принесут заемщику только 9 700 долларов (однако погашение по-прежнему основано на 10 000 долларов).

- Комиссия за предоплату — эта комиссия применяется только в том случае, если заемщик выплачивает личный заем или производит выплаты досрочно.Персональные ссуды, содержащие комиссию за предоплату, сейчас менее распространены.

- Комиссия за просрочку платежа — Кредиторы могут взимать комиссию за слишком позднюю оплату. Избегайте этого, просто вовремя оплачивая все взносы. Это может помочь заранее связаться с кредиторами, если платеж не может быть произведен в установленный срок, поскольку некоторые готовы продлить сроки. Эта комиссия может быть фиксированной или рассчитываться как процент от платежа, в зависимости от кредитора.

Некоторые кредиторы могут попросить заемщиков приобрести полисы страхования личных займов, которые покрывают такие случаи, как смерть, инвалидность или потеря работы.Хотя некоторым это может быть выгодно, такое страхование не требуется по закону.

Альтернативы личного кредита

Есть несколько альтернатив, которые заемщики могут рассмотреть, прежде чем брать необеспеченные личные ссуды или когда ни один авторитетный источник не желает предоставлять ссуду.

- Взять в долг у близких друзей или родственников, которые готовы помочь. Чаще всего семья или друзья готовы давать ссуды под нулевую или низкую процентную ставку.

- Попросите кого-нибудь помочь оформить личный заем. Соправителем может быть кто угодно, например супруг (а), родитель, опекун, родственник или близкий друг. Однако они должны иметь хорошую кредитоспособность, стабильную работу и, по сути, быть человеком, который получил бы личный заем, если бы подал заявку. Однако соучастник берет на себя риск, когда представляет частного заемщика; в случае дефолта заемщика платежи следует за другим лицом.

- Подайте заявку и используйте кредитные карты с нулевой или низкой начальной ставкой. Эти типы кредитных карт, как правило, отлично подходят для ежемесячного погашения задолженности без начисления процентов заемщику, который намеревается выплатить их в будущем, что является отличной причиной выбрать их по сравнению с личными ссудами.

Просто будьте осторожны с комиссией за пролонгацию и отметьте в календаре дату истечения беспроцентного периода эмитента кредитной карты.

Просто будьте осторожны с комиссией за пролонгацию и отметьте в календаре дату истечения беспроцентного периода эмитента кредитной карты. - Обеспечьте ссуду существующим залогом, таким как дом, автомобиль или дорогие украшения. Большинство кредиторов считают, что обеспеченные ссуды менее рискованны, чем необеспеченные ссуды, и с большей готовностью предлагают более высокие суммы ссуд по более выгодным ставкам. Распространенный метод, который можно использовать для заимствования большой суммы денег, включает обеспечение дома через кредитную линию собственного капитала (HELOC).Однако обратите внимание, что кредиторы могут на законных основаниях получить право собственности на любое подписанное обеспечение; неспособность произвести платежи по HELOC потенциально может привести к потере права выкупа.

- Некоммерческие или религиозные организации в сообществе часто могут быть спасением для людей, испытывающих финансовые трудности.

- Краудфандинг — также отличный способ собрать деньги.

Лучше всего погашение не требуется! Однако успешно провести краудфандинг — непростая задача. Как правило, люди не собираются финансировать кого-либо или какое-либо дело, если они не хотят и не верят в цель краудфандингового проекта.Хотя нет никакого способа узнать, кто может или не может получить краудфандинг, люди, начинающие новый, многообещающий бизнес, запрашивающие помощь в случае стихийных бедствий или, что реже, борющиеся с неконтролируемыми финансовыми проблемами, — это те люди, которые обычно получают краудфандинг.

Лучше всего погашение не требуется! Однако успешно провести краудфандинг — непростая задача. Как правило, люди не собираются финансировать кого-либо или какое-либо дело, если они не хотят и не верят в цель краудфандингового проекта.Хотя нет никакого способа узнать, кто может или не может получить краудфандинг, люди, начинающие новый, многообещающий бизнес, запрашивающие помощь в случае стихийных бедствий или, что реже, борющиеся с неконтролируемыми финансовыми проблемами, — это те люди, которые обычно получают краудфандинг.

Калькулятор студенческой ссуды (2020) — Оцените погашение ссуды

Калькулятор студенческой ссуды

В колледже должно быть весело, верно? Голливуд, конечно, так считает: в таких фильмах, как Старая школа, Блондинка в законе и Принятые,

это наполовину дикие вечеринки, наполовину интеллектуальное и эмоциональное открытие.Но это же Голливуд — сами школы

нарисуйте иную, но не менее привлекательную картину. Откройте любую брошюру о приемной комиссии, и вы увидите, что студенты бездельничают

весело на траве кампуса; дружелюбные, доступные профессора, болтающие с небольшими группами обожающих студентов;

чистые, тихие общежития; и постоянно прекрасная погода.

Откройте любую брошюру о приемной комиссии, и вы увидите, что студенты бездельничают

весело на траве кампуса; дружелюбные, доступные профессора, болтающие с небольшими группами обожающих студентов;

чистые, тихие общежития; и постоянно прекрасная погода.

Хотя оба этих изображения содержат некоторую правду (бывают вечеринки, иногда бывает хорошая погода), есть один аспект. колледжа, который часто упускают из виду или, по крайней мере, отодвигают на второй план: ценник.Хотя не секрет, что Степень подорожала в последние годы, тем не менее цифры удивляют. Стоимость обучения и сборы в государственных четырехлетних учебных заведениях увеличилось на 17% только за последние пять лет, согласно данным Совета колледжей.

Для многих студентов единственный способ удержаться на пороге этой нарастающей волны — это брать все большие студенческие ссуды.

В результате за последнее десятилетие задолженность по студенческим ссудам резко выросла.

Не очень весело, но не расстраивайтесь. Конечно, у некоторых недавних выпускников есть страшные истории о студенческих кредитах, которые можно рассказать: высокий долг, низкие перспективы трудоустройства и к тому же масса других расходов; а другие просто перестали беспокоиться о выплате кредита (общее количество людей с непогашенными студенческими ссудами в последнее время превысило 7 миллионов). Однако многие выпускники считают своим долгом управляемый и, в конечном итоге, стоящий.

Важно заранее знать, во что вы ввязываетесь. Посмотрев на калькулятор студенческой ссуды, вы можете

сравните затраты на обучение в разных школах. Такие переменные, как ваше семейное положение, возраст и продолжительность посещения.

(вероятно, четыре года, если вы поступаете как новичок, два года, если вы переходите как младший, и т. д.).

Затем предоставьте некоторую финансовую информацию, например, сколько вы (или ваша семья) сможете вносить каждый год и какие стипендии

или подарков, которые вы уже получили, калькулятор выплат по студенческому кредиту может сказать вам, на какую сумму долга вы можете рассчитывать и какую

Ваши расходы будут понесены после выпуска — как ежемесячно, так и в течение всего срока действия кредита. Конечно сколько ты будешь

Плата также будет зависеть от того, какие ссуды вы выберете.

Конечно сколько ты будешь

Плата также будет зависеть от того, какие ссуды вы выберете.

Здесь на помощь

У федерального правительства есть ряд различных программ студенческих ссуд, описанных ниже, которые предлагают низкие процентные ставки и другие условия, удобные для студентов. Если вы можете использовать любую из этих программ для оплаты части обучения в колледже, ваш с долгом после окончания учебы будет легче справиться.

Разные кредиты для разных людей

Прежде чем переходить к различным типам доступных программ кредитования, давайте кратко рассмотрим, как именно

Работа.Как и любой тип кредита (автокредит, кредитная карта, ипотека), студенческий кредит требует небольшой суммы

плату), а затем они требуют уплаты процентов и основной суммы. Основные платежи идут на выплату того, что вы взяли в долг,

а процентные платежи состоят из некоторого согласованного процента от суммы, которую вы все еще должны. Обычно, если вы пропускаете платежи,

проценты, которые вам пришлось бы заплатить, добавляются к вашему общему долгу.

Обычно, если вы пропускаете платежи,

проценты, которые вам пришлось бы заплатить, добавляются к вашему общему долгу.

В U.S.A., федеральное правительство помогает студентам оплачивать обучение в колледже, предлагая ряд программ ссуды с более выгодными условиями. сроки, чем большинство вариантов частного кредита. Федеральные студенческие ссуды уникальны тем, что, пока вы студент, ваши выплаты отложено — то есть отложено на потом. Некоторые виды федеральных займов являются «субсидируемыми» и не содержат накопительных выплат по процентам. в течение этого периода отсрочки.

Ссуды Стаффорда

Ссуды Стаффорда — это основной вариант студенческой ссуды федерального правительства для студентов.Они предлагают низкое происхождение

комиссии (около 1% от суммы кредита), минимально возможные процентные ставки (4,29% на 2015-2016 учебный год) и в отличие от авто

ссуды или другие формы долга, процентная ставка не зависит от кредитного рейтинга или дохода заемщика. Каждые

студент, получающий ссуду Стаффорда, платит такую же ставку.

Есть два разных типа ссуд Стаффорда: субсидированные и несубсидированные. Доступны субсидированные ссуды Стаффорда. только для студентов с финансовыми нуждами.Пока вы учитесь в школе и в течение шестимесячного «льготного периода» после ее окончания, вам не нужно платить проценты по субсидированным кредитам, поскольку федеральное правительство позаботится об этом за вас. Все сказано, субсидированные ссуды Стаффорда — лучший вариант студенческой ссуды, но соответствующие студенты могут брать только из них в общей сложности 23000 долларов субсидированных кредитов, и не более 3500 долларов на первом курсе, 4500 долларов на втором курсе и 5 500 долларов США на младших курсах и выше.

Для студентов, которые не имеют права на получение субсидированных ссуд, доступны несубсидированные ссуды Стаффорда. Эти предложения

такая же низкая процентная ставка, как у субсидируемых кредитов, но без процентных выплат, финансируемых государством. Значит, интерес

накапливается, пока вы учитесь в школе, а затем добавляется сумма, которую вы должны вернуть (также известная как ваш основной баланс)

как только вы закончите учебу. Хотя это может показаться незначительной разницей, это может привести к сотням или тысячам долларов долга.

сверх того, что вы заимствовали.Хороший калькулятор погашения студенческого кредита учитывает разницу между субсидируемыми и

несубсидированные займы.

Значит, интерес

накапливается, пока вы учитесь в школе, а затем добавляется сумма, которую вы должны вернуть (также известная как ваш основной баланс)

как только вы закончите учебу. Хотя это может показаться незначительной разницей, это может привести к сотням или тысячам долларов долга.

сверх того, что вы заимствовали.Хороший калькулятор погашения студенческого кредита учитывает разницу между субсидируемыми и

несубсидированные займы.

Наряду с конкретным потолком в 23000 долларов для субсидируемых ссуд Стаффорда, существует ограничение на общую сумму

несубсидированные и субсидируемые вместе взятые, которые может взять любой студент. Студенты бакалавриата, которые зависят от

родители для финансовой поддержки могут взять ссуду Стаффорда на сумму не более 31000 долларов, а студенты, которые в финансовом отношении

Independent может взять до 57 500 долларов в виде ссуд Стаффорда.Итак, для студента, который уже исчерпал свой размер субсидии

ссуды, она могла взять дополнительные от 8000 до 34 500 долларов в виде несубсидированных ссуд, в зависимости от того, является она иждивенцем.

Аспиранты и профессиональные студенты больше не могут получать субсидированные ссуды. С 2012 года они имеют право только на несубсидируемые параметры. Они могут брать 20 500 долларов в год на общую сумму 138 500 долларов. Важно отметить, что эта сумма включает ссуды. которые также были взяты для обучения в бакалавриате.

PLUS ссуды

Для аспирантов и студентов-профессионалов федеральное правительство предлагает отдельный вариант под названием PLUS Loans. Здесь нет

лимит заимствования для кредитов PLUS — они могут быть использованы для оплаты полной стоимости обучения за вычетом любой другой полученной финансовой помощи,

однако у них более высокая процентная ставка и комиссия за оформление, чем у Stafford Loans (по состоянию на 2015 год процентная ставка для PLUS

ссуды составляют 6,84%, а комиссия за выдачу составляет около 4.3%). Они также требуют проверки кредитоспособности, поэтому студенты с плохой кредитной историей могут

не иметь права. Ссуды PLUS могут также использоваться родителями студентов бакалавриата для оплаты обучения сына или дочери.

Ссуды PLUS могут также использоваться родителями студентов бакалавриата для оплаты обучения сына или дочери.

Perkins Loans

Кредиты Perkins — еще одна форма федерального кредита с низкой процентной ставкой (5% в 2015 году), но в отличие от кредитов Stafford и PLUS, они предлагаются непосредственно через ваш колледж или университет. Они доступны только учащимся с финансовыми нуждами и только в школах, участвовать в программе — чтобы узнать, являетесь ли это вы, обратитесь в офис финансовой помощи вашей школы.

В школах, которые участвуют, подходящие студенты могут занимать до 5 500 долларов в год и в общей сложности 27 500 долларов в виде ссуд Perkins; а правомочные аспиранты могут занимать до 8000 долларов в год и в общей сложности 60 000 долларов. Но имейте в виду, что средства на кредиты Perkins ограничены, поэтому на практике эти потолки могут быть ниже в некоторых школах.

Частные займы

Как только все варианты федерального займа будут исчерпаны, студенты могут обратиться к частным займам для получения оставшегося финансирования. Частный

ссуды обычно предлагают гораздо менее выгодные условия, чем федеральные ссуды, и их труднее получить. У них может быть переменный интерес

ставки, часто превышающие 10%. Процентная ставка и ваша способность получать частные студенческие ссуды могут зависеть от вашего кредита.

запись. В то время как некоторые из них предусматривают отсрочку выплат на время вашего обучения в школе, многие этого не делают. Частные займы не дают

здравый смысл для всех, но для некоторых студентов они могут быть полезны для преодоления разрыва между федеральными займами и стоимостью обучения в колледже.

Частный

ссуды обычно предлагают гораздо менее выгодные условия, чем федеральные ссуды, и их труднее получить. У них может быть переменный интерес

ставки, часто превышающие 10%. Процентная ставка и ваша способность получать частные студенческие ссуды могут зависеть от вашего кредита.

запись. В то время как некоторые из них предусматривают отсрочку выплат на время вашего обучения в школе, многие этого не делают. Частные займы не дают

здравый смысл для всех, но для некоторых студентов они могут быть полезны для преодоления разрыва между федеральными займами и стоимостью обучения в колледже.

Обращение за федеральной финансовой помощью

Фото: © iStock / Sadeugra

Процесс получения федеральной финансовой помощи относительно прост. Вы заполняете единственную форму — Бесплатное приложение для

Федеральное пособие для студентов (FAFSA) и отправьте его в офис финансовой помощи вашей школы. Затем они сделают все остальное. FAFSA — это ваш

единый доступ к ссудам Стаффорда, ссудам Perkins и ссудам PLUS. Многие колледжи также используют его для определения вашего права на получение

стипендии и другие варианты, предлагаемые вашим штатом или школой, чтобы вы могли претендовать на еще большую финансовую помощь.

Затем они сделают все остальное. FAFSA — это ваш

единый доступ к ссудам Стаффорда, ссудам Perkins и ссудам PLUS. Многие колледжи также используют его для определения вашего права на получение

стипендии и другие варианты, предлагаемые вашим штатом или школой, чтобы вы могли претендовать на еще большую финансовую помощь.

На самом деле нет причин не заполнять FAFSA. Многие студенты считают, что не имеют права на получение финансовой помощи, потому что их родители зарабатывают слишком много денег, но на самом деле формула определения права на льготы учитывает множество факторов помимо доход. Точно так же классы и возраст не учитываются при определении права на получение большинства видов федеральных финансовых помощь, поэтому вы не будете дисквалифицированы из-за низкого среднего балла.

По какой цене?

Если вы думаете, что будете использовать одну или несколько из этих кредитных программ для оплаты обучения в колледже, рекомендуется заранее определить

времени примерно, какими будут ваши платежи после выпуска. Калькулятор студенческой ссуды может помочь.

Размер ваших ежемесячных платежей будет варьироваться в зависимости от того, какой вид финансовой помощи вам предоставляется.

имеете право и в какой школе вы ходите. Хотя стоимость не должна быть основным фактором, любой студент учитывает, когда

решая, куда пойти в школу, это может быть одним из нескольких соображений, особенно если вам нужно будет использовать ученик

кредиты на оплату обучения. Вы не хотите упустить возможность получить удовольствие от учебы в колледже, потому что беспокоитесь о

долг.В колледже должно быть весело, не так ли?

Калькулятор студенческой ссуды может помочь.

Размер ваших ежемесячных платежей будет варьироваться в зависимости от того, какой вид финансовой помощи вам предоставляется.

имеете право и в какой школе вы ходите. Хотя стоимость не должна быть основным фактором, любой студент учитывает, когда

решая, куда пойти в школу, это может быть одним из нескольких соображений, особенно если вам нужно будет использовать ученик

кредиты на оплату обучения. Вы не хотите упустить возможность получить удовольствие от учебы в колледже, потому что беспокоитесь о

долг.В колледже должно быть весело, не так ли?

Калькулятор погашения кредита

- Дом

- Контакт

- Логин

Переключить навигацию

- Финансовые

- Инвестиции

- Калькулятор аннуитета

- Калькулятор APY

- Калькулятор доходности облигаций

- Калькулятор CAGR

- Калькулятор сложных процентов

- Калькулятор IRR

- Калькулятор чистой стоимости

- Калькулятор чистой стоимости

- Стоимость

- Калькулятор доходности от аренды

- Калькулятор рентабельности инвестиций

- Калькулятор правила 72

- Калькулятор сбережений

- Простой калькулятор процентов

- Аренда

- Калькулятор аренды автомобиля

- Кредиты

- Калькулятор амортизации

- Калькулятор амортизации

- Ссудный калькулятор

- Калькулятор DTI

- Калькулятор отношения долга к лимиту

- Калькулятор только процентов

- Калькулятор доступности ссуды

- Калькулятор сравнения ссуд

- Ипотечный калькулятор

- Расчет рефинансирования ator

- Инвестиции

- Business

- Калькулятор коэффициента наличности

- Калькулятор комиссии

- Калькулятор CPC

- Калькулятор CPM

- Калькулятор коэффициента долга

- Калькулятор налога

- Калькулятор GST

- Маржа

- Калькулятор амортизации по прямой линии

- Калькулятор НДС

- Калькулятор ИМТ

- Калькулятор BMR

- Калькулятор даты зачатия

- Калькулятор срока родов

- Калькулятор овуляции

- Единица Преобразование

- Преобразование площади

- Преобразование длины

- Преобразование давления

- Преобразование температуры

- Преобразование времени

- Преобразование объема

- Преобразование веса

- Преобразование числа

- Десятичный калькулятор в дробное

- Десятичное значение 9010

- Калькулятор дробей в десятичные

- Калькулятор дробей в проценты

Кредитный договор — образец онлайн-шаблона

Соглашение о займе , также известное как договор займа, представляет собой договор, по которому одна сторона (называемая «кредитором») ссужает другой (называемой «заемщиком») денежную сумму (заем).

В Соглашении о займе указаны стороны ссуды, сумма ссуды, процентная ставка (если таковая имеется), сведения о любом имуществе, переданном в качестве обеспечения ссуды (при наличии), и другие условия , которые стороны намереваются связывать.

Существует различных типа ссуд , и это зависит от соглашения между обеими сторонами соглашения. Типы ссуд включают промежуточные ссуды или краткосрочные ссуды, долгосрочные ссуды, обеспеченные ссуды, необеспеченные ссуды, ссуды с фиксированной ставкой, ипотека и т. Д.

- Промежуточная ссуда — это краткосрочная ссуда , которую сторона получает для другой для удовлетворения срочных финансовых потребностей. Этот тип кредита обычно предоставляется на короткий период (например, 90 дней) с более высокой процентной ставкой. Например, компания может принять решение о получении этого типа ссуды для обеспечения оборотного капитала для покрытия заработной платы сотрудников.

- Долгосрочная ссуда — это ссуда, которая берется на длительный период времени и обычно используется для финансирования крупных проектов, а процентные ставки обычно ниже, чем у промежуточной ссуды.

- Обеспеченная ссуда — это тип ссуды, который требует от заемщика депонирования собственности , такой как автомобиль, мебель и т. Д. Ипотека , которая также является обеспеченной ссудой, представляет собой тип ссуды, для которой конкретно требуется залог недвижимости, такой как земли или здания. Как в случае ссуд с обеспечением, так и с ипотекой, когда заемщик не может погасить ссуду с начисленными процентами в конце срока или просрочен, кредитор имеет право продать собственность для погашения долга.

- Необеспеченная ссуда — это ссуда, которая не требует от заемщика депонирования какого-либо имущества в качестве обеспечения ссуды.

- Ссуда с фиксированной ставкой — это ссуда, по которой имеет фиксированную процентную ставку на протяжении всего срока ссуды.

Как пользоваться этим документом

Этот документ может быть использован для стороны, которая намеревается передать кому-либо денежную сумму с намерением вернуть денег назад в указанный день с процентами или без них.

Этот документ позволяет заполнителю формы составить простой кредитный договор с основными требованиями и условиями, такими как реквизиты сторон , основная сумма сумма , процентная ставка , дата погашения кредита , обязательства участников займа. Этот документ также может позволить заполнителю формы вставлять условия, которые стороны намереваются соблюдать.

В этой форме потребуется следующая информация:

Это сторона, которая принимает деньги от кредитора и обязуется выплатить основную сумму с процентами (если требуются проценты).Заполнитель формы должен указать полное имя и адрес заемщика. Заемщиком может быть физическое или юридическое лицо . В этом соглашении может быть более одного заемщика.

Обратите внимание, что если заемщиком является компания, меморандум и устав компании должны предоставлять компании право занимать деньги.

Кредитор — это сторона , дающая деньги заемщику при условии, что основная сумма долга будет выплачена в указанную дату с процентами или без них.Заполнитель формы требуется для заполнения полного имени и адреса кредитора. Кредитором может быть физическое или зарегистрированное юридическое лицо.

Это общая сумма денег, полученных заемщиком в виде займа.

Это процент ссуды, начисляемый заемщику в качестве процентов. Если проценты начисляются на сумму займа, процент начисленных процентов должен быть включен в это соглашение.

Это предмет , заложенный заемщиком в качестве гарантии для погашения кредита .Заемщик может сдать на хранение документы о праве собственности на недвижимость кредитору, который принимает титул на собственность, когда заемщик не выполняет свои обязательства по выплате ссуды и процентов. Заемщик может также передать на хранение личное имущество, такое как автомобили, драгоценности и т. Д. , при условии, что в случае невыплаты основной суммы и процентов кредитор имеет право продать депонированное обеспечение для погашения ссуды и процентов .

Некоторые кредитные договоры не требуют, чтобы заемщик вносил что-либо в качестве обеспечения ссуды.Иногда заемщик использует поручителя , который возьмет на себя обязательство выплатить всю непогашенную сумму в случае дефолта заемщика. Кроме того, некоторые стороны соглашаются, что залог будет помещен на банковский счет заемщика , и кредитор получит погашение с зарегистрированного счета заемщика в случае дефолта.

После заполнения этой формы каждая сторона должна подписать документ, и стороны должны убедиться, что их подписи составляют лица, которым исполнилось 18 лет .Если какая-либо из сторон является компанией, должна быть поставлена обычная печать компании на документе, и документ должен быть засвидетельствован двумя директорами или одним директором и одним секретарем , которые подпишут документ. Если кредитор запросил поручителей, поручители должны внимательно прочитать документ и подписать . Подписи поручителей также должны засвидетельствовать лица, достигшие 18-летнего возраста.

Если кредитор запросил поручителей, поручители должны внимательно прочитать документ и подписать . Подписи поручителей также должны засвидетельствовать лица, достигшие 18-летнего возраста.

Если ссуда является ипотечной ссудой, кредитор должен зарегистрировать ипотеку в Земельном реестре штата, в котором расположена эта земля, или в Федеральном министерстве жилищного строительства и городского развития, если земля является федеральной землей.При оформлении ипотеки стороны оформляют договор о правовой ипотеке и сопровождают его другими документами.

Применимое законодательство

К настоящему соглашению применяется общее договорное право. Если кредитор является кредитором, будут применяться Закон о кредиторах и Закон о кредиторах различных штатов Нигерии.

Если заемщик внесет в залог любое личное имущество (кроме земли или здания) в качестве обеспечения ссуды, будет применяться Закон Нигерии о реестре залогового обеспечения , который гласит, что такое личное имущество должно быть зарегистрировано. Если это ипотека, будут применяться Закон о передаче , Закон о собственности и передаче и другие соответствующие законы о собственности.

Как изменить шаблон

Вы заполняете форму. Документ создается у вас на глазах, когда вы отвечаете на вопросы.

В итоге вы получите его в форматах Word и PDF . Вы можете изменить и использовать повторно .

Калькулятор сложных процентов— еженедельно, ежедневно, ежемесячно или ежегодно

Онлайн-калькуляторы> Финансовые калькуляторы> Калькулятор сложных процентов

Калькулятор сложных процентов Еженедельно , ежедневное, ежемесячное или ежегодное начисление сложных процентов с ежемесячными взносами для расчета того, насколько ваши деньги могут вырасти с использованием сложных процентов.

Калькулятор сложных процентов с ежемесячными взносами дает вам возможность включать ежемесячные и годовые взносы. (нт)

(нт)

Куда:

A = будущая стоимость инвестиций / займа, включая полученные проценты

P = — основная сумма инвестиций или кредита

r = годовая процентная ставка в десятичном формате

n = — количество начисленных процентов в год

t = количество лет, в течение которых деньги инвестируются или взяты в долг

Как рассчитать сложный процент

Чтобы использовать приведенную выше формулу сложных процентов, вам потребуется несколько определенных переменных, в основном начальная сумма, годовая процентная ставка, количество лет и составные периоды.(12 * 10) = 16 470,09 долл. США

Ваш первоначальный основной капитал в размере 10 000 долларов вырастет до 16 470,09 долларов через 5 лет.

Калькулятор сложных процентов с ежемесячными взносами

Калькулятор сложных процентов с взносами (ежемесячные и годовые взносы) дает вам возможность рассчитать, насколько ваши деньги могут вырасти с дополнительными ежемесячными или ежегодными взносами. У вас также есть

возможность настроить, когда будет производиться взнос: в начале или в конце каждого сложного периода.

У вас также есть

возможность настроить, когда будет производиться взнос: в начале или в конце каждого сложного периода.

Ежедневный онлайн-калькулятор сложных процентов полезен, если вы пытаетесь сэкономить деньги, инвестируете или погашаете ссуды. Вы можете добавлять ежемесячно или ежегодно взносы для ежедневного расчета процентов или оставьте поле 0 долларов, если вы не хотите делать регулярные взносы.

Еженедельный калькулятор сложных процентов

По умолчанию калькулятор представляет собой недельный калькулятор сложных процентов , вы можете изменить еженедельный период на дневной, ежемесячный или любой другой сложный период по вашему желанию.

Калькулятор личного кредита — Experian

Перед тем, как брать личный заем, вам нужно сравнить свои варианты и выяснить, какой из займов подойдет вам лучше всего. Этот персональный кредитный калькулятор поможет вам оценить ваши ежемесячные платежи на основе некоторой информации. Затем вы можете изменить сумму кредита, процентную ставку или срок погашения, чтобы увидеть, как другой кредит может быть лучше или хуже для вашей ситуации.

Затем вы можете изменить сумму кредита, процентную ставку или срок погашения, чтобы увидеть, как другой кредит может быть лучше или хуже для вашей ситуации.

† Предоставленная информация предназначена только для образовательных целей и не должна рассматриваться как финансовый совет.Experian не может гарантировать точность предоставленных результатов. Ваш кредитор может взимать другие комиссии, которые не были учтены в этом расчете. Эти результаты, основанные на предоставленной вами информации, представляют собой приблизительную оценку, и вам следует проконсультироваться со своим финансовым консультантом относительно ваших конкретных потребностей.

Как использовать этот калькулятор

Калькулятор личного кредита оценивает ваш ежемесячный платеж после того, как вы введете сумму кредита, предполагаемую процентную ставку и срок погашения.Изменяя одно или несколько чисел, вы можете увидеть, как разные кредитные предложения повлияют на ваш ежемесячный платеж и сколько процентов вы заплатите в целом.

Как правило, по ссуде с более длительным сроком ежемесячный платеж будет ниже, так как вы тратите больше времени на погашение своей задолженности. Но вы также будете платить больше процентов, потому что они будут накапливаться в течение более длительного периода. Некоторые кредиторы могут также взимать более высокую процентную ставку, если вы выбираете более длительный срок.

Сравнивая кредиторов и предложения ссуды, также выясняйте, взимаются ли ссуды, которые вы рассматриваете, комиссией за выдачу кредита — обычной комиссией по личным ссудам, которая обычно составляет процент от суммы ссуды.

Кредиторы могут вычесть эту комиссию из выплаты по ссуде — например, отправив вам 9 500 долларов, если вы принимаете ссуду на 10 000 долларов с комиссией за выдачу 5%. В этих случаях используйте полную сумму кредита (а не сумму, которую вы получаете), поскольку именно эту сумму вам нужно будет вернуть. Но если кредитор добавляет комиссию за выдачу кредита к вашей ссуде, а не вычитает ее из вашей выплаты, используйте общую сумму ссуды плюс комиссию в качестве суммы ссуды в калькуляторе. В обоих случаях вы будете платить проценты на всю непогашенную сумму, которая может включать комиссию.

В обоих случаях вы будете платить проценты на всю непогашенную сумму, которая может включать комиссию.

На основе введенных вами чисел результаты нашего калькулятора покажут вам, сколько месяцев потребуется, чтобы выплатить ссуду, когда она будет выплачена и сколько вы заплатите в качестве процентов.

На что можно использовать личный заем?

Одним из преимуществ получения личного кредита является то, что вы можете использовать деньги практически для чего угодно. Популярные виды использования включают оплату ремонта дома или автомобиля, медицинские счета, свадьбы и погашение ссуд под более высокие проценты или кредитных карт.

Консолидация долга по кредитной карте — это один из нескольких способов использовать личный заем, чтобы сэкономить деньги за счет рефинансирования долгов по более высоким ставкам.Например, предположим, что у вас есть задолженность по кредитной карте в размере 10 000 долларов под 16% годовых, и вы получили одобрение на получение личного кредита в размере 10 000 долларов с годовой ставкой 10% и без комиссии за оформление.

Вы также можете взять одну ссуду и использовать ее для нескольких целей. Однако перед подачей заявки прочтите условия кредитора, потому что кредитор может ограничить использование вами средств.Общие ограничения включают:

- Азартные игры

- Инвестиции

- Высшее образование

- Бизнес

- Что-либо незаконное

Ограничения могут различаться в зависимости от кредитора. Если вы ищете личный заем по одной из этих причин (помимо незаконной деятельности), вы можете найти кредитора, который это разрешит. Иногда, однако, более конкретный тип ссуды, такой как ссуда на обучение или ссуда для малого бизнеса, может быть лучше индивидуальной ссуды.

Как подать заявку на получение личной ссуды

Многие кредиторы позволяют подать заявку на получение личной ссуды онлайн и завершить весь процесс в электронном виде. Даже те немногие, которые требуют, чтобы вы зашли в филиал, чтобы заполнить заявку, могут позволить вам начать процесс онлайн.

Даже те немногие, которые требуют, чтобы вы зашли в филиал, чтобы заполнить заявку, могут позволить вам начать процесс онлайн.

Часто вы можете начать процесс с предварительного квалификационного отбора, который требует только мягкой проверки кредитоспособности, что не повредит вашим кредитным рейтингам. Вам может потребоваться предоставить вашу личную информацию, такую как ваше имя, адрес, дату рождения и номер социального страхования, а также оценку того, сколько вы хотите занять и как вы собираетесь использовать деньги.Вам также, возможно, придется создать онлайн-учетную запись у кредитора, прежде чем получать результаты.

Если вы прошли предварительную квалификацию для получения ссуды, вы увидите предполагаемую ссуду и сможете выбрать одно, прежде чем приступить к подаче заявки. Если вы не прошли предварительную квалификацию, вы, скорее всего, не получите одобрения на получение ссуды и не должны подавать заявку, поскольку она может привести к серьезному расследованию, которое может повредить вашей кредитной истории.

Кредиторы могут запросить дополнительную информацию или подтверждающие документы, если вы продолжите работу с запросом на ссуду.Например, вам может потребоваться предоставить копии удостоверения личности государственного образца, налоговых деклараций или квитанций о выплатах, чтобы подтвердить свою личность и доход.

Даже если вы прошли предварительную квалификацию, вы можете не получить одобрение на получение ссуды, если вы не сможете подтвердить информацию, которую вы изначально предоставили, или если ваш доход, работа или кредитоспособность изменились после того, как вы прошли предварительное одобрение.

Если кредитор проверит и одобрит ваше заявление, он сможет выплатить ваш заем. Часто кредиторы могут отправить вам деньги в электронном виде, и они появятся на вашем счете в течение нескольких рабочих дней.

Как личный заем может повлиять на ваш кредитный рейтинг

Персональный заем может повлиять на ваш кредитный рейтинг несколькими способами. Когда вы подаете заявку на ссуду, кредитор может проверить ваш кредит, и в результате сложный запрос может немного повредить вашим баллам. Как только вы откроете свою учетную запись, новая учетная запись также может снизить средний возраст учетных записей в вашей кредитной истории, что также может повлиять на баллы.

Негативное влияние начального снижения баллов со временем исчезает, и открытие новой учетной записи также может помочь улучшить ваш кредит несколькими способами.Если у вас раньше не было ссуды в рассрочку, личная ссуда может добавить к вашему кредитному портфелю, что может улучшить ваши результаты. Кроме того, если вы используете ссуду для погашения долга по кредитной карте, вы уменьшите использование кредита, что может повысить ваши кредитные рейтинги.

По мере погашения ссуды своевременные платежи также могут помочь вам создать положительную кредитную историю, что является одним из наиболее важных факторов оценки кредитоспособности. Хотя, наоборот, пропуск платежа может повредить вашим баллам.