в договоре на кредитку ставка — 24,49%, в допсоглашении — 39,99% — Приёмная на vc.ru

{«id»:141535,»url»:»https:\/\/vc.ru\/claim\/141535-sotrudnichestvo-s-alfa-bankom-nachalos-s-obmana-v-dogovore-na-kreditku-stavka-24-49-v-dopsoglashenii-39-99″,»title»:»\u0421\u043e\u0442\u0440\u0443\u0434\u043d\u0438\u0447\u0435\u0441\u0442\u0432\u043e \u0441 \u00ab\u0410\u043b\u044c\u0444\u0430-\u0431\u0430\u043d\u043a\u043e\u043c\u00bb \u043d\u0430\u0447\u0430\u043b\u043e\u0441\u044c \u0441 \u043e\u0431\u043c\u0430\u043d\u0430: \u0432 \u0434\u043e\u0433\u043e\u0432\u043e\u0440\u0435 \u043d\u0430 \u043a\u0440\u0435\u0434\u0438\u0442\u043a\u0443 \u0441\u0442\u0430\u0432\u043a\u0430 \u2014 24,49%, \u0432 \u0434\u043e\u043f\u0441\u043e\u0433\u043b\u0430\u0448\u0435\u043d\u0438\u0438 \u2014 39,99%»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/claim\/141535-sotrudnichestvo-s-alfa-bankom-nachalos-s-obmana-v-dogovore-na-kreditku-stavka-24-49-v-dopsoglashenii-39-99″,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/claim\/141535-sotrudnichestvo-s-alfa-bankom-nachalos-s-obmana-v-dogovore-na-kreditku-stavka-24-49-v-dopsoglashenii-39-99&title=\u0421\u043e\u0442\u0440\u0443\u0434\u043d\u0438\u0447\u0435\u0441\u0442\u0432\u043e \u0441 \u00ab\u0410\u043b\u044c\u0444\u0430-\u0431\u0430\u043d\u043a\u043e\u043c\u00bb \u043d\u0430\u0447\u0430\u043b\u043e\u0441\u044c \u0441 \u043e\u0431\u043c\u0430\u043d\u0430: \u0432 \u0434\u043e\u0433\u043e\u0432\u043e\u0440\u0435 \u043d\u0430 \u043a\u0440\u0435\u0434\u0438\u0442\u043a\u0443 \u0441\u0442\u0430\u0432\u043a\u0430 \u2014 24,49%, \u0432 \u0434\u043e\u043f\u0441\u043e\u0433\u043b\u0430\u0448\u0435\u043d\u0438\u0438 \u2014 39,99%»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.

75 309 просмотров

Жизнь в долг по кредитной карте. Как сделать это с выгодой?

Главный принцип разумного использования кредитной карты – понимание, что этот банковский инструмент не является потребительским кредитом. Проценты намного выше, поэтому залезать в крупные долги по кредитной карте очень неразумно. Если хотите взять крупную сумму на долгий срок – обращайтесь в банк за потребительским кредитом. Карты же используются для краткосрочных займов.

Отсюда следующий принцип разумного использования кредитных карт: выплачивать долг нужно как можно быстрее! Если вы будете платить минимальными платежами, то отдача долга растянется на 2–3 года, за которые вы переплатите 100 – 300% от взятой суммы. Минимальный платеж – это не способ гасить кредит. Это, скорее, выплата, подтверждающая вашу добросовестность в выполнении обязательств перед банком. Минимальный платеж почти полностью состоит из процентов, тело кредита гасится по минимуму. По сути, внося минимальный платеж, вы делаете это для того, чтобы банк разрешил вам пользоваться картой дальше.

Выгодное использование кредитной карты

В первую очередь погашать весь долг следует или с ближайшей зарплаты, или в течение льготного периода.

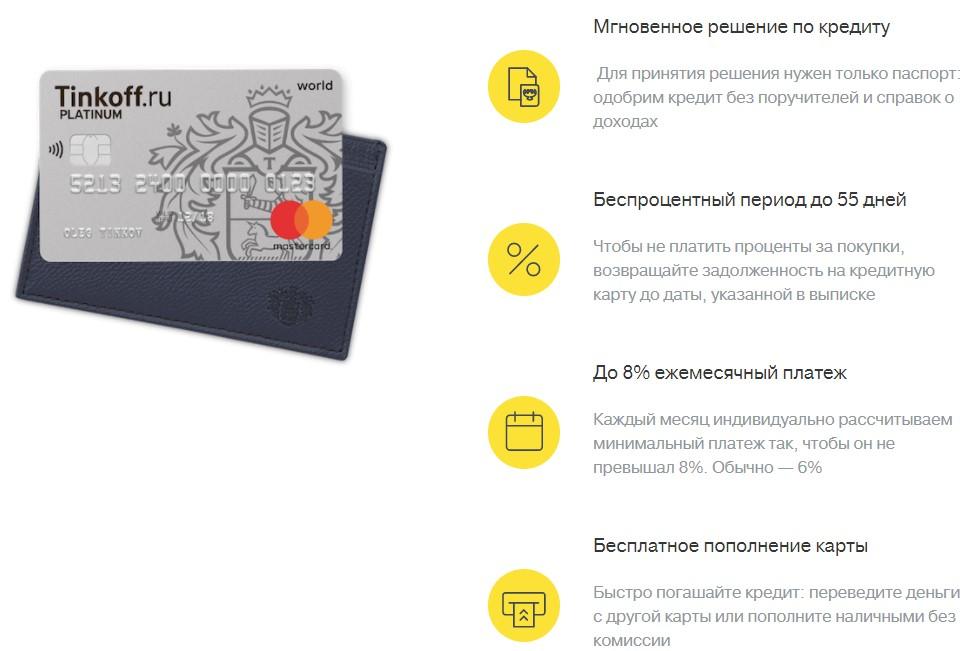

Грейс – это льготный период. Если вы в течение него полностью гасите долг, то проценты не начисляются! Выгодно? Несомненно. Некоторые карты имеют очень большой льготный период – до 100 дней. То есть вам на 100 дней дается беспроцентный кредит – это очень выгодное предложение. Но только в том случае, если вы вовремя расплатитесь, не допустите просрочек и четко выполните все условия банка.

К сожалению, большинство клиентов не вчитываются в условия договора. А там много подводных камней! Например, может стоять такое условие: каждый месяц вносить небольшую сумму для подтверждения вашей платежеспособности. Не внес? Грейс аннулируется. Еще один подводный камень – начисление процентов на снятые в банкомате наличные. Большинство банков не распространяет грейс на снятие наличных. Кроме того, нужно точно выяснить, с какого времени начинается отсчет льготного периода – у всех банков свои условия. Будьте внимательны, иначе придется платить проценты!

Источники прибыли

Если же вы умело пользуетесь картой, грейс может стать для вас золотым дном! Например, для клиентов банков, обладающих кредиткой со стодневным льготным периодом, а зарплату получающих в долларовом эквиваленте, резкий скачок курса доллара оказался очень выгоден. Использовав рубли до резкого скачка, они спокойно погашают долг, выиграв около 15% суммы. Конечно, в долларах зарплата не у каждого. Но в выгоде оказались и те, кто потратил деньги с кредитки на товары до повышения стоимости бивалютной корзины – цены-то выросли, покупательная способность рублевой зарплаты упала. Теперь на нее можно купить меньше товаров, поэтому

В спокойные времена обладатели кредиток с большим льготным периодом (в 60–100 дней) используют для ежедневных покупок кредитные деньги, а свои

Кроме того, грейс позволяет бесплатно перехватить денег до зарплаты или купить что-то на распродаже, когда нет своих денег, получить займ на срочное лечение зуба или замену протекшего крана, починить сломавшуюся стиральную машину или купить новую… Не надо обзванивать знакомых и тем более бежать в ломбард или брать займ в микрофинансовой организации под дикие проценты.

Почему же банки раздают такие щедрые беспроцентные кредиты? Да потому, что для большинства клиентов грейс – это «завлекалочка». На деле они не гасят долг в течение льготного периода, допускают просрочки, превышают кредитный лимит, снимают наличные… Банк получает огромные доходы! На этом фоне банку не жалко выделить немного беспроцентных кредитных средств тем, кто умеет пользоваться кредитной картой с выгодой для себя. Все равно таких людей меньшинство.

Почему банковские карты не проходят верификацию для получения кредита | ДЕНЬГИ

Часто наши клиенты обращаются в службу поддержки с жалобой на банковские карточки. Дело в том, что 20% карточек не проходит верификацию. Почему такое происходит и что делать в таких случаях?

Для того чтобы заявка на потребительский кредит была успешно подана, надо пройти верификацию и подтвердить, что именно вы являетесь владельцем карты. Процедура обязательная и очень простая. С карты списывается случайная сумма, а затем возвращается на карту клиента. Обычно верификация длится 1-2 минуты.

Зачем верифицировать карту:

· для гарантированного получения денежного перевода;

· для идентификации;

· для моментальной оплаты кредита через личный кабинет.

Однако случается так, что транзакцию блокирует банк. Верификация не проходит, и мы не можем перечислить кредитные средства на карту клиента.

Что может помешать пройти верификацию и получить кредит?

Есть две основные причины блокировки операции:

1. 7-10% от всех транзакций — на карточке банально нет денег

2. 5-20% от всех транзакций — блокировка банками-эмитентами

По данным экспертов, 4 из 10 банков блокируют операции, связанные с МФО. Операции по списанию небольших сумм экономически не выгодны банкам. Такие транзакции легче запретить, чем осуществить. Но главная причина блокировки — конкуренция. Банки считают микрофинансовые организации своими прямыми конкурентами. Им не выгодно терять клиента и отдавать его в МФО. А с другой стороны, получить кредит от банка также быстро, как от МФО, практически невозможно.

Но главная причина блокировки — конкуренция. Банки считают микрофинансовые организации своими прямыми конкурентами. Им не выгодно терять клиента и отдавать его в МФО. А с другой стороны, получить кредит от банка также быстро, как от МФО, практически невозможно.

А точно надо брать кредит?

Брать деньги для того, «чтобы было» — очень-очень плохая идея. Подавайте заявку на кредит только в случае необходимости и только тогда, когда уверены, что вернете. Сядьте. Подумайте. Возьмите калькулятор. Посчитайте. Вам нужно вычислить собственно долговую нагрузку. Для этого добавьте в повседневные расходы сумму будущей выплаты по кредиту и отнимите от общей суммы дохода. Если осталось хотя бы 30% «свободных денег» от общей суммы — вы вполне платежеспособны.

Что делать?

Если вам не приходит оповещение о заблокированной сумме или банк блокирует транзакцию, обратитесь в службу поддержки. На оборотной стороне банковской карты есть номер горячей линии. Необходимо позвонить и спросить, почему блокируют транзакцию или попросить сотрудника банка назвать точную заблокированную сумму. После того, как вы получите данные, их необходимо ввести в специальное поле на сайте. Верификация произойдет, и вы сможете без проблем взять выгодный кредит.

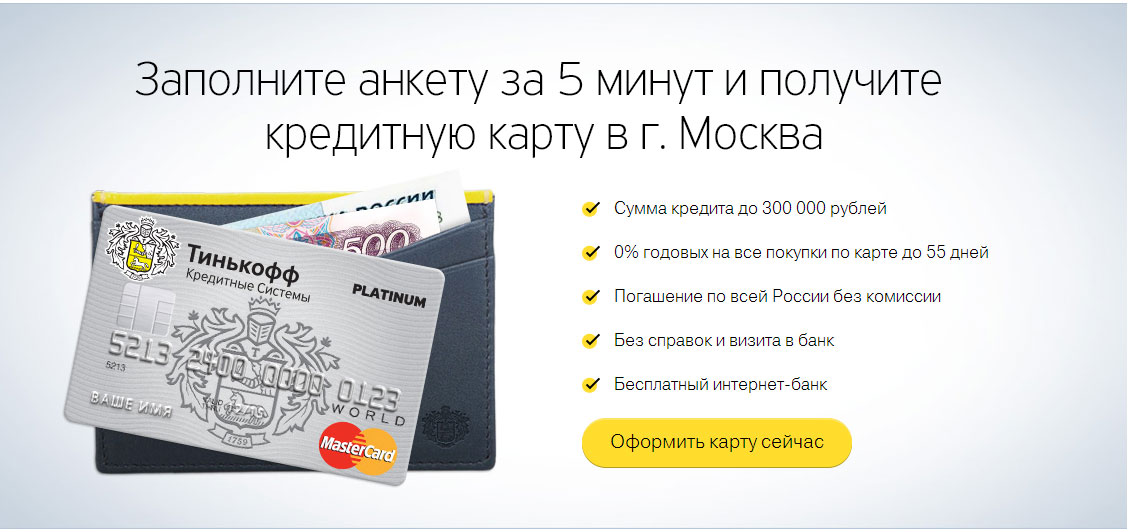

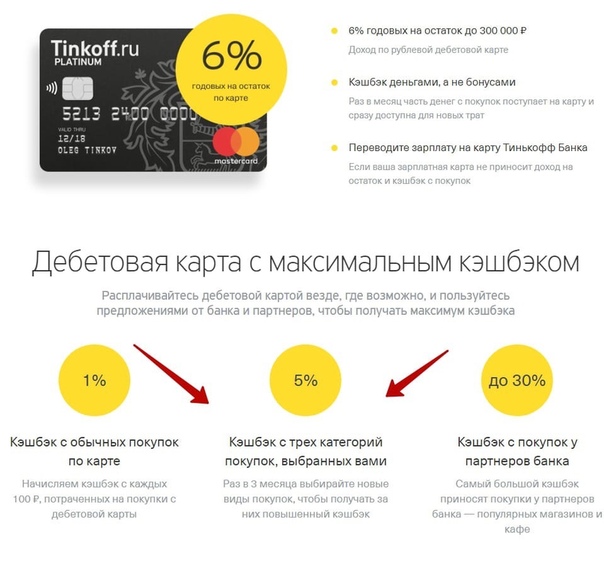

Акционерное Общество «Тинькофф Банк»

ОГРН 1027739642281

23060, город Москва, 1-Й Волоколамский проезд, 10-1.

Как компании, выпускающие кредитные карты, зарабатывают и зарабатывают деньги

Компании, выпускающие кредитные карты, зарабатывают деньги на сборе комиссии. Из различных сборов основным источником дохода являются процентные сборы. Когда пользователи кредитной карты не могут оплатить свой счет в конце месяца, банку разрешается взимать проценты с заемной суммы. Другие сборы, такие как ежегодные сборы и штрафы за просрочку платежа, также вносят свой вклад, хотя и в меньшей степени. Еще одним важным источником дохода для компаний, выпускающих кредитные карты, являются комиссии, взимаемые с торговцев, принимающих платежи по картам.

За счет комиссионных, которые они собирают, банки получают прибыль от своего бизнеса с кредитными картами.

Доходы от процентов по кредитной карте и комиссионных

Основной способ зарабатывания денег банками — это проценты со счетов по кредитным картам. Когда владелец карты не может полностью погасить свой баланс в течение определенного месяца, со счета начисляются проценты. Для любой конкретной учетной записи взимаемый процент равен периодической ставке карты, умноженной на средний дневной баланс и количество дней в расчетном периоде.Периодическая ставка — это годовая процентная ставка (APR), деленная на 365. В Соединенных Штатах средняя процентная ставка по кредитной карте, выплачиваемая по процентным счетам, составляет 19,33%.

Вторым по величине источником дохода компаний, выпускающих кредитные карты, являются комиссии, взимаемые с торговцев. Когда розничный торговец принимает платеж по кредитной карте, процент от продажи поступает в банк-эмитент карты. Это обычно называется обменным курсом, который будет варьироваться от карты к карте и от продавца к продавцу.

В таблице ниже показаны доходы по кредитным картам пяти банков с начала года до текущей даты. Об этом сами банки сообщают из данных годовой отчетности за 2019 год.

| American Express | 8,620,000,000 долларов США | 4,042,000,000 долларов США | 12,662,000,000 долларов США | ||||

| Barclays | 3,079,000,000 долларов США | 244,000,000 долларов США | 3,323,000,000 долларов США | ||||

| Capital One | Capital One | 51,660,000,000 долларов США | 20,370,000,000 долларов США | 72,030,000,000 долларов США | |||

| Откройте для себя | 9,700,000,000 долларов США | 1,066,000,000 долларов США | 10,766,000,000 долларов США |

{«alignsHorizontal»: [«left», «right», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003ECompany «,» Процентный доход по кредитной карте «,» Обменный доход «,» Итого «], [» American Express «,» 8 620 000 000 долларов США «,» 4 042 000 000 долларов США «,» 12 662 000 000 долларов США «], [» Barclays »,« 3 079 000 000 долларов США »,« 244 000 000 долларов США »,« 3 323 000 000 долларов США »], [« Capital One »,« 18 349 000 000 долларов США »,« 3 179 000 000 долларов США »,« 21 528 000 000 долларов США »], [« Chase Bank »,« 51 660 000 000 долларов США »,« 20 370 000 000 долларов США »,» 72 030 000 000 долл. США «], [» Откройте для себя «,» 9 700 000 000 долл. США «,» 1 066 000 000 долл. США «,» 10 766 000 000 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» footnote «:» «,» hasMarginBottom «: true , «isExpandable»: false, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

США «], [» Откройте для себя «,» 9 700 000 000 долл. США «,» 1 066 000 000 долл. США «,» 10 766 000 000 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» footnote «:» «,» hasMarginBottom «: true , «isExpandable»: false, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc»}

Рассматривая доход, учитывайте расходы банка.Например, когда эмитенты кредитных карт предлагают ссуды, некоторые потребители никогда не возвращают их. Их обычно называют «процентными расходами». Однако эти расходы составляют лишь часть процентного дохода. Вот отраслевой обзор:

| Итого процентный доход | 11,53 |

| Итого процентные расходы | 1,87 |

| Чистый процентный доход | 9,71 |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp > »,« Процент от средних квартальных активов »], [« Общий процентный доход »,« 11.53 «], [» Общие процентные расходы «,» 1,87 «], [» Чистый процентный доход «,» 9,71 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» » , «hasMarginBottom»: true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection» «:» asc «}

Наконец, банки также получают другие формы непроцентного дохода. В то время как большая часть этих комиссий состоит из вышеупомянутых комиссий за обмен, остальная часть поступает из годовых комиссий, комиссий за просрочку платежа, авансовых платежей и переводов баланса.С ними также связаны другие виды накладных расходов.

| Итого непроцентные доходы | 3,78 |

| Итого непроцентные расходы | 6,32 |

| Чистый непроцентный доход | -2,54 |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp > »,« В процентах от средних квартальных активов »], [« Общий непроцентный доход »,« 3. 78 «], [» Общие непроцентные расходы «,» 6,32 «], [» Чистый непроцентный доход «,» — 2,54 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

78 «], [» Общие непроцентные расходы «,» 6,32 «], [» Чистый непроцентный доход «,» — 2,54 \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E «]],» сноска «:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Когда чистые процентные и непроцентные доходы рассматриваются вместе, компании, выпускающие кредитные карты, получают значительную прибыль. В 2016 году на эти источники дохода приходилось 4,04% их средних квартальных активов.

Сколько зарабатывают компании, выпускающие кредитные карты, в расчете на одного пользователя?

По данным за 2017 год, каждый активный счет составляет в среднем 180 долларов США для компаний, выпускающих кредитные карты, в год. Опять же, компании, выпускающие кредитные карты, зарабатывают деньги в основном на начисленных процентах и комиссионных за обмен на счет.

| American Express | 62,700,000 | $ 36,93 | $ 60,43 | $ 97,36 | ||

| Barclays | 16,300,000 | $ 180.50 | $ 18,50 | $ 199,00 | ||

| Capital One | 62,100,000 | $ 172,31 | $ 34,09 | $ 206,40 | ||

| Chase Bank | 82,800,000 | $ 118,58 | долларов США 9,589,510 | $ 368,45 | $ 15,25 | $ 383,70 |

| Откройте для себя | 38,700,000 | $ 191,23 | $ 17. 40 40 | $ 208,63 | ||

| Синхронизация | 36,700,000 | $ 243,38 | $ 16,43 | $ 259,81 |

{«alignsHorizontal»: [«left», «right», «right», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«\ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003ECompany «,» Активные счета держателя карты «,» Проценты по счету «,» Обмен по счету «,» Всего «], [» American Express «,» 62,700,000 «,» 36,93 доллара США, 60,43 доллара США, 97,36 доллара США], [Barclays, 16 300 000 долларов США, 180 долларов США.50 »,« 18,50 долларов США »,« 199,00 долларов США »], [« Capital One »,« 62 100 000 »,« 172,31 доллара США »,« 34,09 доллара США »,« 206,40 доллара США »], [« Chase Bank »,« 82 800 000 долларов США »,« 118,58 долларов США »,« 21,13 доллара США, 139,71 доллара США], [«Comenity», «9 589 510 долларов США», «368,45 доллара США», «15,25 доллара США», «383,70 доллара США»], [«Откройте для себя», «38 700 000 долларов США», «191,23 доллара США», «17,40 доллара США», «208,63 доллара США». ], [«Синхронизация», «36 700 000», «243,38 долл. США», «16,43 долл. США», «259,81 долл. США \ u003C \ / p \ u003E \ n \ n \ u003Cp \ u003E»]], «сноска»: «», «hasMarginBottom» : true, «isExpandable»: true, «isSortable»: false, «maxWidth»: «1215», «minWidth»: «100%», «showSearch»: false, «sortColumnIndex»: 0, «sortDirection»: «asc» «}

Как сети кредитных карт зарабатывают деньги?

Visa, Mastercard и American Express зарабатывают деньги за счет оценочных сборов, которые взимаются за обработку транзакций по кредитным картам продавца.Они отличаются от ранее упомянутых комиссий за обмен. Карточная сеть — компания, логотип которой находится в правом нижнем углу карты — взимает гораздо меньшую комиссию с каждой транзакции, известную как оценочный сбор. Комиссия составляет 0,14% от каждой транзакции по кредитной карте через Visa и 0,1375% за транзакцию с помощью Mastercard.

Источники:

Как компании, выпускающие кредитные карты, зарабатывают деньги?

Компании, выпускающие кредитные карты, получают большую часть своих денег за счет трех вещей: процентов, комиссий, взимаемых с держателей карт, и комиссий за транзакции, уплачиваемые компаниями, которые принимают кредитные карты.

Используйте кредитные карты с умом, и вы сможете минимизировать сумму денег, которую компании, выпускающие кредитные карты, зарабатывают на вас.

Как работают компании, выпускающие кредитные карты

Широкий термин «компании, выпускающие кредитные карты», включает два типа предприятий: эмитенты и сети.

Эмитенты — это банки и кредитные союзы, выпускающие кредитные карты, такие как Chase, Citi, Synchrony или PenFed Credit Union. Используя кредитную карту, вы занимаете деньги у эмитента.Розничные кредитные карты, на которых указано название магазина, газовой компании или другого продавца, обычно выпускаются банком по контракту с этим розничным продавцом. Следовательно, их часто называют «кобрендовыми» кредитными картами.

Сети — это компании, которые обрабатывают транзакции по кредитным картам. Основные сети в США — Visa, Mastercard, American Express и Discover. American Express и Discover являются одновременно сетями и эмитентами.

Когда вы используете кредитную карту, деньги перемещаются в электронном виде через множество рук от эмитента через сеть в банк продавца.Сеть также гарантирует, что транзакция приписывается правильному держателю карты — вам, — чтобы ваш эмитент мог выставить вам счет.

Ищете наиболее подходящую кредитную карту?

Есть десятки фантастических карточек, так что позвольте нам помочь вам сузить область поиска. Просто сообщите нам некоторые подробности и посмотрите, какая карта больше всего соответствует вашим потребностям.

Откуда поступают деньги

Вы — ключевой ингредиент в рецепте зарабатывания денег компании, выпускающей кредитные карты, как и продавцы, у которых вы используете свои карты.

Проценты

По данным Управления финансовой защиты потребителей, большая часть доходов эмитентов кредитных карт массового рынка поступает от выплаты процентов. Однако интереса можно избежать. Эмитенты обычно взимают проценты только тогда, когда вы переносите баланс из месяца в месяц. Оплатите остаток полностью, и вы не будете платить проценты.

Комиссии

Эмитенты Subprime — те, которые специализируются на людях с плохой кредитной историей — обычно зарабатывают больше денег на комиссионных, чем на процентах.Эмитенты массового рынка также взимают большие комиссии, хотя многих из них можно избежать. Основные сборы включают:

Годовые сборы. Ежегодные сборы типичны для карт с высокими ставками вознаграждения, а также для карт для людей с плохой кредитной историей.

Авансовые платежи наличными. Эмитенты взимают эти комиссии, когда клиенты используют свою кредитную карту для получения наличных в банкомате. Комиссия составляет от 2% до 5% от суммы снятых наличных, часто с минимальной суммой в долларах, например 5 долларов.

Комиссия за перевод остатка. Когда вы переводите долг с одной кредитной карты на другую, чтобы получить более низкую процентную ставку, с вас обычно взимается комиссия в размере от 3% до 5% от переводимой суммы. Некоторые карты не взимают эти комиссии или отменяют их на определенный период времени.

Платы за просрочку платежа. Неуплата минимальной суммы в установленный срок обычно приводит к штрафу за просрочку платежа. Некоторые карты не взимают плату за первую просрочку платежа или вообще не взимают ее. (Однако ваши кредитные рейтинги все равно могут пострадать, если вы заплатите поздно.)

Interchange

Каждый раз, когда вы используете кредитную карту, продавец платит комиссию за обработку, равную проценту от транзакции. Часть этой комиссии, отправляемая эмитенту через платежную сеть, называется «обменом» и обычно составляет от 1% до 3% от суммы транзакции. Эти комиссии устанавливаются платежными сетями и варьируются в зависимости от объема и стоимости транзакций.

Эти комиссии устанавливаются платежными сетями и варьируются в зависимости от объема и стоимости транзакций.

Опытные клиенты сокращают свои расходы

Без таких владельцев карт, как вы, компании, выпускающие кредитные карты, не зарабатывают деньги, но вы можете ограничить сумму, которую они зарабатывают на вас.Избегайте дополнительных расходов:

Выплачивая полную ежемесячную оплату, чтобы избежать уплаты процентов.

Настройка электронных предупреждений, которые уведомят вас о сроках оплаты, чтобы вы избежали штрафов за просрочку платежа.

Откладывать деньги в резервный фонд, чтобы избежать дорогостоящих вариантов, таких как денежные авансы.

Выбор кредитной карты без комиссии за перевод баланса.

Оплата годового взноса только в том случае, если вознаграждение, которое вы получите по карте, превысит ее стоимость.Помните, что вознаграждения и бонусы за регистрацию могут положить деньги в ваш карман, но плата за карту и проценты могут съесть их.

Что дальше?

Откуда берутся деньги для вознаграждений по кредитным картам?

Некоторые люди видят предложение кредитной карты с бонусом за регистрацию в 500 долларов и думают: «Ух ты, 500 долларов!» Другие видят то же предложение и задаются вопросом: «В чем подвох?»

У тех, кто попадает во вторую группу, есть веские основания скептически относиться к тому, как эмитенты кредитных карт платят за вознаграждения и льготы.Это потому, что деньги на вознаграждение клиентов поступают от самих клиентов, а также от продавцов. Легко в конечном итоге косвенно — и непреднамеренно — заплатить за вознаграждение по карте многократно.

Итак, откуда берутся деньги для вознаграждений по кредитным картам? Есть короткий ответ и длинный ответ.

Вкратце: 3 источника дохода

Доходы эмитентов кредитных карт поступают из трех основных источников:

Вы, вероятно, знакомы с первыми двумя. Федеральный закон требует, чтобы эмитенты четко указывали эти расходы в таблице при получении вами новой карты.

Федеральный закон требует, чтобы эмитенты четко указывали эти расходы в таблице при получении вами новой карты.

Но третий пункт, развязка, не может быть звонком. Это потому, что он фактически невидим для потребителей. Каждый раз, когда вы используете кредитную карту, продавец платит комиссию за прием платежа. Часть комиссии, которая поступает эмитенту вашей карты — обычно от 1% до 3% от суммы покупки плюс фиксированная комиссия — называется обменом.

«Когда вы используете кредитную карту, продавец платит комиссию за прием платежа.Часть комиссии, которая поступает эмитенту вашей карты — обычно от 1% до 3% от суммы покупки плюс фиксированная комиссия — называется обменом ».

Ставки обмена устанавливаются платежными сетями, такими как Mastercard и Visa, и варьируются в зависимости от типа продавца, страны и типа карты. Вы не найдете их в таблице комиссий и процентных ставок, ориентированной на потребителей, но вы по-прежнему эффективно их платите. Магазины включают эти операционные расходы в свои цены.

Точная разбивка доходов конкретной карты — проценты, комиссии и обмен — зависит от ее структуры ценообразования и поведения держателей карт.Но среди крупных эмитентов проценты обычно составляют самую большую долю общего дохода, а обмен и комиссии вносят меньшую часть.

Длинная история: это сложно

Часто говорят, что выручка от обмена — это то, за что выплачиваются вознаграждения по кредитным картам. Но хотя это, безусловно, помогает им подпитывать, связь не такая прямая.

«Когда вкладываешь все доллары, это как тушеное мясо», — говорит Брайан Райли, директор службы кредитного консультирования Mercator Advisory Group.«Вы не говорите« эти доллары появились из этого »и« эти доллары появились из этого »».

«« Когда вы кладете все доллары, это как тушеное мясо. это «и» эти доллары произошли от этого »» ».

Брайан Райли, директор службы кредитного консультирования Mercator Advisory Group

Но обмен и вознаграждения идут рука об руку в некоторых ключевых направлениях:

Обмен и вознаграждения оба привязаны к покупкам.

Помимо бонусов за регистрацию, вознаграждения и обмены рассчитываются как процент от покупки.Вы можете получать вознаграждение — часто от 1% до 2% от суммы покупки — в то время как ваш эмитент получает аналогичную сумму при обмене. Interchange не всегда покрывает 100% стоимости вознаграждений. Некоторые карты, например, предлагают вознаграждение в размере 5% в определенных категориях расходов до определенного предела расходов. Эмитент заработал бы намного меньше, чем при обмене. «В некотором смысле [награды] могут быть лидером потерь», — говорит Райли. Лидер убытков — это продукт или услуга, которые теряют деньги, но привлекают достаточно клиентов, чтобы компенсировать эти затраты.Например, обмен может не полностью покрывать вознаграждение держателя карты, но этот клиент может в конечном итоге заплатить достаточно процентов, чтобы эмитент получил прибыль по счету.

Помимо бонусов за регистрацию, вознаграждения и обмены рассчитываются как процент от покупки.Вы можете получать вознаграждение — часто от 1% до 2% от суммы покупки — в то время как ваш эмитент получает аналогичную сумму при обмене. Interchange не всегда покрывает 100% стоимости вознаграждений. Некоторые карты, например, предлагают вознаграждение в размере 5% в определенных категориях расходов до определенного предела расходов. Эмитент заработал бы намного меньше, чем при обмене. «В некотором смысле [награды] могут быть лидером потерь», — говорит Райли. Лидер убытков — это продукт или услуга, которые теряют деньги, но привлекают достаточно клиентов, чтобы компенсировать эти затраты.Например, обмен может не полностью покрывать вознаграждение держателя карты, но этот клиент может в конечном итоге заплатить достаточно процентов, чтобы эмитент получил прибыль по счету.

Ограничения на обмен привели к меньшему количеству вознаграждений. После того, как поправка Дурбина (часть закона о финансовой реформе Додда-Франка 2010 года) ограничила обменные ставки по дебетовым картам, программы вознаграждения дебетовых карт быстро исчезли. Вознаграждения кредитные карты в других странах также исчезли после того, как Европейский Союз ограничил обменные ставки кредитных карт в своих 28 странах на уровне 0.3% в 2015 году. В случае закона Додда-Франка «банки почувствовали, что больше нет достаточной маржи, чтобы предлагать тот же уровень вознаграждений по дебетовым картам», — говорит Гэри Резак, директор по партнерским отношениям Auriemma Consulting Group. однако обмен и вознаграждение не всегда происходили синхронно. Обмен по ранним кредитным картам достигал 7% в 1950 году; с тех пор он упал примерно до 1–3%, обычно с комиссией в 10 центов. вознаграждения увеличились с максимальных 0,5% в 1980-х годах до 6% и более сегодня.

Что это означает для вас?

Компании, выпускающие кредитные карты, нуждаются в деньгах, чтобы предлагать вознаграждения, но вы все равно можете избежать ненужных расходов при их зарабатывании:

Выплачивайте свой баланс полностью и вовремя в каждом платежном цикле.

Когда вы это сделаете, вы не будете платить проценты. Если абсолютно необходимо иметь баланс, используйте бесплатную карту, которая предлагает начальный годовой процент 0%, вместо того, чтобы гоняться за вознаграждениями.

Когда вы это сделаете, вы не будете платить проценты. Если абсолютно необходимо иметь баланс, используйте бесплатную карту, которая предлагает начальный годовой процент 0%, вместо того, чтобы гоняться за вознаграждениями.Получите карту без годовой платы, если только вы не являетесь крупным спонсором.Награды, полученные по карте после года расходов, должны намного превышать годовую плату за карту. Если нет, ищите бесплатную карту с солидными вознаграждениями.

Получите бонус за регистрацию при разумных расходах. Бонус за регистрацию может быть отличной сделкой — если вы можете удовлетворить требования к расходам, не нарушая свой бюджет. Если это невозможно, сделайте тяжелый пас.

Когда эмитент предлагает кредитную карту, даже с выдачей награды, он, в конечном счете, заботится о своих финансовых интересах.Перед подачей заявки убедитесь, что вы присматриваете за своим.

Как компании, выпускающие кредитные карты, зарабатывают деньги?

Newsflash: Компании, выпускающие кредитные карты, не начисляют вам бонусные баллы, потому что они вас любят. Они делают это для того, чтобы вы использовали их карту, а они зарабатывали деньги.

В этой статье я объясню, как кредиторы получают прибыль от вас и от тех мест, где вы делаете покупки. Если вы знаете, как работает система, тогда вы сможете лучше выбирать — и разумно использовать — кредит в будущем.

Комиссии от вас

ПроцентыСамый очевидный способ заработка вашей кредитной компании — это взимание процентов. Если вы не выплачиваете свой баланс полностью каждый месяц, с вас начисляются проценты, и это деньги в их кармане.

Подумайте об этом: средняя семья в США, имеющая долг, имеет задолженность по кредитной карте более чем на 15 000 долларов. Между тем, средняя годовая процентная ставка по кредитной карте сейчас составляет более 16 процентов.

Используя эти средние значения, вы бы заплатили 1386 долларов только по процентам, если бы выплатили долг в течение года. Если бы на погашение у вас ушло два года, вы бы заплатили 2735 долларов в виде процентов. Чем дольше вы несете долг, тем больше будете платить проценты.

Если бы на погашение у вас ушло два года, вы бы заплатили 2735 долларов в виде процентов. Чем дольше вы несете долг, тем больше будете платить проценты.

А теперь подумайте, сколько клиентов имеет каждая компания, выпускающая кредитные карты. Кроме того, около 34 процентов из нас ежемесячно ведут баланс. Фактически, в среднем мы выплачиваем более 6000 долларов в год только в виде процентов.

Платы за просрочку платежаЭто говорит само за себя. Если вы произведете просрочку платежа по кредитной карте, с вас будет снята оплата.К счастью, Закон о кредитных картах 2009 года немного помог в этом, ограничив плату за первый просроченный платеж до 27 долларов. (Раньше было 39 долларов.)

Это также связано с процентными сборами. Некоторые компании, выпускающие кредитные карты, повышают вашу процентную ставку только после одного просроченного платежа. В соответствии с Законом о картах теперь требуется уведомление об изменении ставки за 45 дней. Кроме того, новая ставка применяется только к новым покупкам, поэтому вы можете не пострадать лично, если у вас есть другая карта, и вы просто решите не использовать ту, которую опоздали.

Годовые платежиВ 2015 году средняя годовая комиссия по кредитной карте составляла около 58 долларов США. Обычно вы видите это только с картами, у которых есть надежная функция вознаграждения, но вам нужно провести некоторую математику, чтобы определить, стоит ли это того или нет.

Например, с такой картой, как карта Capital One Venture Rewards, которая предлагает неограниченный 2-процентный возврат наличных денег на все покупки, вы будете платить ежегодную комиссию. Таким образом, вам придется тратить 2950 долларов в год, или около 246 долларов в месяц, только для того, чтобы окупить годовую плату.И это при условии, что вы оплачиваете свой счет вовремя и полностью каждый месяц.

Независимо от того, достаточно ли вы используете свою карту, чтобы гарантировать оплату годового сбора, компании-эмитенты кредитных карт стратегически устанавливают цену на эти сборы и предлагают вознаграждения, чтобы получать прибыль, несмотря ни на что.

Раньше для компаний, выпускающих кредитные карты, это приносило гораздо больше денег, чем сейчас, но они по-прежнему получают от этого прибыль. Обычно, если вы превышаете свой кредитный лимит, с вас взимается комиссия.Так, например, если ваш лимит составляет 2500 долларов, и вы покупаете что-то за 3000 долларов, с вас будет взиматься комиссия за превышение лимита.

Но есть одно важное исключение. У CFPB есть новые правила, согласно которым вы можете превышать свой кредитный лимит только в том случае, если вы дали разрешение кредитору на это.

Это означает, что если вы скажете компании-эмитенту кредитной карты «Нет, спасибо» за возможность превысить свой лимит, ваша карта будет отклонена, а не утверждена с уплатой комиссии.

Комиссия за аванс наличнымиКогда вы используете свою кредитную карту в банкомате для снятия наличных, компания-эмитент кредитной карты взимает с вас комиссию за транзакцию (в дополнение к той, которую вы платите в банкомате).Они также поместят вашу транзакцию в другую корзину вашей выписки, которая обычно имеет гораздо более высокую процентную ставку — часто более 20 процентов.

Получение денежного аванса невероятно дорого и никогда не является хорошим финансовым решением. Мой совет: если вам нужны наличные достаточно сильно, чтобы списать их с кредитной карты, обратитесь за профессиональной финансовой помощью.

Комиссия за перевод остаткаПеренос баланса — это перенос баланса кредитной карты с одной карты на другую.Это все равно, что расплачиваться кредитной картой кредитной картой. Балансные переводы могут быть фантастическим финансовым ходом, если вы делаете их правильно. В противном случае вы могли бы заплатить много денег в виде ненужных сборов.

Возможно, вы видели предложение от компании-эмитента кредитной карты, такое как «0 процентов на 15 месяцев» или что-то подобное. Это их способ передать им ваш баланс, чтобы они могли зарабатывать на вас деньги в будущем.

Раньше я работал кредитным аналитиком и редко видел, чтобы люди погашали свои балансы до истечения срока их продвижения по службе.Это означало, что они вернулись к обычной процентной ставке, и компания, которая дала им эту «большую сделку», теперь получает большую прибыль от процентов, которые они теперь выплачивают.

Что еще более выгодно для компании, выпускающей кредитные карты, так это комиссия за перевод остатка. Это комиссия, которая взимается в момент завершения транзакции по переводу баланса. Обычно комиссия составляет от 3 до 5 процентов от общей суммы перевода.

Итак, если вы переводите 10 000 долларов с карты Chase на карту Discover и ваша комиссия составляет 3 процента, вы сразу же заплатите 300 долларов.Затем вы получаете скидку на любой период времени, на который действует предложение.

Чтобы эта работа работала для вас, найдите предложения с низкой комиссией за перевод и убедитесь, что вы полностью оплатили баланс до истечения срока действия акции. Я даже видел, как люди (которых я называл любителями рейтингов) постоянно перекладывали баланс с одной карты на другую. В конце концов, ваши предложения иссякнут, потому что ваши кредиторы поймают вас, но это может работать в течение нескольких лет.

Комиссии от торговцев

РазвязкаКогда вы покупаете что-то с помощью кредитной карты, вы, вероятно, предполагаете, что продавец получает полную сумму в долларах.Это не правда. На самом деле, вы, возможно, видели более мелких торговцев, говорящих вам, что вы должны заплатить комиссию, если хотите использовать кредитную карту (обычно это семейные и популярные магазины). Это все из-за обмена.

Interchange — это процент от общей суммы покупки по кредитной карте, которая идет эмитенту кредитной карты и ассоциации, которая управляет счетом кредитной карты (например, Visa). Эмитент кредитной карты получит большую часть этой суммы, и обычно она составляет около 2-3 процентов от общей суммы транзакции.

Вот пример.Если вы купите что-то на сумму 1000 долларов США по кредитной карте Chase Visa, вы заплатите 1000 долларов США (не включая налоги). Торговец получит эту 1000 долларов, но затем будет должен, скажем, 3 процента Chase и Visa. Таким образом, они могут получить только 970 долларов (при условии 3-процентной комиссии за обмен). Эти дополнительные 30 долларов будут разделены между Chase (эмитент карты) и Visa (ассоциация кредитных карт, которая управляет этим).

Interchange — серьезная причина, по которой вы увидите, как кредиторы борются за рекламу (например, в буклете, который вам вручают в ресторане) и рекламные акции, которые побуждают вас каким-то образом чаще использовать свою карту.Они зарабатывают неплохие деньги каждый раз, когда вы проводите картой.

Продажа вашей информации

Вы когда-нибудь получали эти политики конфиденциальности по почте время от времени? Одна из вещей, которые они говорят вам в этих правилах, — это то, что они имеют право продавать вашу информацию, если вы явно не скажете им не делать этого.

Это менее известный способ, которым компании, выпускающие кредитные карты, зарабатывают деньги.

Хорошая новость в том, что ваша личная информация объединена со всеми другими клиентами в один большой пакет.Это означает, что ваши личные данные невозможно идентифицировать. Компании, желающие приобрести эту информацию, обычно компании, которые хотят лучше изучить покупательские привычки потребителей, хотят видеть общие тенденции, а не то, купили ли вы чизбургер вчера вечером или нет.

Плохая новость в том, что ваш кредитор наживается на вашей информации и привычках использования. Если вас это не устраивает, я предлагаю вам позвонить в компанию, обслуживающую вашу кредитную карту, и попросить не продавать вашу информацию. Если их политика гласит, что им все равно, что вы думаете, я бы посоветовал поискать другую карточку.

Сводка

В целом, компании, выпускающие кредитные карты, зарабатывают кучу денег на пользователях кредитных карт. Многие люди думают, что они «не приносят прибыли», если они ежемесячно полностью выплачивают свой баланс. Это просто неправда.

Многие люди думают, что они «не приносят прибыли», если они ежемесячно полностью выплачивают свой баланс. Это просто неправда.

Я не предлагаю вам вообще не использовать кредитную карту; На самом деле я настоятельно рекомендую вам ознакомиться с нашими лучшими отзывами о кредитных картах. Но вы должны использовать их с умом.

Если вы собираетесь платить годовой взнос, используйте карту, чтобы она того стоила. (И не покупайте ненужные вещи только для того, чтобы оправдать плату.)

Если вы собираетесь покупать вещи в кредит, полностью оплатите остаток.

Если вы собираетесь осуществить перевод остатка, ищите наиболее выгодную сделку и погасите остаток до окончания акции.

Делая это, вы вкладываете дополнительные деньги в свой карман, а также убережете их от рук компаний, выпускающих кредитные карты, которые хотят получить от вас прибыль.

Подробнее:

Fed: банковские операции с кредитными картами остаются очень прибыльными

Содержание этой страницы актуально на дату публикации; однако срок действия некоторых наших партнерских предложений может истек.Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch ™, чтобы найти карты, соответствующие вашим потребностям.

Кредитные карты остаются намного более прибыльными, чем другие виды банковских операций, говорится в новом отчете Федеральной резервной системы.

Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы каждую неделю получать самые важные новости недели в свой почтовый ящик.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

Средняя рентабельность активов крупных банков-эмитентов карт в 2015 году незначительно снизилась по сравнению с 2014 годом, но все же более чем в три раза превышает доходность всех коммерческих банков. «Несмотря на то, что прибыльность крупных банков, выпускающих кредитные карты, с годами росла и падала, прибыль по кредитным картам почти всегда была выше, чем прибыль от всей деятельности коммерческих банков», — говорится в отчете, опубликованном на этой неделе. «Структура прибыли в 2015 году соответствовала историческому опыту: для всех коммерческих банков средняя доходность всех активов до вычета налогов и чрезвычайных статей составила 1.30 процентов в 2015 году по сравнению с 4,36 процента для крупных банков, выпускающих кредитные карты ».

«Структура прибыли в 2015 году соответствовала историческому опыту: для всех коммерческих банков средняя доходность всех активов до вычета налогов и чрезвычайных статей составила 1.30 процентов в 2015 году по сравнению с 4,36 процента для крупных банков, выпускающих кредитные карты ».

Отчет этого года является 26-й версией «Отчета для Конгресса о прибыльности операций с кредитными картами депозитарных учреждений». В соответствии с Законом о справедливом раскрытии информации о кредитных и платежных картах 1988 года ФРС обязана ежегодно готовить отчет.

В отчете было обнаружено, что, хотя прибыль от банковских операций с кредитными картами в 2015 году остается самой высокой в отрасли, она упала в 2015 году до самого низкого уровня с 2010 года, когда отрасль все еще восстанавливалась после рецессии.

Награды немного уменьшают прибыль

«Я думаю, это отражает программы вознаграждения, к которым пришлось обратиться к картам, чтобы удержать клиентов — и заставить их пользоваться своими картами», — сказал Дэн Вернер, аналитик карточной индустрии в Morningstar Inc. В Чикаго. «Там очень конкурентная борьба».

По другим измерениям, однако у карточных банков дела идут лучше, чем раньше. Карточные банки увидели, что их чистый процентный доход — проценты, которые они получают за вычетом стоимости средств, — вырос до 8,73 процента активов в 2015 году, что является скачком с 8.18 процентов в 2014 году. Для сравнения, банковский сектор в целом заработал 2,25 процента процентов по активам в 2015 году.

Но доходы карточных банков от комиссий и других непроцентных источников снизились, говорится в отчете. Чистый непроцентный доход снизился на 1,9 процента после снижения на 1,5 процента в 2014 году.

Почему падает непроцентный доход? По словам Вернера, эта тенденция согласуется с растущей практикой отказа от сборов, в основном годовых, с целью удержать клиентов от перехода на другую карту. В то же время вознаграждения, выплачиваемые по картам, увеличивают их непроцентные расходы.

Кредитные убытки карточных банков увеличились, говорится в отчете ФРС, что является еще одним фактором их более низкой прибыли. Однако в бизнесе кредитных карт во всем банковском секторе потери по ссудам мало изменились по сравнению с 2014 годом, говорится в отчете, при этом ставки списаний остаются ниже средних значений за прошлые периоды.

Федеральная резервная система основывает цифры в своем отчете на финансовых показателях 13 неустановленных банков, которые вместе составляют 50 процентов бизнеса кредитных карт США. В отчете рассматриваются банки, у которых 90 процентов потребительских кредитов выдано по кредитным картам или связанным с ними планам.Прибыльность этих карточных банков служит барометром для более широкого бизнеса кредитных карт.

Банки говорят, что более высокий риск необеспеченных кредитов по кредитным картам означает, что они имеют более высокую цену. В отличие от ипотеки и автокредитования, остатки на кредитных картах редко подкрепляются активами.

Тем не менее, несмотря на риски, карточные банки получают значительную прибыль, говорится в отчете. С 2001 года у них был всего один убыточный год, в 2009 году, во время рецессии.

По словам Вернера, банки, выпускающие карты, минимизируют свои риски, проверяя лимиты ссуд для менее кредитоспособных заемщиков и взимая с них более высокие процентные ставки.«Благодаря андеррайтингу они могут управлять риском», — сказал он.

См. По теме: Банки, которые больше всего и меньше всего зарабатывают на ссудах по кредитным картам

Отказ от ответственности редакции

Редакционное содержание этой страницы основано исключительно на объективной оценке наших авторов и не продиктовано рекламой долларов. Он не был предоставлен или заказан эмитентами кредитных карт. Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Как компании, выпускающие кредитные карты, зарабатывают деньги?

Ни для кого не секрет, что компании, выпускающие кредитные карты, зарабатывают большие деньги. Но задумывались ли вы, как они это делают? Компании, выпускающие кредитные карты, зарабатывают деньги на процентах, комиссионных за обработку и сборов, взимаемых с отдельных держателей карт.

Но задумывались ли вы, как они это делают? Компании, выпускающие кредитные карты, зарабатывают деньги на процентах, комиссионных за обработку и сборов, взимаемых с отдельных держателей карт.

И не только держатели карт должны платить за использование кредитных карт: продавцы платят за привилегию принимать кредитные карты на своих предприятиях. Читайте дальше, чтобы узнать больше о том, как компании, выпускающие кредитные карты, зарабатывают деньги и как можно минимизировать сумму, которую вы платите этим финансовым гигантам.

Как работают компании, выпускающие кредитные карты

При рассмотрении того, как работают компании, выпускающие кредитные карты, важно различать различные типы компаний: эмитенты кредитных карт и сети кредитных карт.

Эмитент кредитной карты — это банк или кредитный союз, который предоставляет кредитную карту и ссужает деньги, используемые для транзакции. Chase, Citi и Capital One — три известных эмитента кредитных карт. Кобрендинговые кредитные карты, подобные тем, которые вы видите у авиакомпаний или отелей, являются примерами того, как эмитенты объединяются с внешними компаниями для создания карты, которая предлагает потребителям определенное вознаграждение.

Сеть кредитных карт, такая как Mastercard, Visa, American Express и Discover, — это организация, которая обрабатывает каждую транзакцию по кредитной карте, решая технические аспекты электронного перемещения денег. American Express и Discover являются эмитентами карт и сетями, что означает, что помимо обработки они также ссужают деньги, используемые для транзакций по их картам.

Эмитенты карт и сети зарабатывают деньги по-разному. Сети обычно зарабатывают деньги на продавцах, которые платят комиссию за прием электронных платежей с кредитных карт.Эмитенты зарабатывают деньги на потребителях, взимая с них проценты и комиссионные в соответствии с соглашениями о кредитных картах.

Как компании, выпускающие кредитные карты, получают прибыль от держателей карт

Компании, выпускающие кредитные карты, зарабатывают деньги на держателях карт несколькими способами: проценты, годовые сборы и прочие сборы, такие как пени за просрочку платежа. Вот разбивка того, как работает каждый из этих сборов:

Вот разбивка того, как работает каждый из этих сборов:

- Проценты. Когда у вас есть остаток на кредитной карте, с вас обычно взимаются проценты в обмен на возможность занять деньги.Ваша процентная ставка — или годовая процентная ставка (APR), которая объединяет проценты и комиссию в одну ставку, чтобы помочь вам понять, сколько будет стоить вам карта через год, — будет варьироваться в зависимости от кредитора и зависит от вашей кредитоспособности. Годовая процентная ставка по кредитным картам может быть довольно высокой (от 15% до 30% или даже выше), поэтому вы должны оплачивать свой счет каждый месяц полностью, чтобы избежать этих дорогостоящих расходов.

- Годовые платежи. Эмитенты кредитных карт обычно взимают ежегодную комиссию с бонусных карт и с карт за плохой кредит.В зависимости от карты годовая плата может быть довольно высокой, особенно для карт, предлагающих награды высшего уровня. Например, за карту Platinum Card ® от American Express взимается годовая плата в размере 550 долларов США, хотя такие высокие годовые сборы встречаются редко.

- Прочие расходы. Эта категория включает несколько потенциальных комиссий. Во-первых, эмитент карты взимает с вас штраф за просрочку, если вы не оплатите счет вовремя. Они также могут взимать с вас комиссию за аванс наличными, комиссию за перевод баланса, комиссию за зарубежные транзакции за покупки, которые вы делаете за пределами США.S., или комиссии за превышение лимита, когда вы тратите сверх своего кредитного лимита. Сумма комиссии варьируется в зависимости от эмитента, но хорошая новость в том, что вам, возможно, никогда не придется платить эти комиссии, если вы хорошо управляете своей картой.

Как компании, выпускающие кредитные карты, получают прибыль от продавцов

Пробовали ли вы когда-нибудь купить что-то в компании, которая не принимает кредитные карты определенного типа, например American Express или Discover? Эти и другие сети кредитных карт взимают с торговцев комиссию за обработку транзакций по картам, поэтому некоторые продавцы предпочитают принимать карты только в определенных сетях. Эти сборы зависят от сети, но обычно составляют от 1% до 3%.

Эти сборы зависят от сети, но обычно составляют от 1% до 3%.

Как избежать затрат на использование кредитной карты

Компании, выпускающие кредитные карты, получают большую часть своей прибыли от держателей карт. Но не позволяйте этому отвлекать вас от использования кредитной карты: опытные держатели карт могут избежать большинства расходов, связанных с использованием кредитной карты. От процентов до различных сборов вы можете избежать многих сборов, если планируете заранее и убедитесь, что тратите в пределах своих возможностей.

Во-первых, убедитесь, что вы знаете, какова ваша годовая плата по всем вашим кредитным картам.Затем подумайте, стоит ли платить этот годовой взнос. Перевешивают ли преимущества карты стоимость комиссии? Если вы считаете, что годовая плата стоит того, внимательно прочтите договор карты и отметьте все потенциальные преимущества, а затем воспользуйтесь всеми преимуществами карты.

Избежать процентов просто, если вы правильно распоряжаетесь своей картой: просто убедитесь, что оплачиваете свой счет полностью каждый месяц. Если вам нужно переносить остаток из месяца в месяц, убедитесь, что вы делаете это на карте с самой низкой процентной ставкой, и погашайте ее как можно быстрее.

Чтобы избежать различных сборов, знайте, за что и когда с вас могут взиматься деньги. Если вы знаете, что одна карта взимает комиссию за транзакции за рубежом, например, используйте другую карту, которая не взимает эту комиссию во время путешествий. Используйте одну и ту же стратегию для всех своих карт. Если вы не уверены, какие комиссии взимает ваша карта, прочтите соглашение с держателем карты и отметьте все возможные сценарии, которые могут вызвать сборы.

Дальнейшие действия

По всей стране более шести из 10 американцев имеют хотя бы одну кредитную карту.Если учесть всех тех людей, которые производят просроченные платежи и платят ежегодные сборы и другие сборы, помимо тех, кто платит проценты каждый месяц, становится легко понять, как компании, выпускающие кредитные карты, зарабатывают столько денег. Но, как мы показали, вы можете уменьшить свои взносы в их казну с помощью стратегий управления смарт-картами.

Но, как мы показали, вы можете уменьшить свои взносы в их казну с помощью стратегий управления смарт-картами.

Чтобы максимально использовать свои кредитные карты, убедитесь, что у вас есть карта, которая дает вам максимальное вознаграждение за ваши расходы. Чтобы просмотреть некоторые популярные бонусные кредитные карты, ознакомьтесь с Experian CreditMatch TM , чтобы увидеть специальные предложения карт на основе вашего кредитного профиля.

Также помните, что перед подачей заявки на получение кредитной карты рекомендуется проверить свой кредит, чтобы знать, что кредиторы увидят при рассмотрении вашего заявления. Вы можете получить бесплатную копию своих кредитных отчетов и оценок в Experian.

Крупные банки сообщили о блокчейн-прибыли в 2019 году за счет задолженности по кредитным картам потребителей

«Рынок кредитных карт по-прежнему является ведущим драйвером роста для потребительского банка», — сказал Кен Леон, директор по исследованию капитала в CFRA Research.

Растущая долговая нагрузка потребителей, которая, как ожидается, увеличится в прошлом году на 80 миллиардов долларов, вызывает беспокойство у некоторых экономистов, но не показывает никаких признаков замедления. По словам отраслевых аналитиков, потребители перешли от наличных денег к покупкам в Интернете, в результате чего кредитные карты стали повсеместными. Между тем, сильная экономика и низкий уровень безработицы позволяют удерживать неплатежи на низком уровне.

«Даже несмотря на то, что потребители уверены в себе, люди по-прежнему несут значительные долги», — сказал Тед Россман, аналитик CreditCards.com. «С точки зрения банка, это приносит большой доход. С точки зрения потребителя, я призываю всех заплатить эту сумму ».

Аппетит потребителей к кредитным картам не уменьшился относительно высокими процентными ставками. По данным CreditCards.com, который проводит опрос 100 самых популярных карт страны, средняя ставка составляет 17,3 процента, что является почти рекордным показателем для потребителей с хорошим кредитным рейтингом. По данным сайта, цена выше для потребителей с более низким кредитным рейтингом — 25,30%.

По данным сайта, цена выше для потребителей с более низким кредитным рейтингом — 25,30%.

Сенатор Берни Сандерс (I-Vt.), Который баллотируется от Демократической партии на пост президента, и член палаты представителей Александрия Окасио-Кортес (DN.Y.) в прошлом году ввели закон, ограничивающий процентные ставки по кредитным картам на уровне 15 процентов. но эта мера не получила широкого распространения. По словам аналитиков, банки не снизили значительно ставки, которые они взимают по кредитным картам, несмотря на несколько снижений процентных ставок Федеральной резервной системой, что повысило прибыль отрасли.

«Уязвимые заемщики наиболее уязвимы перед повышением процентных ставок», — сказал Россман.

Такие высокие ставки затрудняли выплату долга Джонатану Исазе, студенту колледжа Флориды. Исаза сказал, что после переезда он зарабатывал всего 10 долларов в час. Он не учел стоимость автострахования в своем бюджете и накопил около 2000 долларов долга по кредитной карте.

«Честно говоря, для меня это необычно. В старшей школе я прошел курс по личному финансовому менеджменту, который научил меня, как правильно экономить и составлять бюджет, а также как развить хорошую кредитоспособность », — сказал он в обмене на Twitter.«По иронии судьбы, я специализируюсь на финансах».

Высокие процентные ставки, почти 20 процентов, затруднили выплату долга, сказал Исаза. «Я бы заплатил столько, сколько смогу, но, поскольку в то время баланс был высоким, проценты вернут его на прежнее место», — сказал он.

В конце концов, сказал Исаза, он нашел более высокооплачиваемую работу и сменил страховую компанию, что помогло ему погасить долг. «Я наконец-то могу начать экономить», — сказал он.

Джо Мартин, руководитель отдела маркетинга из Юты, входит в число многих потребителей, которые могут избежать изменения процентных ставок, оплачивая свои счета каждый месяц.

Помимо бонусов за регистрацию, вознаграждения и обмены рассчитываются как процент от покупки.Вы можете получать вознаграждение — часто от 1% до 2% от суммы покупки — в то время как ваш эмитент получает аналогичную сумму при обмене. Interchange не всегда покрывает 100% стоимости вознаграждений. Некоторые карты, например, предлагают вознаграждение в размере 5% в определенных категориях расходов до определенного предела расходов. Эмитент заработал бы намного меньше, чем при обмене. «В некотором смысле [награды] могут быть лидером потерь», — говорит Райли. Лидер убытков — это продукт или услуга, которые теряют деньги, но привлекают достаточно клиентов, чтобы компенсировать эти затраты.Например, обмен может не полностью покрывать вознаграждение держателя карты, но этот клиент может в конечном итоге заплатить достаточно процентов, чтобы эмитент получил прибыль по счету.

Помимо бонусов за регистрацию, вознаграждения и обмены рассчитываются как процент от покупки.Вы можете получать вознаграждение — часто от 1% до 2% от суммы покупки — в то время как ваш эмитент получает аналогичную сумму при обмене. Interchange не всегда покрывает 100% стоимости вознаграждений. Некоторые карты, например, предлагают вознаграждение в размере 5% в определенных категориях расходов до определенного предела расходов. Эмитент заработал бы намного меньше, чем при обмене. «В некотором смысле [награды] могут быть лидером потерь», — говорит Райли. Лидер убытков — это продукт или услуга, которые теряют деньги, но привлекают достаточно клиентов, чтобы компенсировать эти затраты.Например, обмен может не полностью покрывать вознаграждение держателя карты, но этот клиент может в конечном итоге заплатить достаточно процентов, чтобы эмитент получил прибыль по счету. Когда вы это сделаете, вы не будете платить проценты. Если абсолютно необходимо иметь баланс, используйте бесплатную карту, которая предлагает начальный годовой процент 0%, вместо того, чтобы гоняться за вознаграждениями.

Когда вы это сделаете, вы не будете платить проценты. Если абсолютно необходимо иметь баланс, используйте бесплатную карту, которая предлагает начальный годовой процент 0%, вместо того, чтобы гоняться за вознаграждениями.