Формула расчета процентов по кредиту и полной стоимости кредита

Автор ПапаБанкир.ру На чтение 7 мин. Опубликовано

Многие граждане интересуются, какова формула расчета процентов по кредиту. Если смотреть статистические данные, то более 73% российских граждан в той или иной мере имели дело с кредитами: одни уже пользовались займами, а другие выплачивали принадлежащие не им долги.

В данной статье мы поможем разобраться с методикой расчета процентов по кредиту, а также расскажем, как производится расчет полной стоимости кредита, чтобы банковская организация не «заставила» вас платить больше, когда можно платить по более выгодной схеме.

Как произвести расчет процентов по кредиту?

Некоторые пользователи кредитных продуктов ошибочно предполагают, что посчитать проценты по кредиту самому сложно, но это не так. На самом деле, формула расчета процентов по кредиту напрямую связана с тем, какой вид платежа будет использован для погашения долга по кредиту:

- Дифференцированный платеж – ежемесячные выплаты по кредиту, размер которых уменьшается к даче окончания кредитного договора.

В ежемесячный дифференцированный платеж входят сумма погашения тела кредита (основной долг) и проценты по кредиту, начисленные на оставшуюся сумму.

В ежемесячный дифференцированный платеж входят сумма погашения тела кредита (основной долг) и проценты по кредиту, начисленные на оставшуюся сумму. - Аннуитетный платеж – ежемесячные выплаты по кредиту, размер которых не меняется до окончания срока кредита. Но при аннуитетной схеме платежи вначале преимущественно идут в счет погашения процентов по кредиту, и в меньшей доле на тело кредита, и пропорция эта меняется уже ближе к концу кредитного договора.

Более наглядно отличия аннуитетных платежей от дифференцированных можно увидеть на вот этой схеме:

[offerIp]Банковские онлайн-калькуляторы расчета процентов по кредиту

Большинство граждан перед тем, как сделать выбор в сторону подходящего кредитного продукта, изучают информацию относительно условий кредитования и просчитывают проценты за пользование займом.

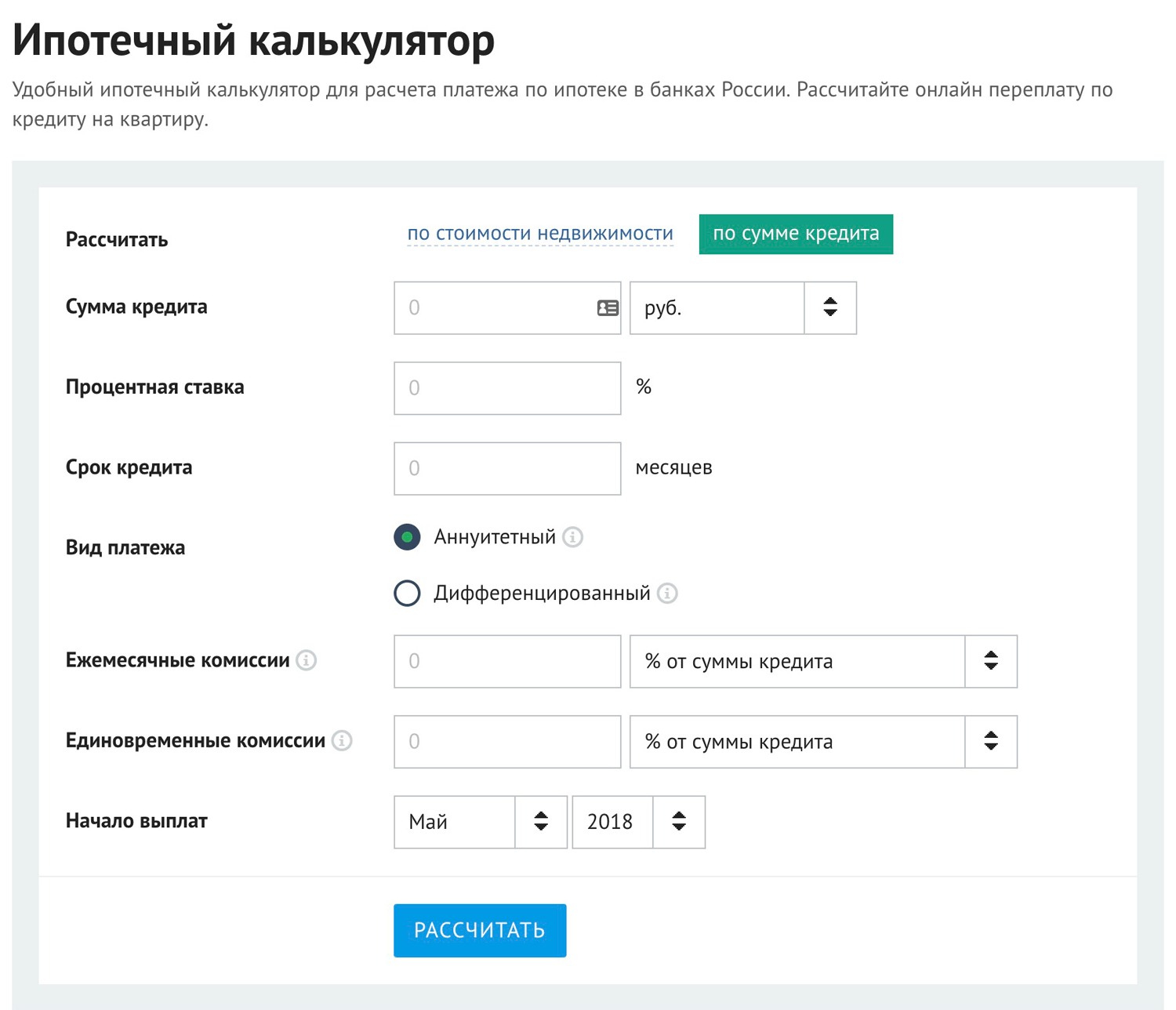

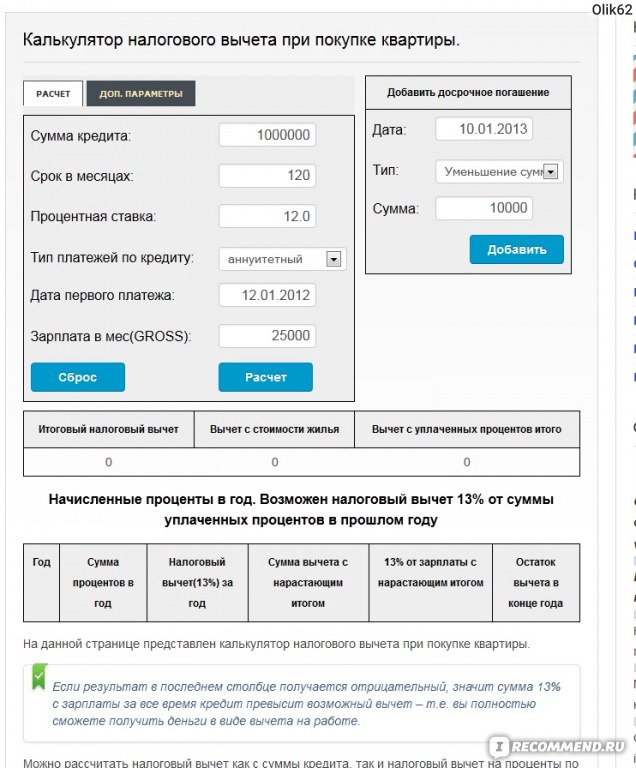

Сегодня на сайте многих банковских организаций есть специальный онлайн-сервис, представляющий собой кредитный калькулятор. Достаточно внести в графы необходимые вам условия кредитования и расчет будет произведен в считанные секунды. Кредитный калькулятор поможет определиться, какая сумма кредита в вашем случае будет самой оптимальной, если имеются какие-то сомнения. Вам необходимо ввести сумму своего дохода, ввести желаемый срок кредита и кликнуть на кнопку «Рассчитать».

Достаточно внести в графы необходимые вам условия кредитования и расчет будет произведен в считанные секунды. Кредитный калькулятор поможет определиться, какая сумма кредита в вашем случае будет самой оптимальной, если имеются какие-то сомнения. Вам необходимо ввести сумму своего дохода, ввести желаемый срок кредита и кликнуть на кнопку «Рассчитать».

Таким образом, у потребителей есть возможность, не выходя из дома, не только выбрать кредитное учреждение, но и самый подходящий для его уровня доходов вид займа.

Формула расчета процентов по кредиту при дифференцированном платеже

Дифференцированный платеж, если углубляться в его суть, включает в себя две части:

- Тело кредита или основной долг;

- Проценты, начисленные на оставшуюся сумму основного долга.

Со временем сумма основного долга уменьшается, и по этой причине сумма процентов по кредиту, начисленных на эту сумму, тоже снижается. Существует простая формула, с помощью которой можно осуществить расчет суммы основного долга:

- ВД = ПСК/СК, где

- ВД – выплата основного долга;

- ПСК – первоначальная сумма кредита;

- СК – срок, который дан для возврата кредита.

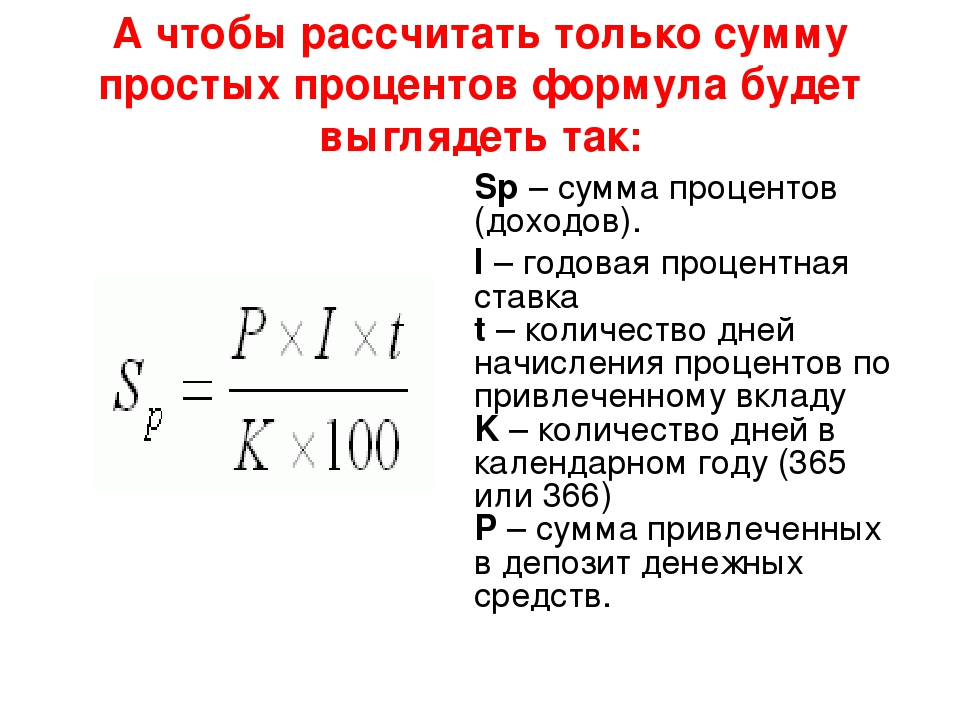

Теперь рассчитаем проценты за пользование кредитом. Что касается расчетов процентов, то у каждого банка может быть своя позиция по данному вопросу, которая зависит от временного периода.

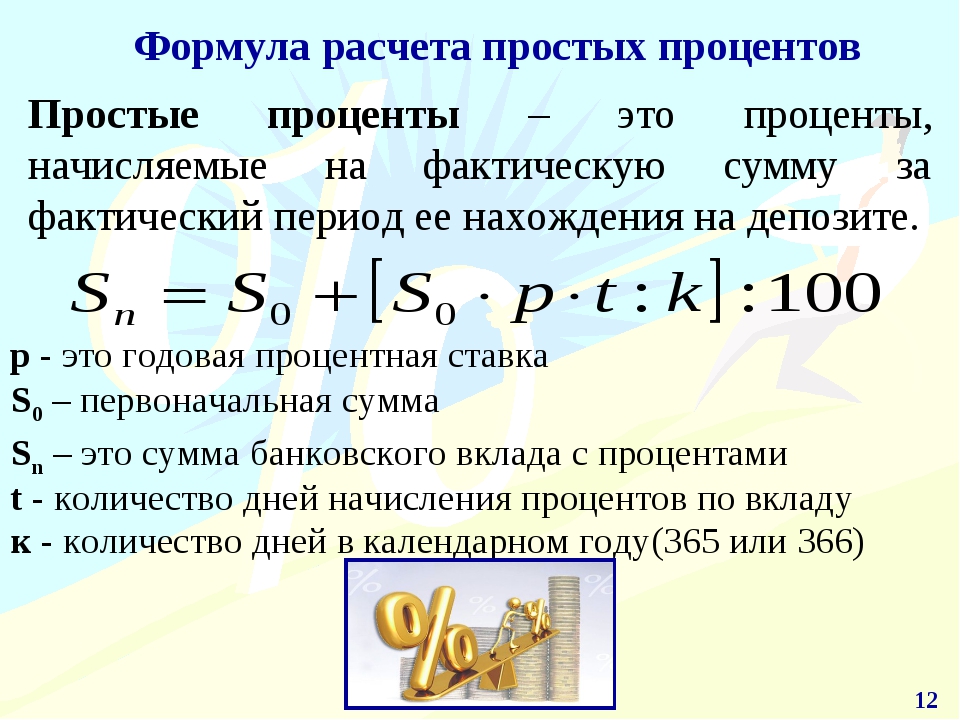

1. Первая позиция = 12 месяцев = 1 год. Здесь формула для расчета будет такая:

- СНП = ООД х ПГС / 12, где

- СНП – начисленные проценты по кредиту;

- ООД – остаток основного долга на момент расчета;

- ПГС – процентная годовая ставка.

2. Вторая позиция – 1 год = 365 дням. Формула расчета такова:

- СНП = ООД х ПГС х КДМ / 365

- СНП – сумма начисленных процентов;

- ООД – остаток основного долга на момент расчета;

- ПГС – годовая процентная ставка;

- КДМ – календарные дни в месяце. Это значение может быть от 28 до 31.

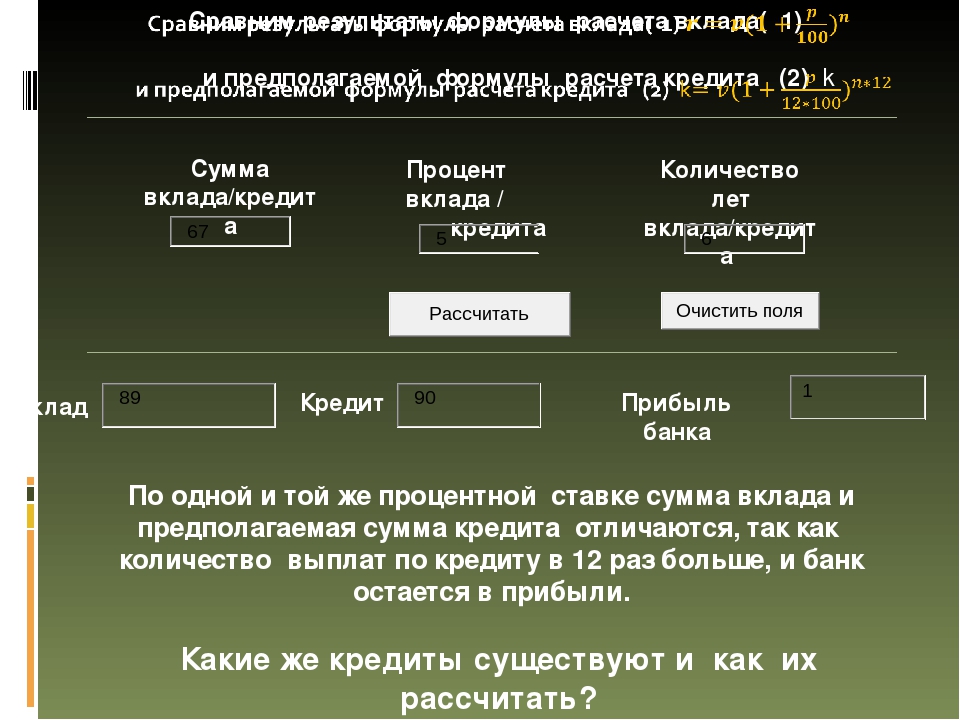

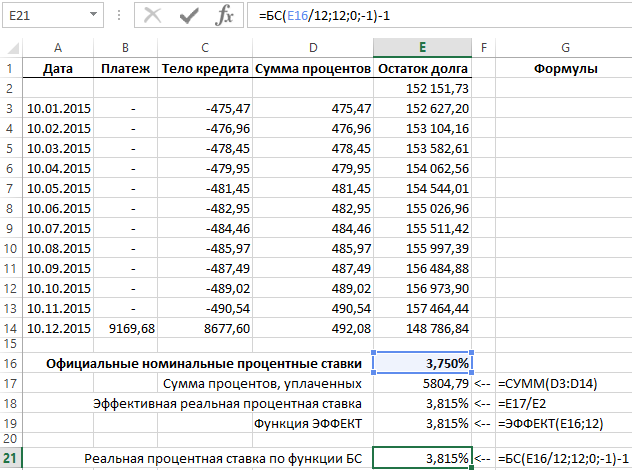

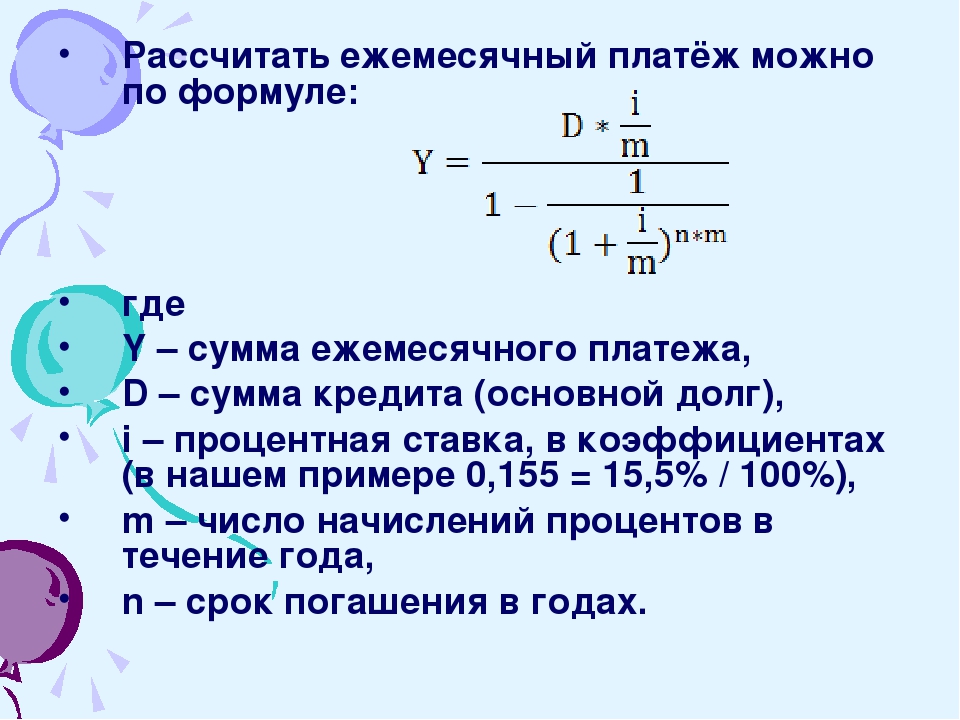

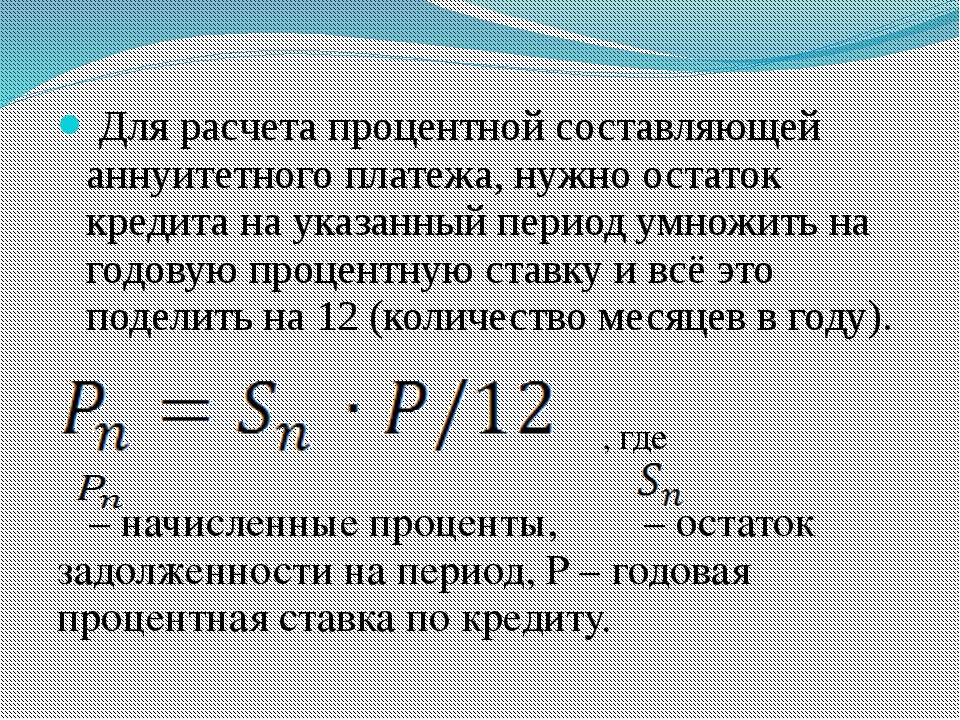

Формула расчета процентов по кредиту при аннуитетном платеже

Суть аннуитетного платежа состоит в том, что заемщик выплачивает его на протяжении всего срока займа без изменений установленной суммы. Бывают исключительные случаи, когда по договоренности между сторонами сумма кредита меняется. Аналогичная ситуация может произойти в случае досрочного погашения займа.

Бывают исключительные случаи, когда по договоренности между сторонами сумма кредита меняется. Аналогичная ситуация может произойти в случае досрочного погашения займа.

Аннуитетный платеж состоит из:

- Тела кредита (основного долга).

- Процентов по кредиту.

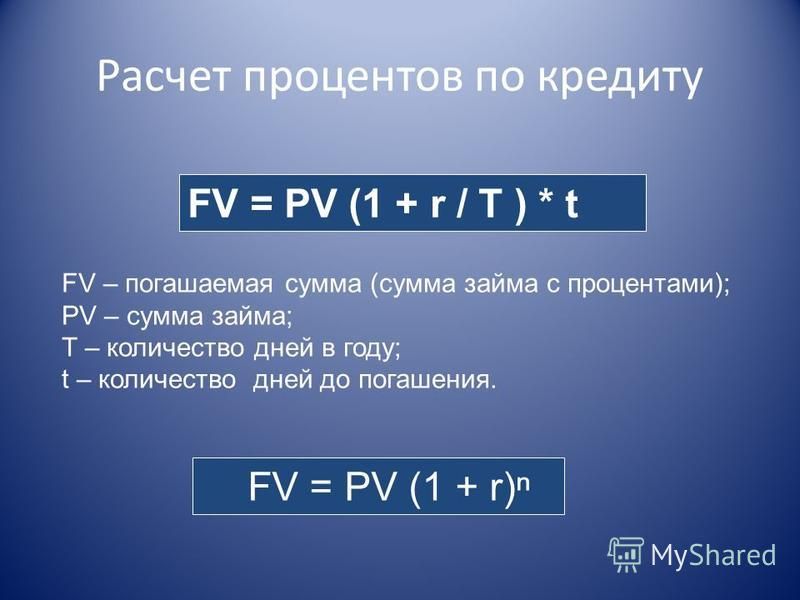

Формула для расчета аннуитетного платежа имеет следующий вид:

- РАП = ПСК*ПГС/1 – (1+ПГС) 1 – СК, где

- РАП – сумма платежа;

- ПСК – первоначальная сумма кредита;

- ПГС – годовая процентная ставка;

- СК – общий кредитный срок.

Это формула полной стоимости кредита в классическом исполнении, и именно ее придерживаются многие банковские организации. Эта формула является основой большинства кредитных калькуляторов.

Как рассчитывается ежемесячный платеж по кредиту?

Ежемесячно в определенный кредитным договором день заемщик обязан внести обязательный платеж за пользование кредитом. А знаете ли вы, из чего складывается данная сумма ежемесячного платежа по кредиту?

Вот составляющие платежа:

- Сумма основного долга.

- Страховой платеж.

- Проценты, начисленные на тело кредита.

- Всевозможные комиссионные сборы.

Большую часть платежа первоначально мы платим за пользование кредитом (проценты), но со временем эта составляющая становится меньше и идет погашение основного долга.

Относительно страховки в кредитной договоре вы должны знать: кредитные учреждения обязаны информировать заемщика перед заключением договора о том, что в контракте имеется пункт, где сказано, что он банк требует застраховать имущество, жизнь и здоровье заемщика, однако, это лишь требование банка, а не закона, поэтому заемщик вправе самостоятельно решать, хочет он покупать страховку при оформлении кредита или нет.

Заставлять заемщика принимать такие услуги никто не имеет право, так как пользователь кредитных ресурсов может выбрать другой банк или более приемлемый заем. В случае, когда банк не поставил клиента в известность о платежах в пользу страховых компаний, но в сумму ежемесячного взноса такая выплата была включена, заемщик имеет право обратиться в суд и обжаловать незаконные действия банка. Это возможно в том случае, если пункта о страховке нет в договоре.

Это возможно в том случае, если пункта о страховке нет в договоре.

Какой вид ежемесячных платежей по кредиту выбрать?

Мы уже говорили выше, что существует два вида кредитных платежей: дифференцированный и аннуитетный. Большинство заемщиков не имеют понятия, как эти платежи отличаются друг от друга, идут на поводу у банка, часто выбирая кредитный продукт, который для них не выгоден, а навязан банком. Стоит заострить внимание на этом моменте и разобраться в отличиях платежей.

Если смотреть с точки зрения выгоды, то банк отдает свой выбор в пользу аннуитетных платежей, так как они гарантируют переплату. А вот для заемщика выгодными являются дифференцированные платежи. Если смотреть детально, то при дифференцированных платежах в действительности сумма выплат со временем снижается. Но если сравнивать сумму первоначальных платежей, то становится видно, что если клиент выбрал дифференцированную систему платежей, то этот показатель будет выше. При аннуитетной системе суммы выплат со временем не меняются, и клиент погашает кредит равными суммами. По этой причине большинство банков выдвигает дополнительное условие для тех клиентов, которые желают воспользоваться дифференцированной системой платежа – более высокий уровень доходов, чем для тех, кто предпочел аннуитетную систему.

По этой причине большинство банков выдвигает дополнительное условие для тех клиентов, которые желают воспользоваться дифференцированной системой платежа – более высокий уровень доходов, чем для тех, кто предпочел аннуитетную систему.

Как банки считают проценты: аннуитет и дифференцированный:

К середине срока выплаты кредита разница между указанными видами платежей уже станет заметной, так как основная составляющая платежа будет направлена на уплату процентов, а меньшая часть – на погашение основного тела кредита.

Многие заемщики предпочитают более понятную и «правильную» схему аннуитетных платежей по причине, что сумма ежемесячного платежа остается неизменной, поэтому дополнительно пересчитывать ничего не требуется, то есть банк не сможет никаким образом клиента обмануть.

Следует помнить, что перед подпис

Как рассчитать проценты по кредиту?

Многим жителям современного мира часто приходится сталкиваться с кредитами. Они способны существенно упросить жизнь простого человека и помочь в решении множества вопросов.

Они способны существенно упросить жизнь простого человека и помочь в решении множества вопросов.

Это может быть потребительский кредит для решения текущих задач, целевой кредит на покупку чего-то важного и дорогого или ипотека для приобретения недвижимости. В любом случае, оформление кредита является серьезным шагом в жизни и к нему необходимо подготовиться.

Например, нужно хорошо изучить рынок и найти лучшие предложения. А для этого следует разбираться в процессе кредитования хотя бы на базовом уровне и понимать, где можно сэкономить и что для этого нужно сделать.

Один из главных, определяющих критериев выбора конкретного предложения — это переплата по кредиту, которая зависит от процентной ставки и собственно срока кредитования. Чем больше растянуться выплаты и чем больший процент придется выплачивать банку, тем больше заемщик потеряет собственных средств.

Снизить переплату возможно — нужно только самостоятельно научиться рассчитывать проценты по кредиту и благодаря этому точно определиться не только с конкретным банком, но и с выгодной программой кредитования. А также чувствовать себя уверенно при оформлении договора от понимания того, что происходит.

А также чувствовать себя уверенно при оформлении договора от понимания того, что происходит.

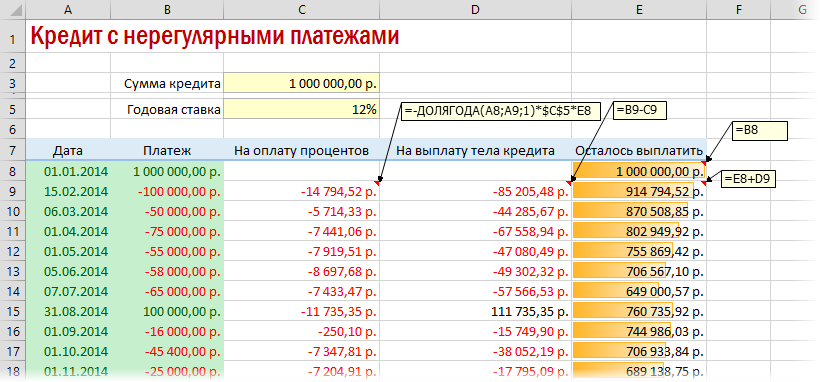

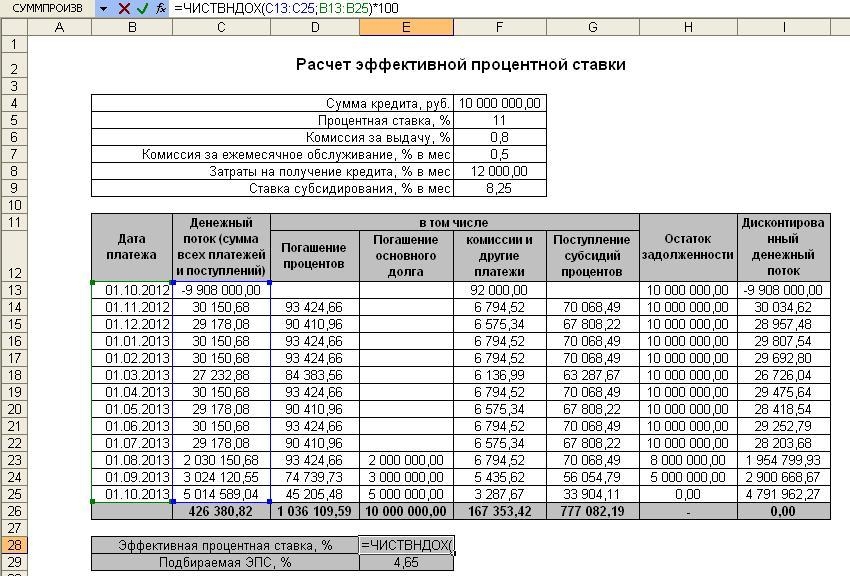

Далее в статье будет рассказано как рассчитывать проценты по кредиту, что для этого нужно и какие формулы существуют, а также как рассчитать проценты быстро и просто с помощью программы Excel.

Что нужно для расчета переплаты по кредиту?

Многие клиенты банков часто задаются вопросом: как рассчитать переплату по кредиту? Но также часто на этом все и заканчивается, потому что расчет кажется им слишком сложным и непонятным.

Как правило, заемщики обращаются в банк с просьбой рассчитать переплату и это действенный способ, но он отнимает много времени, особенно если нужно просмотреть несколько десятков предложений. Да и к тому же, самое главное — такой способ не дает клиенту понимания того как рассчитывается переплата, а значит, он не понимает как можно сэкономить.

По факту сделать расчет вполне реально и по силам человеку с любым образованием. Пусть он включает в себя некоторое количество переменных и формул, но если разложить все полочкам, станет очевидна прозрачность и простота этого метода.

Итак, что нужно для расчета переплаты. Вот основные переменные, которые будут учитываться в вычислениях

- сумма кредита;

- процентная ставка;

- срок кредитования;

- наличие льготного периода;

- наличие страховки;

- наличие комиссии.

Кроме того, клиенту необходимо определиться с формой погашения задолженности: аннуитетные или дифференцированные платежи. Существует также формула расчета сложных процентов, но она является незаконной в РФ и потому не будет рассматриваться в статье как возможная.

Конечно, есть еще огромное количество различных нюансов и мелких условностей, которые могут повлиять на размер переплаты, но это уже частные случаи, не сильно влияющие на окончательный результат.

Далее, используя вышеперечисленные данные и подставляя их в формулы, соответствующие формам погашения задолженности, можно узнать как общую сумму переплаты по кредиту, так и сумму переплаты за один платеж, как правило, ежемесячный.

Формулы расчета процентов по кредиту

Для расчета ежемесячного платежа и переплаты по кредиту существуют уже готовые формулы, которые используются кредитными организациями и являются общедоступными для всех желающих самостоятельно рассчитать свои финансовые траты.

Как уже говорилось ранее, для расчета формулы процентов по кредиту нужно определиться с формой платежей:

- Аннуитетные платежи — погашение равными частями на протяжении всего срока кредитования. Это самая распространенная форма погашения задолженности, предлагаемая российскими банками;

- Дифференцированные платежи — погашение не равными частями, от большего к меньшему, при котором сумма платежа постепенно снижается с каждой последующей выплатой. Так происходит за счет снижения суммы начисленных процентов на остаток задолженности.

Формула аннуитетного платежа

Аннуитетная форма погашения рассчитывается по формуле: A = K * S, где: A — сумма платежа за отчетный период; S — сумма кредита; K — коэффициент аннуитета.

Сумма кредита известна, а коэффициент аннуитета рассчитывается по следующей формуле: K=i*(1 + i)n(1 + i)n-1, где: i — ежемесячная процентная ставка за период; n — количество периодов погашения кредита. Для перевода значения i из процента в коэффициент, использующийся в формуле, необходимо полученный результат разделить на 100. 12-1)=0,04278/0,426=0,1004225352112676=0,1 с учетом округления.

12-1)=0,04278/0,426=0,1004225352112676=0,1 с учетом округления.

Далее рассчитываем форму погашения и получаем 10 000*0,1=1 000 ₽ — ежемесячный платеж. Умножаем полученную сумму на 12 платежей и получаем 12 000 ₽. Это полная стоимость кредита. Отнимает тело кредита 10 000 ₽ и в итоге переплата по процентам составляет 2 000 ₽. Если использовать более точные методы расчета, сумма переплаты составит 2055,45 ₽.

Среднее арифметическое значение ежемесячной переплаты составит 2055,45/12=171,28 ₽. Среднее арифметическое, потому что выплата процентов начисляется не одинаковыми частями, а таким образом, чтобы при суммировании с телом кредита составить равные платежи.

Формула дифференцированного платежа

Дифференцированная форма погашения рассчитывается следующим образом. Сначала вычисляется сумма выплаты тела кредита за один платеж. Этот показатель можно получить путем деления основного долга 10 000 ₽ на количество платежей 12 и он составит 10 000/12 = 833,333333333, с учетом округления 833,33₽.

Далее вычисляется платеж по процентам в отношении к текущему(ежемесячному) платежу на основании остатка основного долга. Формула выглядит следующим образом: остаток основного долга*(процентная ставка/100)/количество дней в году*количество дней в месяце.

Подставим значения в формулу, и рассчитаем первые три платежа, если выплаты начнутся условно в конце каждого месяца, начиная с января:

- Для первого месяца платеж по процентам составит 10 000*(36/100)/365*31=305,75 ₽. С учетом уплаты тела кредита 833,33+305,75=1139 ₽

- Для второго месяца 9166,66*0,36/365*29=262,172. С учетом уплаты тела кредита 833,33+262,172=1095,5 ₽

- Для третьего месяца 8333*0,36/365*31=254,78 ₽. С учетом уплаты тела кредита 833,33+254,78=1088,11 ₽

Если сложить все платежи по процентам, конечная сумма переплаты составит 1946,74 ₽, что на 108,71 ₽ меньше, чем при выборе аннуитетной схемы погашения.

Как мы видим, платеж по процентам с каждым месяцем сокращается, потому что, согласно схеме дифференцированного погашения, заемщик выплачивает основной долг равными частями, а выплата процентов рассчитывается исходя из фактического остатка задолженности.

Аннуитетная схема погашения заключается в распределении суммы долга, включая проценты по кредиту, на равные части. Это облегчает процесс погашения задолженности, особенно на ранних этапах выплат.

В общем случае можно отметить, что дифференцированный платеж является более выгодным с точки зрения финансовых расходов и возможности досрочно п

Калькулятор кредита онлайн — расчёт кредита (рассчитать ежемесячный платеж и проценты по кредиту) + таблица

Кредитный калькулятор позволяет рассчитать ежемесячный платеж по кредиту, отображая ежемесячную сумму платежа, комиссию и переплату в денежном и процентном соотношении, а также вывести таблицу и график погашения задолженности по кредиту.

Кстати, а вы видели сколько уже стоит доллар? Начните зарабатывать на разнице курсов валют здесь! или на криптовалютах (биткоине) тут!

Большинство клиентов при выборе кредитной программы обращают внимание только на процентную ставку и срок. На самом деле существует ещё немало параметров, которые оказывают влияние на размер платежей и переплаты. Чтобы учесть их все, необходимо знать специальные финансовые формулы и уметь ими пользоваться. Если нет специального образования, помогает калькулятор кредита онлайн.

На самом деле существует ещё немало параметров, которые оказывают влияние на размер платежей и переплаты. Чтобы учесть их все, необходимо знать специальные финансовые формулы и уметь ими пользоваться. Если нет специального образования, помогает калькулятор кредита онлайн.

Кстати, лучшие условия по займам предлагают следующие компании: А теперь вернёмся к теме нашей статьи и продолжим.

Кстати, лучшие условия по займам предлагают следующие компании: А теперь вернёмся к теме нашей статьи и продолжим.

Перед тем как оформлять займ, рекомендуется рассчитать ежемесячный платеж по кредиту. С этой задачей справится онлайн калькулятор кредита или другими словами — кредитный калькулятор

1. Расчет кредита с помощью онлайн калькулятора — принцип расчёта и схемы погашения 📊 📝

Чтобы понимать принцип расчётов, необходимо усвоить ряд понятий:

- Тело кредита — это сумма денежных средств, которую кредитная организация выдаёт заёмщику наличными или посредством перечисления на карту или счёт.

При этом не учитываются проценты и комиссии. Именно тело кредита указывается в договоре и используется при составлении графика платежей.

При этом не учитываются проценты и комиссии. Именно тело кредита указывается в договоре и используется при составлении графика платежей. - Проценты – денежная сумма, которая причитается уплате банку за пользование займом.

- График платежей — это документ, который является приложением к договору. Здесь указываются даты и суммы взносов по кредиту.

Также важно принимать во внимание, какая схема используется для погашения кредита. От этого зависит, каким образом будет рассчитываться ежемесячный доход, а также распределяться проценты. Традиционно применяется одна из двух схем:

- Погашение аннуитетными платежами. Этот метод предполагает, внесение равных ежемесячных платежей в течение всего срока кредита. При этом доля процентов и основной суммы долга в составе этого платежа постоянно изменяется. На начальном этапе большую часть платежа составляют проценты. Постепенно доля основного долга во взносе растёт и к концу срока становится преобладающей.

Преимуществом такой схемы является то, что в случае досрочного погашения суммы выплачиваемых процентов уменьшится.

Преимуществом такой схемы является то, что в случае досрочного погашения суммы выплачиваемых процентов уменьшится. - Дифференцированный метод. В этом случае на начальном этапе погашения сумма платежей максимальна. Постепенно размер взноса сокращается. Расчёт для каждого месяца производится отдельно. При этом общая сумма долга делится поровну между всеми периодами гашения, а проценты рассчитываются исходя из остатка долга за каждый месяц.

Далеко не всегда у заёмщика есть возможность выбора схемы гашения. В большинстве случаев по потребительским кредитам это не предусмотрено. Многие кредиторы стараются оформлять займы на условиях погашения аннуитетными платежами. Причина этому в том, что прибыль банка п

Как рассчитать проценты по кредиту самому по формуле

Перед оформлением займа важно правильно оценить собственные финансовые возможности. Сумма переплаты зависит не только от скорости погашения задолженности и установленной ставки, но и от применяемой системы расчета процентов по кредиту.

Сумма переплаты зависит не только от скорости погашения задолженности и установленной ставки, но и от применяемой системы расчета процентов по кредиту.

Формула расчета процентов по кредиту

В банковском секторе действует 2 системы определения величины платежей: дифференцированная и аннуитетная. Начисление процентов по ним отличается. Банки часто предлагают своим клиентам самостоятельно выбрать схему погашения задолженности. Поэтому важно заранее узнать, какой способ расчета более выгодный.

Аннуитетные платежи

По этой системе размер выплат одинаков на протяжении всего срока действия займа. Аннуитет – равные друг другу платежи. Основная часть потребительских кредитов и микрозаймов погашается таким способом.

При аннуитете сначала все средства идут на выплату процентов банку, т.е. кредитор первые месяцы получает наибольшую прибыль, а затем деньги начинают перечисляться на закрытие основного долга (тела займа).

Алгоритм подсчета размера платежей:

- ВП= (ПК ×ГП/12)/(1-((1/(1+ГП⁄12)))(КП-1), где:

- ВП – величина платежа.

- ПК – первичная сумма кредита.

- ГП – годовая процентная ставка.

- КП – количество взносов по кредиту.

Пример. Клиент оформил ссуду на 65000 р. под 15% годовых сроком на 1 год. Величина платежей за все грядущие месяцы равна (65000*15/12)/(1-((1/(1+15/12)))(12-1)= 5866,79 р. При аннуитете просто посчитать итоговую сумму переплаты за год. Она равна (5866,79*12)-65000=5401,48 р.

Дифференцированные платежи

При этом типе расчета величина ежемесячных траншей постоянно уменьшается. По автокредитам и ипотекам часто устанавливают дифференцированную систему начисления процентов. Платеж состоит из фиксированной суммы, с помощью которой можно равными частями погашать тело займа, и постоянно уменьшающейся суммы начисляемых процентов.

- СП= (ОЗ*СТ*ДМ)/(100*365), где:

- СП – сумма процентов.

- ОЗ – остаток основного займа.

- СТ – процентная ставка.

- ДМ – количество дней в выбранном месяце.

- 365 или 366 – количество дней в году.

- 100 – количество процентов.

Фиксированная сумма равна результату деления суммы кредита на 12 месяцев. Пример. Клиент оформил ссуду на 65000 р. под 15% годовых сроком на 1 год. Фиксированная сумма равна 65000/12=5416, 6 р. В первый месяц платеж составит 5416,6+((65000*15*30)/(100*365))= 5416,6+801,3=6217,9 р. При оплате второго месяца тела кредита уменьшится на 5416,6, а взнос будет равен 5416,6+((59583,4*15*30)/(100*365))= 6151,2 р.

Какой метод начисления процентов более выгодный

Гражданин не может выбрать вид платежей при покупке товара в рассрочку, оформлении микрозайма.

|

Метод расчета процентов |

Преимущества |

Недостатки |

|

Аннуитетный |

|

|

|

Дифференцированный |

|

|

Критерии выбора процентной ставки

Прежде, чем оформить кредит в выбранном банке, стоит ознакомиться с условиями кредитования. При выборе способа начисления процентов надо учесть:

- Возможность досрочного погашения долга. Некоторые банки запрещают клиентам погашать кредит, пока не пройдет определенный период времени. Например, если ссуда взята на 2 года, то досрочно погасить ее можно будет через год. В некоторых учреждениях закрытие займа задолго до конца срока сопровождается дополнительной комиссией.

Дифференцированные платежи выгодны, если заемщик собирается погашать кредит на протяжении всего срока его действия, потому что итоговый размер переплаты будет меньше.

Если же гражданин собирается быстро выплатить долг, то можно выбрать аннуитетную систему, т.к. при досрочном погашении сумма процентов будет меньше.

Способы расчета

Гражданину стоит учесть, что итог самостоятельных вычислений может отличаться от суммы, получившейся у банка. Связано это с тем, что к выплатам прибавляют величину комиссии, расходы на оформление контракта, обязательную страховку. Их величины обязательно указывают в кредитном договоре. Рассчитать кредит можно следующими способами:

|

Способ расчета |

Плюсы |

Минусы |

|

По формуле с составлением графика платежей вручную |

|

|

|

С помощью электронных таблиц Excel |

|

Необходимо хорошо изучить функционал Excel. |

|

Онлайн-калькулятором |

Автоматический расчет. |

|

Видео

Кредитные калькуляторы: как посчитать платежи по ипотеке Смотреть видео

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим! Рассказать друзьям:Как рассчитать процентную ставку на сумму кредита ▷ Legit.ng

Списки дебиторов банков растут. Чтобы избежать неприятностей с банками, заемщикам необходимо знать, как рассчитывать процентную ставку на сумму кредита и свои возможности в этом отношении.

Нигерийцы часто берут ссуды. Во всех случаях причина одна — прямо сейчас им нужны деньги, и нет другого способа получить их, кроме как в виде кредита.Если вы хотите купить заветную вещь, провести незабываемый отпуск, организовать свадьбу, получить образование или обратиться за медицинской помощью, банк предоставит вам деньги на выполнение любых ваших прихотей.

Воспользуйтесь этой возможностью, но помните, что коммерческие организации не делают подарки, и вам придется вернуть деньги. Банки стараются защитить свои интересы, минимизировать риски, требуя от заемщика подтверждения возврата долга, предоставления залога. Другими словами, чем меньше возможностей у будущего должника, тем выше риск кредитора и ставка по ссуде.Манипулируя ставками и условиями ссуд, банки постоянно предлагают все больше и больше кредитных продуктов, создавая иллюзию выбора.

Йеми Осинбаджо объясняет, почему FG не планирует повышать налоги.

Помните : знание того, как рассчитать процентную ставку по кредиту, поможет правильно распределить ваши расходы и не переплачивать.

Перед оформлением кредита необходимо узнать реальную сумму переплаты. Человек предполагает сумму и срок кредита, а банк сообщает о ставке, схеме начисления процентов и наличии дополнительных выплат.

Типы схем начисления процентов

Большинство банков имеют две схемы погашения кредита для заемщиков: простые проценты и сложные проценты.

Стоит отметить, что использовать традиционный калькулятор для таких расчетов сложно и легко ошибиться. Лучше воспользоваться таблицами Excel или специальным кредитным калькулятором (сейчас они есть на сайтах практически всех интересующих вас банков).

Простые проценты

Простая схема означает, что проценты всегда рассчитываются только на первоначальную сумму за каждый период времени.

«Будущее принадлежит создателям», — говорит Ротими Банколе, открывая SBI Media Workshop Пример: — ссуда в размере 5000 долларов под 20% годовых. По схеме простых процентов в первый, второй и любой другой год процент будет составлять 1000 долларов. Чтобы узнать процентную ставку за N лет, просто умножьте прибыль на N.

По схеме простых процентов в первый, второй и любой другой год процент будет составлять 1000 долларов. Чтобы узнать процентную ставку за N лет, просто умножьте прибыль на N.

В этом случае 5000 долларов — это основная сумма (P), 20% — наша ставка (R), 2 года — это срок погашения кредита (t ), окончательная сумма кредита с процентами будет (A).Итак, для вычисления A нам нужно использовать формулу A = P (1 + rt), где r = R / 100. В нашем примере A = 5000 (1 + 0,2 * 2) = 7000.

ЧИТАЙТЕ ТАКЖЕ: Как использовать токен первого банка

Сложные проценты

Сложная схема означает, что проценты по кредиту начисляются за каждый период с учетом начальной суммы и всех полученных ранее процентов.

Пример: заем в размере 5000 долларов с процентной ставкой 20% годовых. В первый год проценты будут составлять 5000 долларов * 20% = 1000 долларов, во второй (5000 долларов + 1000 долларов) * 20% = 1200 долларов, в третий (5000 долларов + 1000 + 1200 долларов) * 20% = 1440 долларов и так далее.

Каждый раз, когда банк хочет несколько раз «прокрутить» свои деньги с помощью инвестиционного инструмента, он сталкивается с сложным процентом. Прибыль, полученная в первом раунде, реинвестируется, а доход начисляется в большую сумму.

Полезно знать : разница между простым и сложным процентом на первый взгляд кажется не такой уж большой. Но чем больше времени проходит, тем очевиднее преимущество простого интереса.

Существует также Euribor (Европейская межбанковская ставка предложения), которая фиксируется в кредитном соглашении на определенный период, в течение которого ставка не меняется. Например, шестимесячный Euribor указан в клиентском контракте. Затем ставка меняется каждые полгода.

Что еще влияет на проценты по кредиту?

Часто люди начинают сравнивать предложения банков и выбирать те, где процентная ставка по кредиту самая низкая. Но на самом деле оказывается, что реальная сумма, которую должен заплатить клиент, намного выше заявленной в рекламе банка.

ОТЧЕТ: Как COVID-19 увеличил количество детского труда в штате Лагос (родители, дети делятся опытом)Кроме того, банки привлекают потенциальных заемщиков на улицах, в торговых центрах, на рынках, манят и требуют взять ссуду без процентов, а также менеджеры банков «забудьте» сообщить о дополнительных услугах, которые банк оказывает и за которые придется платить. Но мы взрослые люди, поэтому не верим в сказки и понимаем, что коммерческие организации не будут работать бесплатно. Поэтому, если вам предлагают беспроцентный кредит, будьте готовы платить за различные банковские услуги, от которых вы не сможете отказаться.

В обязанности банка должно входить уведомление заемщика о полной стоимости кредита и процентной ставке. Эти данные должны быть указаны не только в графике платежей, но и на первой странице кредитного договора.

Все выплаты кредитной организации, страховой компании и другим учреждениям включаются в расчет, если это следует из условий договора. Частичное досрочное погашение позволяет клиенту выбирать, что будет сокращено: срок или сумма выплат.

ПОДТВЕРЖДЕНО: сообщество коренных жителей Африки в социальной сетиПолезно знать : выгоднее сократить срок выплаты ссуд. Подсчитать общую переплату несложно: достаточно просуммировать сумму процентов за период кредитования, всю страховку и дополнительные выплаты.

За несвоевременное погашение кредита могут взиматься штрафы.

Страховые взносы взимаются за страховые услуги, которые в большинстве случаев не являются обязательными. Они присутствуют не во всех видах кредитования и могут быть необязательными.Однако в сделках с ипотекой и автокредитованием в большинстве случаев обязательным условием предоставления кредита является страхование квартиры или автомобиля. Это и понятно: банк хочет снизить риски в случае убытка или значительного снижения стоимости заложенного имущества.

Полезно знать : ряд кредитных организаций вынуждают клиентов составлять полис, декларируя, что это обязательная процедура, и отправляют людей в партнерские страховые компании по невыгодным тарифам.В таких случаях лучше отказаться от получения кредита или обратиться за защитой своих прав в суд.

МНЕНИЕ: Почему я поддерживаю кандидатуру Нгози Оконджо-Ивеала в DG ВТОБанки обязаны предоставлять полную информацию обо всех платежах по кредиту. Кроме того, некоторые комиссии в отношении физических лиц признаны судом незаконными. Такие платежи часто включаются в текст договора мелким шрифтом или в виде ссылки на ставки кредитной организации. Это недопустимо! Быть осторожен.

Другие услуги банка могут быть предусмотрены договором, но не имеют прямого отношения к выполнению ссуды (например, отправка по почте или перевод денежных средств).

Итак, сравнение кредитных предложений разных банков нужно производить не только по размеру процентной ставки. Также следует учитывать схемы погашения, страхование и дополнительные выплаты по контракту. В этом вам помогут собственные расчеты, помощь Интернета и специалисты финансовых организаций.

Полезные рекомендации

После того, как вы совершите последний платеж и погасите кредит, возьмите в банке справку с подписью и печатями о том, что кредит полностью оплачен. Это необходимо для того, чтобы избежать ситуации, когда есть небольшие невыплаченные суммы, о которых банк не уведомил вас и за которые будут взиматься проценты.

Бензин, электричество: Билл Гейтс делает важные разоблачения, отправляет сообщение БухариЗатем, через несколько месяцев, когда вы уверены, что выплатили ссуду, эта сумма будет внесена в обязательный платеж.

Закройте счет в банке, напишите соответствующий документ. Обслуживание аккаунта может стоить денег. Вам больше не нужна учетная запись. Зачем вам платить?

Сохраняйте и не теряйте документы кредитной истории даже после закрытия кредита. Это кредитный договор с приложениями, квитанции об оплате (желательно делать копии — квитанции со временем тускнеют) и все другие документы, которые связаны с вашим кредитом.

Надеемся, что вам было полезно узнать, как рассчитать процентную ставку по кредиту.Если жизненные обстоятельства вынудили вас занять деньги, будьте предельно осторожны, и тогда вам не придется сталкиваться с финансовыми проблемами. Удачи!

ЧИТАЙТЕ ТАКЖЕ: Как перевести деньги из Экобанка по телефону?

Несмотря на заявления президента, министр финансов говорит, что цены на продукты питания растут

Формулы и калькулятор сложных процентов (CI)

Решенный пример проблемы

Решенные ниже примерные задачи для сложных процентов можно использовать для понимания того, как значения основной суммы P, процентной ставки R, периода времени n и частоты составления компонентов используются в формулах ежемесячного, квартального, полугодового или годового начисления сложных процентов для нахождения общая сумма процентов к уплате.

Пример задачи 1:

Какая сумма сложных процентов, подлежащих выплате на основную сумму в 10 000 долларов США по ставке 9%, в течение всего периода в 3 года с ежегодной периодичностью или периодом начисления сложных процентов?

Решение:

P = 10 000 долларов США за годовую частоту начисления сложных процентов

R = 9%

n = 3 года

примените эти значения в приведенной ниже формуле годовых сложных процентов

CI ежегодно = P [1 + (R / 100) n ]

= 10000 x [1 + (9/100) 3 ]

= 2950.29

Общая сумма процентов к уплате составляет 2950,29 долларов США

Пример задачи 2:

Какая сумма общих процентов, подлежащих выплате на основную сумму в 20 000 долларов США по ставке 7%, в течение всего периода в 4 года с полугодовым начислением сложных процентов частота или период?

Решение:

P = 20000 долларов США с периодичностью начисления сложных процентов

R = 7%

n = 4 года

Применяйте эти значения в приведенной ниже формуле сложных процентов за полугодие

CI за полгода = P (1 + [(R / 2) / 100] 2n )

= 20000 x (1 + [(7/2) / 100] (2 x 4)

= 6336.18

Общая сумма процентов к уплате составляет 6336,18 долларов США

Пример задачи 3:

Какая сумма общей суммы процентов, подлежащих выплате на основную сумму 15 000 долларов США по ставке 6%, в течение всего периода в 5 лет с ежеквартальной периодичностью начисления сложных процентов или период?

Решение:

P = 15000 долларов США при ежеквартальной частоте начисления сложных процентов

R = 6%

n = 5 лет

Примените эти значения в приведенной ниже формуле квартальных сложных процентов

CI ежеквартально = P (1 + [( R / 4) / 100] 4n )

= 15000 x (1 + [(6/4) / 100] (4 x 5)

= 5202.83

Общая сумма процентов к уплате составляет 5202,83 долларов США

Пример задачи 4:

Какая сумма общей суммы процентов, подлежащих выплате на основную сумму в 25000 долларов США по ставке 5%, в течение трехлетнего периода с ежемесячной периодичностью начисления сложных процентов или период?

Решение:

P = 15000 долларов США при ежемесячной частоте начисления сложных процентов

R = 5%

n = 3 года

Применяйте эти значения в приведенной ниже формуле сложных ежемесячных процентов

CI ежемесячно = P (1 + [( R / 12) / 100] 12n )

= 25000 x (1 + [(5/12) / 100] (12 x 3)

= 4036.81

Общая сумма процентов к уплате составляет 4036,81 USD

Сложные проценты — это очень важный метод расчета процентов для определения временной стоимости денег во многих финансовых инструментах. Вышеупомянутая формула и решенные примеры могут использоваться, чтобы понять, как рассчитать сложные проценты для различных частот начисления сложных процентов, однако, когда дело доходит до быстрых расчетов в Интернете, этот калькулятор сложных процентов можно использовать для определения общей суммы процентов и общей суммы, подлежащей выплате в различных валюты мира.

Как рассчитать проценты по долгосрочному долгу по финансовой отчетности | Малый бизнес

Даниэль Смит Обновлено 12 октября 2020 г.

Финансовая отчетность компании — это инструменты бухгалтерского учета, которые позволяют руководству и потенциальным инвесторам понимать финансовые факты о бизнесе. Как баланс, так и отчет о прибылях и убытках содержат информацию о продажах и доходах, долгах и капитале компании, а также о балансе активов и пассивов.Финансовый отчет часто включает две основные категории обязательств: краткосрочные и долгосрочные обязательства. Их важно правильно отслеживать и понимать при расчете других важных элементов бухгалтерского учета, таких как проценты по долгосрочным долговым обязательствам.

Виды обязательств по определению

В бухгалтерском учете вы будете иметь дело с краткосрочными обязательствами _, _, такими как кредиторская задолженность, проценты и налоги к уплате и краткосрочные ссуды. Вы также столкнетесь с долгосрочными обязательствами, такими как ипотека, аренда капитала и долгосрочные ссуды, векселя и облигации к оплате.

Краткосрочные обязательства — обязательства, подлежащие погашению в течение отчетного периода; например, большинство операций с кредиторской задолженностью подлежат возврату за 30, 60 или 90 дней. В бухгалтерских книгах компании долгосрочные обязательства — это те, которые выходят за рамки текущего операционного цикла — обычно один год, согласно The Motley Fool. Любая задолженность компании более года относится к категории долгосрочных.

Долгосрочная задолженность

- Финансовые обязательства: ссуды, такие как облигации к оплате или векселя к оплате, заимствованные у кредитора для получения наличных денежных средств, которые будут использоваться для непосредственной деятельности компании.

- Операционные обязательства: ожидаемые платежи, такие как обязательства по аренде, выплаты пенсионерам и другие платежи, которые считаются обычной частью операционной деятельности.

Эти долгосрочные долги может быть сложно отразить в бухгалтерских записях, которые хотят видеть моментальный снимок общего положения компании, а также понимание транзакций за последний отчетный период, обычно за год. Чтобы правильно представить эти долгосрочные долги, бухгалтеры разделяют их на две отдельные величины.

Платежи по этим долгам, которые подлежат погашению в текущем году, становятся краткосрочными долгами для этого отчетного периода, поскольку теперь они подлежат погашению в течение отчетного периода года. Остальная часть стоимости долгосрочного долга затем указывается в бухгалтерских книгах как долгосрочный долг. Это позволяет компании получить более четкое представление о сроках сдачи определенных товаров.

Проценты по долгосрочным долгам

Имейте в виду, что стоимость долга — это больше, чем просто заемная сумма — по этим обязательствам также будут взиматься проценты.Проценты по долгу — это пример косвенного расхода по долгу, который заносится в отчет о прибылях и убытках компании в разделе «Долги и обязательства». Проценты и налоги обычно разделяются на отдельные категории, так что отчет о прибылях и убытках и балансы четко показывают, какая часть обязательства относится к основной сумме кредита, а какие платежи представляют собой проценты. Многие процентные платежи не облагаются налогом, что снижает налогооблагаемый доход.

Расчет процентов по долгосрочной задолженности может быть сложным и требует понимания самого кредита.Проверьте процентную ставку по этому долгу и посмотрите, начисляются ли проценты ежегодно, раз в полгода или ежемесячно — это повлияет на расчет.

Самый простой способ рассчитать процент — найти годовую процентную ставку (или преобразовать имеющуюся процентную ставку в годовую процентную ставку). Подобные расчеты позволяют получить проценты, начисленные за более короткий отчетный период, скажем, за 90-дневный квартал, так что процентные расходы могут быть правильно отражены в более краткосрочном балансе.

Примеры расчета процентов

Debt Free Happens объясняет, что сначала вы должны рассчитать отношение рассматриваемого периода ко всему году, как (дней в периоде) / 365. В этом примере 90/365 = 0,2465. Для отчетного периода в середине года это значение будет 0,5. Как только это соотношение будет получено, умножьте годовую процентную ставку на это соотношение; это дает вам долю процентной ставки, которая применяется в течение этого периода. В текущем примере, если процентная ставка составляет 10 процентов, то часть процентов к уплате составляет (0.10) х (0,2465) = 0,02465.

Затем посмотрите на непогашенную сумму основного долга по ссуде. Если в этом примере по кредиту осталось 10 000 долларов, процентные расходы, начисленные за этот период времени, составят (10 000 долларов) x (0,02465) = 246,50 долларов. Таким образом, за этот 90-дневный период по данному конкретному образцу ссуды были начислены проценты в размере 246,50 долларов, которые будут причитаться вместе с выплатой по ссуде. Повторите этот расчет для каждого из обязательств и ссуд, перечисленных в разделе «Долгосрочная задолженность», и просуммируйте их все, чтобы определить общую сумму процентов, подлежащих уплате по долгосрочной задолженности за этот период.

Возможность отделить причитающиеся проценты от запланированного платежа по кредиту помогает отслеживать, какие значения идут в баланс и отчет о прибылях и убытках. Расходы по процентам помогают снизить налогооблагаемый доход, но также и общий доход, поэтому важно понимать, как все области бухгалтерской документации работают вместе, чтобы показать меру фактических результатов деятельности компании.

Примеры формул WACC

Один из способов взглянуть на это — использовать формулу WACC: Средневзвешенная стоимость капитала .Это значение представляет собой среднюю ставку, которую компания платит за свои оборотные активы. При расчете используется средневзвешенная стоимость ряда различных типов капитала: акций, облигаций и долгосрочного долга.

Рассчитывается стоимость каждого типа долга, а затем рассчитывается средневзвешенное значение на основе отношения каждого типа финансирования к общей сумме обязательства, как заемного, так и собственного капитала. С точки зрения непрофессионала, формула WACC выглядит следующим образом:

WACC = [(стоимость капитала) / (общая стоимость обязательств)] x (стоимость капитала) +

[(стоимость долга) / (общая стоимость обязательств)] x ( стоимость долга) x (1 — ставка налога)]

Имейте в виду, что отдельные компоненты капитала и долга могут быть дополнительно разбиты, если разные компоненты обязательства имеют разные затраты.В целом, это средневзвешенное значение можно сравнить с другими процентными ставками в отрасли, чтобы увидеть, конкурентоспособны ли долги компании. Например, если WACC компании составляет 6 процентов, а процентная ставка — 10 процентов, стоимость долга компании меньше, чем стоимость нового долга; это считается полезным.

Долгосрочная задолженность и риск

Инвесторы также могут рассматривать отношение долгосрочной задолженности к собственному капиталу компании как меру риска. Отношение долга к собственному капиталу — это хорошо известный расчет, который сравнивает общий долг компании с количеством выпущенных ею акций (вместе взятые обыкновенные и привилегированные акции) и дает оценку уровня риска компании.Использование долгосрочного долга, а не всего долга позволяет сосредоточить расчет на более крупных долгах, поскольку большинство долгосрочных долгов приходится на большие суммы с более высокими процентными ставками. Высокое отношение долгосрочного долга к собственному капиталу считается более агрессивным и рискованным для компании; это означает, что у них может не хватить наличных денег для надлежащей выплаты при наступлении срока погашения долгосрочной ссуды.

На первый взгляд долгосрочный долг может показаться хорошей вещью для компании: он обычно требует меньших платежей, чем краткосрочные кредиты, и обеспечивает компанию авансом для инвестирования в капитал, инфраструктуру, поставки и рекламу.Однако этот долгосрочный долг на самом деле рассматривается как более рискованный, поскольку со временем он будет стоить компании больше из-за начисленных процентов.

Кроме того, предполагается, что компания продолжает быть столь же успешной или более успешной, чем она была в момент получения кредита. Важно обращать внимание на эти значения и коэффициенты с течением времени, чтобы компании могли быть уверены, что правильно распределяют свои активы и доходы по мере их роста.

Обесценение финансовых активов (МСФО 9) • МСФО.com

МСФО (IFRS) 9 требует признания убытков от обесценения на перспективной основе, что означает, что убыток от обесценения признается до наступления какого-либо кредитного события. Эти убытки от обесценения называются ожидаемыми кредитными убытками («ОКУ»).

В целом убытки от обесценения признаются по дебиторской задолженности, обязательствам по предоставлению кредитов и договорам финансовой гарантии (см. Подробный список).

Три подхода к обесценению

Обзор трех подходов к обесценению

МСФО (IFRS) 9 устанавливает три подхода к обесценению:

- общий подход,

- упрощенный подход к определенной торговой дебиторской задолженности, активам по договорам и дебиторской задолженности по аренде,

- особый подход к приобретенным или созданным кредитно-обесцененным финансовым активам.

Общий подход

Общий подход к обесценению в соответствии с МСФО (IFRS) 9 основан на трехэтапной модели (иногда называемой трехступенчатой моделью):

Трехэтапная модель обесценения согласно МСФО (IFRS) 9Как мы видим, при общем подходе организация признает ожидаемые кредитные убытки по всем финансовым активам. Ожидаемые кредитные убытки могут быть 12-месячными или ожидаемыми кредитными убытками за весь срок в зависимости от того, произошло ли значительное увеличение кредитного риска (МСФО (IFRS) 9.5.5.3).

Изменения в резерве под убытки признаются в отчете о прибылях и убытках как прибыль / убыток от обесценения (МСФО (IFRS) 9.5.5.8).

Упрощенный подход

Чтобы помочь компаниям, которые имеют менее сложные системы управления кредитным риском, МСФО (IFRS) 9 представил упрощенный подход, согласно которому компании не должны отслеживать изменения кредитного риска финансовых активов (МСФО (IFRS) 9.BC5.104). Вместо этого ожидаемые кредитные убытки за весь срок признаются с даты первоначального признания финансового актива (МСФО (IFRS) 9.5.5.15).

Упрощенный подход: требуется для торговой дебиторской задолженности или контрактных активов, которые возникают в результате операций, которые входят в сферу применения МСФО (IFRS) 15 и не содержат значительного компонента финансирования (или учитываются в соответствии с практикой, рассчитанной на один год согласно МСФО (IFRS) 15). .63). В отношении торговой дебиторской задолженности или активов по договору, которые действительно содержат значительный компонент финансирования, организация может применить упрощенный подход. Точно так же предприятие может применить упрощенный подход к дебиторской задолженности по аренде, учитываемой в соответствии с МСФО (IFRS) 16 (МСФО (IFRS) 9.5.5.15). См. Также практический подход к упрощенному подходу к оценке потерь (матрица резервов).

Особый подход к приобретенным или созданным кредитно-обесцененным финансовым активам

МСФО (IFRS) 9 устанавливает особый подход к приобретенным или созданным кредитно-обесцененным финансовым активам (часто обозначаемым аббревиатурой «активы POCI»).Для этих активов предприятие признает только кумулятивные изменения ожидаемых кредитных убытков за весь срок с момента первоначального признания такого актива (МСФО (IFRS) 9.5.5.13-14). Приобретенный или созданный кредитно-обесцененный финансовый актив — это актив, имеющий кредитное обесценение при первоначальном признании (МСФО (IFRS) 9. Приложение A).

Важно отметить, что актив не является кредитно обесцененным только потому, что он имеет высокий кредитный риск при первоначальном признании (IFRS 9.B5.4.7).

См. Раздел об измерении ECL ниже, который расширяет упомянутые выше пункты.

Оценка ожидаемых кредитных убытков (ECL)

Определение кредитных убытков

Кредитный убыток — это разница между всеми предусмотренными договором денежными потоками, причитающимися предприятию в соответствии с договором, и всеми денежными потоками, которые предприятие ожидает получить, дисконтированными по первоначальной эффективной процентной ставке (EIR) или EIR, скорректированной с учетом кредита ( МСФО (IFRS) 9. Приложение A).

Денежные потоки, использованные при оценке ожидаемых кредитных убытков

При оценке денежных потоков для оценки ожидаемых кредитных убытков предприятие принимает во внимание (МСФО (IFRS) 9.Приложение А):

- ожидаемый срок действия финансового инструмента,

- все договорные условия финансового инструмента (например, предоплата, продление, колл и аналогичные опционы),

- залогов,

- прочие средства повышения кредитного качества, являющиеся неотъемлемой частью условий контрактов.

Ожидаемые кредитные убытки за весь срок (ECL)

ECL за весь срок — это ожидаемые кредитные убытки, возникающие в результате всех возможных событий дефолта в течение ожидаемого срока действия финансового инструмента (МСФО 9. Приложение A).Таким образом, ожидаемые кредитные убытки за весь срок представляют собой приведенную стоимость разницы между (МСФО (IFRS) 9.B5.5.29):

- предусмотренные договором денежные потоки, причитающиеся организации по договору; и

- денежных потоков, которые предприятие ожидает получить.

См. Этот пример.

Ожидаемые кредитные убытки за 12 месяцев (ECL)

12-месячные ожидаемые кредитные убытки являются частью

ипотечного калькулятора — Moneysmart.gov.au

Перейти к основному содержанию ☰ назад дом поиск- Банковское дело и бюджетирование

- Банковское дело

- Сберегательные счета

- Операционные счета и дебетовые карты

- Совместные счета

- Прямое дебетование

- Несанкционированные и ошибочные транзакции

- Банковское и кредитное мошенничество

- Кража личных данных

- Бюджетирование

- Как сделать бюджет

- Отслеживайте свои расходы

- Управление с низким доходом

- Планировщик бюджета

- Калькулятор сложных процентов

- Простой денежный менеджер

- Экономия

- Калькулятор сбережений

- Сложные проценты

- Накопить на ЧС

- Простые способы сэкономить

- Срочные вклады

- Накопление на залог дома

- Налог на прибыль

- Калькулятор GST

- Калькулятор подоходного налога

- Зарплата

- Подача налоговой декларации

- Банковское дело

- Ссуды, кредиты и займы

- Кредиты

- Поручитель по ссуде

- Автокредит

- Отказ от ссуды

- Ссуды до зарплаты

- Ссуды без или под низкие проценты

- Кредиты физическим лицам

- Калькулятор индивидуального кредита

- Калькулятор до зарплаты

- Приложение Moneysmart cars

- Кредитные карты

- Кредиты

Расчет условий кредита

Введение

Многие предприятия нуждаются в ссуде для покрытия начальных затрат. Это фиксированные затраты, связанные с открытием бизнеса.Часто относится к разовым расходам. Многие предприниматели обращаются к семье за ссудой. Однако опасность в том, что вы рискуете не только деньгами своей семьи, но и отношениями, если бизнес рухнет.

С другой стороны, малые предприятия без предыдущего опыта иногда испытывают проблемы с получением банковского кредита. К счастью, есть правительственные агентства как на федеральном уровне, так и на уровне штатов, которые помогают предприятиям получать гранты и ссуды.

Платежи по ссуде составляют часть постоянных затрат бизнеса.Определение платежей по кредиту — важная часть прогнозирования затрат. Финансовая формула, по которой рассчитываются выплаты по кредиту, довольно сложна. Однако Excel предоставляет более простой способ расчета платежей по ссуде с помощью функции платежей (PMT) — встроенной функции Excel, которая рассчитывает платежи по ссуде. Входные данные функции включают сумму ссуды (pv), процентную ставку (процентную ставку) и количество выплат по ссуде (nper). Функция PMT — одна из многих встроенных функций Excel. В этой главе мы рассмотрим функции, их отличие от формул и их использование в электронной таблице.

Где мы находимся в жизненном цикле?

Многие проекты информационных систем задуманы в рамках жизненного цикла, который поэтапно переходит от анализа к реализации. На диаграмме ниже показаны этапы, которых мы касаемся в текущей главе:

Функции и формулы

В предыдущей главе мы рассмотрели формулы Excel и способы их построения. Во многих случаях мы хотим создавать собственные формулы, чтобы иметь четкое представление о том, как строится информация.

Однако в некоторых случаях формула может включать более сложные математические операции, где вероятность ошибки выше. В этих случаях лучше использовать встроенную функцию. Функция аналогична сохраненной формуле. Однако функции обычно скрывают детали формулы от пользователя. Например, мы можем использовать функцию PMT для расчета платежей по ссуде, даже не зная математической формулы, стоящей за этой функцией. это уже было протестировано и отлажено. Есть также функции, позволяющие избежать ненужной работы, которую вы могли бы выполнять самостоятельно, но, вероятно, предпочли бы не делать.

В небольшом масштабе это аналогично проблеме сборки и покупки. Думайте о формулах как о вещах, которые вы создаете, а функции — как о вещах, которые вы «покупаете». Мы помещаем покупку в кавычки, потому что многие функции, включая функцию оплаты, включены в Excel. Это часть того, что Excel сохраняет лидерство на рынке электронных таблиц.

Большинство функций обрабатывают ввод для получения результата. Возможно, самой популярной функцией в Excel является функция суммы (СУММ). Функция суммы, также представленная знаком Σ, складывает столбец или строку чисел., который складывается в длинный список чисел. Входными данными для функции Sum являются ячейки, которые нужно сложить.

В приведенном ниже примере показано сравнение функции суммы с эквивалентной формулой. Формула, очевидно, очень утомительна, поскольку требует сложения всех чисел. Это выражается как

. = A4 + A5 + A6 + A7 + A8 + A9 + A10 + A11 + A12Функция суммы решает ту же задачу более упрощенно. Это выражается как

. = СУММ (A4: A12)Обратите внимание, что в обоих случаях результат один и тот же: 1427.

Одним из приятных преимуществ функции суммы является то, что если бы мы добавили строку в середину списка, скажем, между строкой 7 и строкой 8, функция суммы автоматически расширилась бы, чтобы разместить новую строку, но формула — нет.

Правильный (вверху) и неправильный (внизу) способ сложения столбца чисел. Всегда старайтесь использовать функцию суммы при сложении чисел из более чем двух ячеек.

Функция платежей (PMT) автоматически рассчитывает выплаты по ссуде

Функция платежей (PMT) автоматически рассчитывает платежи по ссуде.Формат функции PMT:

= PMT (ставка; кпер; pv) правильно для ГОДОВЫХ платежей- Ставка — это процентная ставка, обычно выражаемая в виде годовой процентной ставки (APR). Если выплаты производятся один раз в год, просто подключите годовой процентный доход. Однако выплаты обычно происходят раз в месяц. Значит нужно делить ставку на 12.

- Nper — количество периодов выплат. Опять же, если выплаты производятся один раз в год, то nper — это просто количество лет ссуды.Однако выплаты обычно происходят раз в месяц. Итак, вам нужно умножить кпер на 12.

- Pv — это приведенная стоимость ссуды, другими словами, сумма ссуды на сегодняшний день.

Поправка на ежемесячные платежи производит такую модификацию функции:

= PMT (ставка / 12, кол-во * 12, pv) правильно для ЕЖЕМЕСЯЧНЫХ платежейКстати, вы можете использовать функцию PMT для расчета выплат по автокредиту и жилищной ипотеке.