395 гк рф калькулятор

Порядок заполнения полей в калькуляторе ст. 395 ГК РФ

Для расчета процентов по ст. 395 ГК РФ необходимо заполнить следующие поля калькулятора:

- Сумма долга — основная сумма задолженности;

- Период задолженности — период просрочки уплаты денежных средств, или их неправомерного удержания, или уклонения от их возврата;

- Федеральный округ — место жительство (для юридических лиц — место нахождения) кредитора, поле используется в случае, если период просрочки начинается с даты, ранее 01.08.2016 г.

Подробнее о порядке расчета процентов по статье 395 ГК РФ читайте ниже >>>

Для получения отчета нажмите кнопку [Рассчитать]

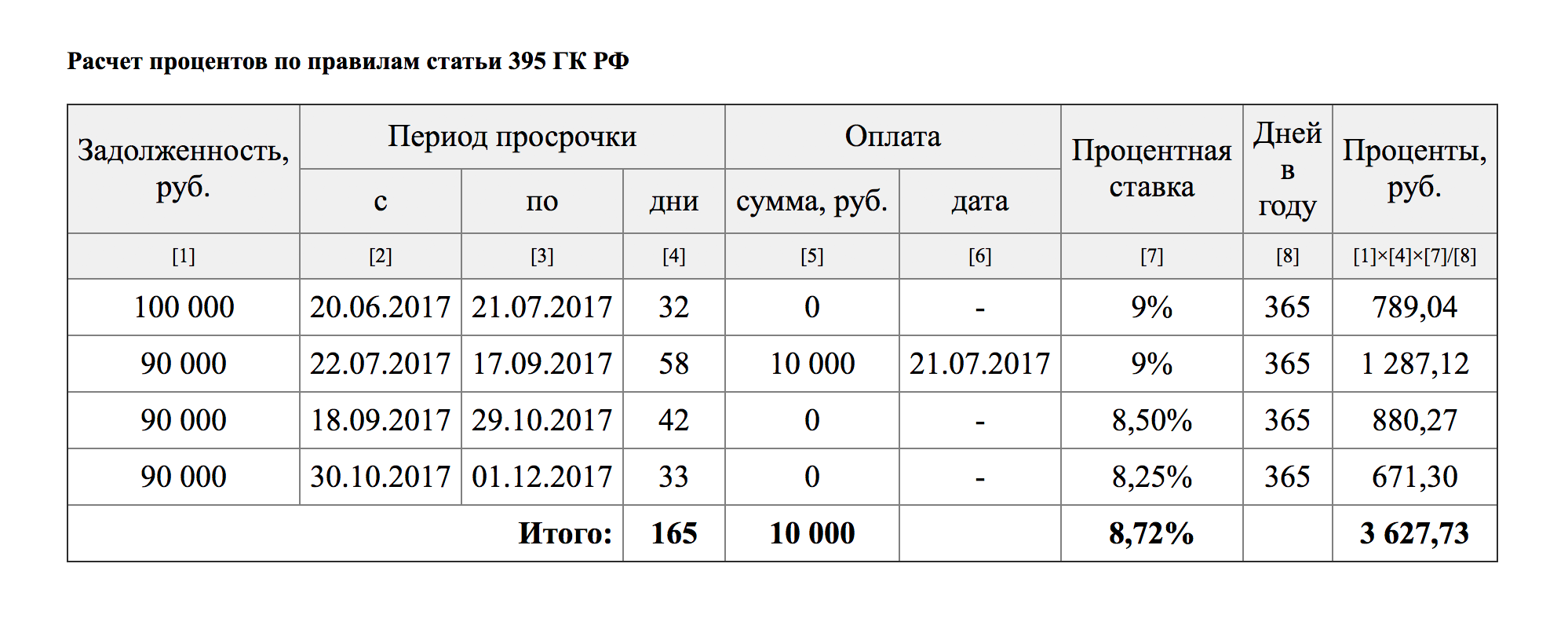

Порядок расчета задолженности и неустойки по ст. 395 ГК РФ

Для расчета на калькуляторе в соответствии с ст. 395 ГК задолженности или неустойки, используются правила расчета процентов, установленные редакциями статьи 395 ГК РФ, действующими на соответствующий календарный период.

395 ГК задолженности или неустойки, используются правила расчета процентов, установленные редакциями статьи 395 ГК РФ, действующими на соответствующий календарный период.

В случаях уклонения со стороны должника от возврата денежных средств, или их неправомерного удержания, а также иной просрочки в их уплате, в соответствии со статьей 395 ГК РФ, на сумму долга подлежат начислению и уплате проценты.

Если иные ставки не предусмотрены договором, то в зависимости от периода задолженности, проценты за пользование чужими денежными средствами рассчитываются:

-

с 1 августа 2016 г. — по ключевой ставке Центрального Банка Российской Федерации, действовавшей в соответствующие периоды.

В соответствии с пунктом 1 статьи 395 ГК РФ, в случаях неправомерного удержания денежных средств, уклонения от их возврата, иной просрочки в их уплате подлежат уплате проценты на сумму долга. Размер процентов определяется

-

с 1 июня 2015 г. по 31 июля 2016 г. включительно — по средним ставкам банковского процента по вкладам физических лиц, опубликованным Банком России по месту жительства (для юр. лиц — нахождения) кредитора;

В соответствии с изменениями, внесенными в статью 395 ГК РФ Федеральным законом № 42-ФЗ от 08.03.2015, за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица, подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующими в месте жительства кредитора или, если кредитором является юридическое лицо, в месте его нахождения, опубликованными Банком России и имевшими место в соответствующие периоды

В соответствии с редакцией п. 1 статьи 395 ГК РФ, действовавшей до 1 июня 2015 года, размер процентов определяется существующей в месте жительства кредитора (для юр. лиц — место нахождения), учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части либо, при взыскании долга в судебном порядке, на день предъявления иска или на день вынесения решения.

В соответствии с Постановлением Пленума ВС РФ N 13 и Пленума ВАС РФ N 14 от 08.10.1998, Постановлением Пленума ВС РФ N 6 и Пленума ВАС РФ N 8 от 01.07.1996, под учетной ставкой понимается единая учетная ставка Банка России по кредитным ресурсам, предоставляемым коммерческим банкам (ставка рефинансирования).

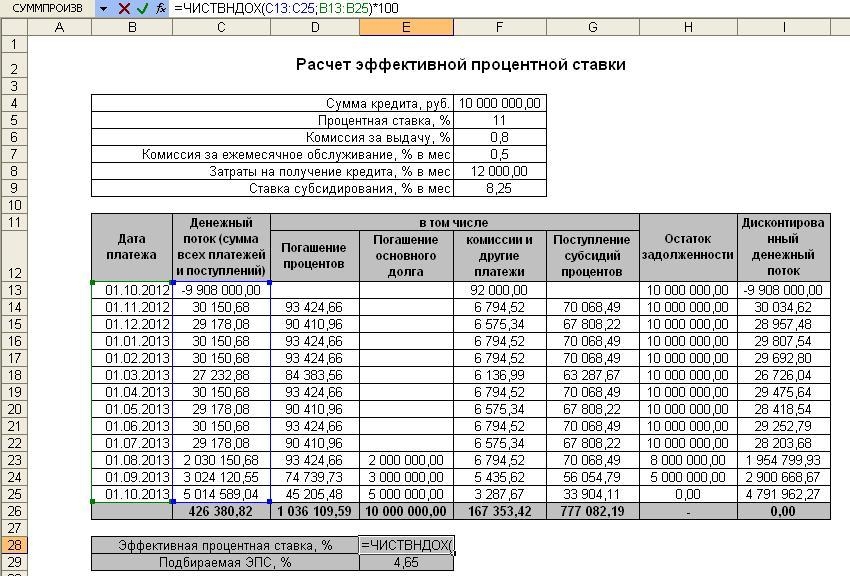

Онлайн калькулятор процентов по займу по ст 809 гк рф

Микрозаймы становятся частью жизни современного человека. Чтобы взять деньги в долг с минимальными потерями, нужно ответственно подходить к выбору условий кредитования. Расчёт процентов по займу через калькулятор поможет узнать сумму переплаты, в том числе с учётом просрочек, что будет крайне полезно при выборе микрофинансовой организации, а также суммы займа.

Чтобы взять деньги в долг с минимальными потерями, нужно ответственно подходить к выбору условий кредитования. Расчёт процентов по займу через калькулятор поможет узнать сумму переплаты, в том числе с учётом просрочек, что будет крайне полезно при выборе микрофинансовой организации, а также суммы займа.

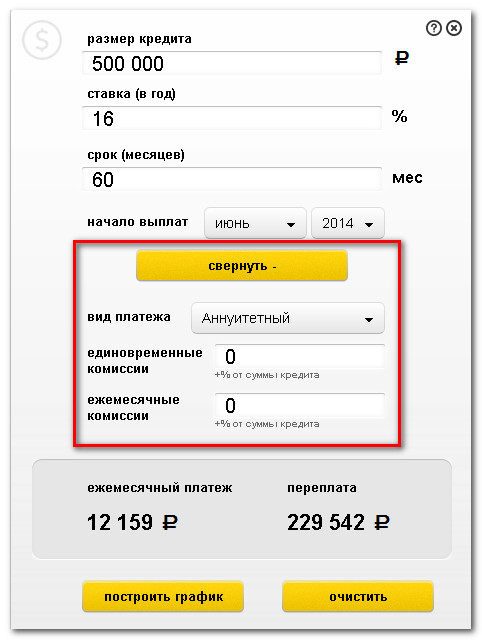

Пошаговая инструкция расчёта процентов

Для правильного расчёта необходимо ввести все параметры вашего займа в калькулятор ниже:

- Полная сумма вашей задолженности;

- Период просрочки: дата начала и окончания периода неуплаты долга. В том случае, если вы всё ещё не начали погашать заём, введите текущую дату;

- Процент по займу: в данном пункте необходимо выбрать не только размер, но и то, за какой период начисляются проценты (в день или в год). В микрофинансовых организациях ежедневный процент по займу обычно составляет не более 1;

- Даты и размер частичных выплат по займу, если таковые были;

- Даты и суммы ваших дополнительных задолженностей.

После ввода всех данных остаётся нажать кнопку «рассчитать». Полученную таблицу с информацией по займу можно распечатать, скопировать ссылку на неё или перенести её в файл на компьютере.

Для удобства пользователей информацию касательно дополнительных задолженностей и частичных выплат можно загрузить все даты и суммы из таблицы Excel на вашем компьютере. Чтобы добавить более одной даты вручную, воспользуйтесь значком плюса в соответствующей строке калькулятора.

Особенности калькулятора

Удобство калькулятора заключается в том, что он работает по правилам расчёта процентов по договору займа по статье 809 ГК РФ, а также коммерческого кредита, положения о котором содержатся в статье 823 ГК РФ. Кроме того, при создании системы расчётов были учтены положения статьи 319 ГК РФ.

Калькулятор учитывает правило о том, что при недостаточной сумме для погашения всего долга, кредитор сначала должен оплатить саму сумму займа, а только потом — проценты. Корректный расчёт полной суммы с процентами станет полезен и в том случае, если вы хотите погасить долг досрочно.

Корректный расчёт полной суммы с процентами станет полезен и в том случае, если вы хотите погасить долг досрочно.

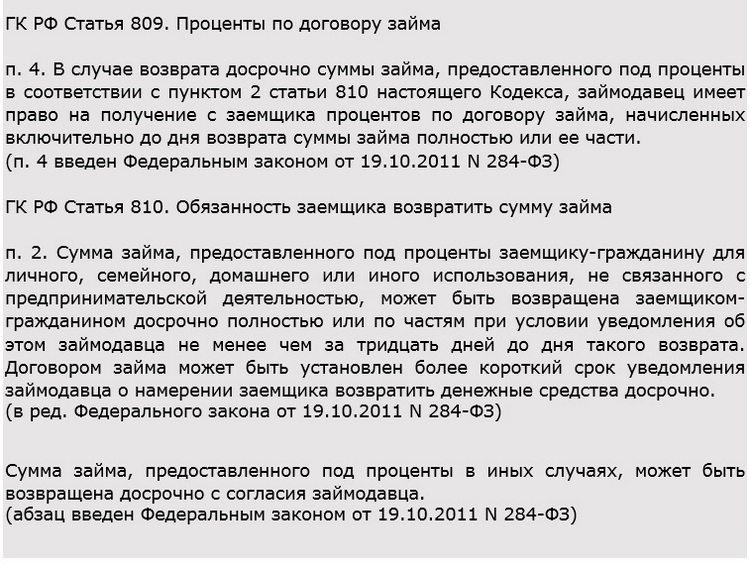

В соответствии с ч. 6 ст. 809 ГК в случае досрочного возврата займа, заимодавец может потребовать причитающиеся ему проценты, начисленные до дня возврата суммы полностью или её части. О досрочном возврате заимодавец, согласно ст. 810 ГК, должен быть уведомлен не менее, чем за 30 дней до возврата, если в договоре не указано иное.

Актуальные законы о займах 2020

Калькулятор расчёта процентов по займу работает на основании положений главы 42 Гражданского Кодекса РФ. Ещё одним актуальным законом является Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 02.07.2010 N 151-ФЗ.

В 2020 году произошёл ряд изменений, связанных с начислением процентов по микрозаймам. Ставка теперь ограничена до 1% в день (ранее — до 2,5% в день). А также по новому законодательству о микрофинансовых организациях проценты начисляются только на сумму займа, что предотвращает рост долга в геометрической прогрессии, как это было раньше. Максимальный размер штрафов по микрозайму ограничен 100% от суммы.

А также по новому законодательству о микрофинансовых организациях проценты начисляются только на сумму займа, что предотвращает рост долга в геометрической прогрессии, как это было раньше. Максимальный размер штрафов по микрозайму ограничен 100% от суммы.

Кроме того, планируется ввести ограничение на количество одновременно взятых микрокредитов — не более трёх для одного лица это позволит снизить нагрузку на семейный бюджет граждан, поскольку зачастую после выплаты одного кредита приходится тут же брать новый заём. А иногда и не один, из-за чего самостоятельно выбраться из создавшейся долговой петли становится проблематично. С этой же целью разрабатываются нововведения по поводу ограничения предельной суммы займа.

Правильный расчёт процентов по займу поможет потенциальному заёмщику определиться с тем, какая сумма долга не станет для него обременительной, но при этом удовлетворит его текущие потребности. Использование калькулятора, опирающегося на положения закона, гарантирует точный результат, которым можно будет руководствоваться как при выборе микрофинансовой организации с лучшими условиями, так и при расчёте переплаты при возможной просрочке.

Судья не принимает расчёт процентов по 395 статье

Судья не принимает расчёт процентов по 395 статье Я составила исковое заявление на должницу по расписке, произвела расчет по 709 и 395 статьям. Судья назначила беседу и спросила меня на каком основании вы произвели расчет процентов, я сказала по статье 709 и 395. Судья считает расчет необоснованнвм по 395 статье. Почему судья не принимает расчёт процентов по 395 статье, считая этот расчёт необоснованным

Оюна Юрьевна

Добрый день! У вас есть расписка. по которой вам должны денежные средства. В расписке указаны проценты за пользование денежными средствами? Если да, то требование процентов по ст. 395 необоснованно.

Я так поняла, что у вас в опросе опечатка в ст. 709. Необходимо было 809. Гражданский кодекс Российской Федерации часть 2. Статья 809. Проценты по договору займа

1. Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

2. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

3. Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

4. В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 настоящего Кодекса, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

(п. 4 введен Федеральным законом от 19.10.2011 N 284-ФЗ)

Если вы говорите именно о 809, то судья прав именно потому, как я сказала выше. У вас есть договорные проценты, соответственно статью 395 вы применить не можете.

Гражданский кодекс Российской Федерации часть 1. Статья 395. Ответственность за неисполнение денежного обязательства

Позиции высших судов по ст. 395 ГК РФ >>>

1. В случаях неправомерного удержания денежных средств, уклонения от их возврата, иной просрочки в их уплате подлежат уплате проценты на сумму долга. Размер процентов определяется ключевой ставкой Банка России, действовавшей в соответствующие периоды. Эти правила применяются, если иной размер процентов не установлен законом или договором.

(п. 1 в ред. Федерального закона от 03.07.2016 N 315-ФЗ)

2. Если убытки, причиненные кредитору неправомерным пользованием его денежными средствами, превышают сумму процентов, причитающуюся ему на основании пункта 1 настоящей статьи, он вправе требовать от должника возмещения убытков в части, превышающей эту сумму.

3. Проценты за пользование чужими средствами взимаются по день уплаты суммы этих средств кредитору, если законом, иными правовыми актами или договором не установлен для начисления процентов более короткий срок.

4. В случае, когда соглашением сторон предусмотрена неустойка за неисполнение или ненадлежащее исполнение денежного обязательства, предусмотренные настоящей статьей проценты не подлежат взысканию, если иное не предусмотрено законом или договором.

(п. 4 введен Федеральным законом от 08.03.2015 N 42-ФЗ)

5. Начисление процентов на проценты (сложные проценты) не допускается, если иное не установлено законом. По обязательствам, исполняемым при осуществлении сторонами предпринимательской деятельности, применение сложных процентов не допускается, если иное не предусмотрено законом или договором.

(п. 5 введен Федеральным законом от 08.03.2015 N 42-ФЗ)

6. Если подлежащая уплате сумма процентов явно несоразмерна последствиям нарушения обязательства, суд по заявлению должника вправе уменьшить предусмотренные договором проценты, но не менее чем до суммы, определенной исходя из ставки, указанной в пункте 1 настоящей статьи.

(п. 6 введен Федеральным законом от 08.03.2015 N 42-ФЗ)

Расчет процентов по договору займа – калькулятор процентов

В жизни каждого человека бывают случаи, когда немного не хватает на подарок любимым, долгожданный отдых, срочную покупку и прочие неотложные нужды. И, казалось бы, до зарплаты остаются считанные дни, но деньги нужны сегодня. В это время вряд ли найдётся необходимая сумма у коллег, друзей или родственников. Именно в этот момент на помощь приходят микрозаймы. Многие боятся этого современного инструмента получения необходимых средств. А ведь с «Деньги сразу» можно сделать приятное себе или своему близкому уже сегодня. Оформить заявку, получить полную консультацию, не выходя из дома или в режиме онлайн, и получить деньги сразу после одобрения, взяв с собой только паспорт!

Как сделать расчет процентов по договору займа?

Для простоты и удобства наших клиентов компания «Деньги сразу» предоставляет возможность заполнить онлайн-заявку на сайте и узнать решение за 5 минут. А кроме того использует для прозрачной демонстрации – калькулятор процентов. Поэтому каждый нуждающийся в получении микрокредита может сделать точный расчёт процентов по договору займа. Он работает по принципу ввода необходимой для займа суммы и моментально выдаёт расчёт процентов по займу. Исходя из этого, наши клиенты всегда знают не только, сколько они получат, но и сколько необходимо будет вернуть. Они довольны быстрому получению денег с минимальными переплатами, а мы, в свою очередь, рады, что наша работа полезна и помогает осуществлять мечты!

А кроме того использует для прозрачной демонстрации – калькулятор процентов. Поэтому каждый нуждающийся в получении микрокредита может сделать точный расчёт процентов по договору займа. Он работает по принципу ввода необходимой для займа суммы и моментально выдаёт расчёт процентов по займу. Исходя из этого, наши клиенты всегда знают не только, сколько они получат, но и сколько необходимо будет вернуть. Они довольны быстрому получению денег с минимальными переплатами, а мы, в свою очередь, рады, что наша работа полезна и помогает осуществлять мечты!

Расчёт процентов по договору займа Вы можете сделать как при оформлении заявки, так и просто нажав на изображение калькулятора. Интуитивно понятный интерфейс, простота и прозрачность расчётов, знакомая нашим постоянным клиентам придётся по вкусу и новым клиентам, ведь для них действует специальная акция «Начни с нуля», о которой мы поговорим далее.

Что такое акция «Начни с нуля»?

Для клиентов, впервые обращающихся в нашу компанию за безотказным займом, действует акция «Начни с нуля». Вы получаете займ на льготных условиях — 5 дней без процентов! Вне зависимости от суммы, необходимой Вам, деньги выдаются быстро, без каких-либо переплат во время льготного периода, ведь мы заботимся, чтобы клиенты смогли по достоинству оценить качество сервиса и удобства. Перейдите в раздел оформления заявки или на страницу онлайн калькулятора и, при расчёте процентов по займу (там будет уже отмечено галочкой фраза: Я первый раз беру займ в компании «Деньги сразу») Вы увидите те плюсы, которые сможете получить, начав сотрудничать с нами. Да, именно сотрудничать, ведь наша работа – это взаимопомощь и когда, наши клиенты остаются довольны её качеством – они любят делиться со своими знакомыми, родными и близкими тем, что мы помогли им в минуту нужды!

Вы получаете займ на льготных условиях — 5 дней без процентов! Вне зависимости от суммы, необходимой Вам, деньги выдаются быстро, без каких-либо переплат во время льготного периода, ведь мы заботимся, чтобы клиенты смогли по достоинству оценить качество сервиса и удобства. Перейдите в раздел оформления заявки или на страницу онлайн калькулятора и, при расчёте процентов по займу (там будет уже отмечено галочкой фраза: Я первый раз беру займ в компании «Деньги сразу») Вы увидите те плюсы, которые сможете получить, начав сотрудничать с нами. Да, именно сотрудничать, ведь наша работа – это взаимопомощь и когда, наши клиенты остаются довольны её качеством – они любят делиться со своими знакомыми, родными и близкими тем, что мы помогли им в минуту нужды!

Вы уже готовы ощутить на себе все преимущества работы «Деньги сразу»? Готовы решить свои сегодняшние финансовые затруднения? – тогда мы ждём именно Вашей заявки! Мы обязательно Вам поможем!

Подскажите, как рассчитать проценты по ст. 809 ГК РФ. По какой формуле?

809 ГК РФ. По какой формуле?

После открытия исполнительного производства ответственность за взыскание долгов переходит к службе судебных приставов.

Согласно ст. 21, ст. 22 Закона № 229-ФЗ, предельный срок взыскания задолженности по кредитным долгам — 3 года. Однако, законодательство разрешает продлевать этот период. В связи с чем, долги могут перейти и по наследству.

Рассмотрим, как и куда обращаться, если судебные приставы не могут взыскать долг: Запрос об исполнительном процессе для уточнения принятых методов по розыску должника, его счетов и имущества. Можно вручить лично, отправить по почте или через специальную форму на сайте «Госуслуги». Ответ должен поступить не позднее 30 суток с момента получения данного заявления. Личная встреча с судебным сотрудником, чтобы проанализировать ход выполненных действий. Можно предложить свою помощь, чтобы ускорить процесс взыскания. Предъявление заявления о бездействии приставов старшему должностному лицу, которое будет изучено в течение 30 суток. Обжалование бездействия в суде. В этом случае есть возможность приобщить к делу различные доказательства и заявления, показания очевидцев. Подача жалобы в прокуратуру. Если в ходе месячной проверки будет установлен факт бездействия, прокурор вынесет постановление о ликвидации несоблюдения закона. Написание заявления в Администрацию Президента РФ или другие государственные органы, если предыдущие методы не принесли положительного результата. Так взыскатель может выразить своё недовольство работой приставов, направив деловые письма в различные государственные органы. Однако сначала нужно попытаться наладить контакт с исполнителем и узнать причины бездействия от первого лица, затем уже следует приступить к обжалованию. Обжалование бездействия судебных приставов Что, если судебные приставы не могут взыскать долг в течение 3 лет? В этом случае необходимо подготовить заявление в суд общей юрисдикции (для физического лица) или в Арбитражный суд (для юридического лица) с целью признания бездействия со стороны исполнителей неправомерным.

Обжалование бездействия в суде. В этом случае есть возможность приобщить к делу различные доказательства и заявления, показания очевидцев. Подача жалобы в прокуратуру. Если в ходе месячной проверки будет установлен факт бездействия, прокурор вынесет постановление о ликвидации несоблюдения закона. Написание заявления в Администрацию Президента РФ или другие государственные органы, если предыдущие методы не принесли положительного результата. Так взыскатель может выразить своё недовольство работой приставов, направив деловые письма в различные государственные органы. Однако сначала нужно попытаться наладить контакт с исполнителем и узнать причины бездействия от первого лица, затем уже следует приступить к обжалованию. Обжалование бездействия судебных приставов Что, если судебные приставы не могут взыскать долг в течение 3 лет? В этом случае необходимо подготовить заявление в суд общей юрисдикции (для физического лица) или в Арбитражный суд (для юридического лица) с целью признания бездействия со стороны исполнителей неправомерным. Важно! Согласно АПК РФ и ФЗ РФ «Об исполнительном производстве», гражданин России имеет право оспорить действия (либо их отсутствие) представителей исполнительной власти, включая и главного судебного пристава РФ. Для начала разберемся, что следует считать бездействием судебного пристава о взыскании долга? На практике оно выражается следующим образом: игнорирование должностных обязательств в принятый по закону период времени; применение методов, дискриминирующих интересы и права граждан РФ; умышленное нарушение временных рамок по взиманию задолженности; необоснованное отклонение просьбы заявителя о предъявлении официальных актов в ознакомительных целях; наложение ареста на собственность дебитора против его воли и желании добровольно вернуть долг. Таким образом, взыскатель может обвинить судебных сотрудников в бездействии, если в течение длительного времени они не исполняют свои обязательства по судебному акту или имеется иные причины, рассмотренные ранее. Для признания халатной работы необходимо направить соответствующее заявление, подавать его нужно как можно быстрее, обычно период для подачи заявления составляет 10 суток.

Важно! Согласно АПК РФ и ФЗ РФ «Об исполнительном производстве», гражданин России имеет право оспорить действия (либо их отсутствие) представителей исполнительной власти, включая и главного судебного пристава РФ. Для начала разберемся, что следует считать бездействием судебного пристава о взыскании долга? На практике оно выражается следующим образом: игнорирование должностных обязательств в принятый по закону период времени; применение методов, дискриминирующих интересы и права граждан РФ; умышленное нарушение временных рамок по взиманию задолженности; необоснованное отклонение просьбы заявителя о предъявлении официальных актов в ознакомительных целях; наложение ареста на собственность дебитора против его воли и желании добровольно вернуть долг. Таким образом, взыскатель может обвинить судебных сотрудников в бездействии, если в течение длительного времени они не исполняют свои обязательства по судебному акту или имеется иные причины, рассмотренные ранее. Для признания халатной работы необходимо направить соответствующее заявление, подавать его нужно как можно быстрее, обычно период для подачи заявления составляет 10 суток. Жалоба на бездействие судебного пристава исполнителя о взыскании долга составляется самостоятельно. Однако есть определенные параметры, которых стоит придерживаться при оформлении данного делового документа: Важно грамотно составить документ и соблюсти порядок его предъявления, иначе жалобу могут не рассмотреть. Кроме того, суд может запросить доказательства, подтверждающие халатную работу (например, копии заявлений в СП, документы о том, что задолженность не погашена и т. п.).

Жалоба на бездействие судебного пристава исполнителя о взыскании долга составляется самостоятельно. Однако есть определенные параметры, которых стоит придерживаться при оформлении данного делового документа: Важно грамотно составить документ и соблюсти порядок его предъявления, иначе жалобу могут не рассмотреть. Кроме того, суд может запросить доказательства, подтверждающие халатную работу (например, копии заявлений в СП, документы о том, что задолженность не погашена и т. п.).

Взыскание процентов по расписке — пошаговое руководство от юриста

Взыскание процентов по расписке происходит в любом случае: предусмотрены они распиской или нет. Если проценты распиской проценты предусмотрены, то есть в ней указано, что должник получил деньги в долг под какой-то процент, то рассчитываем сколько процентов на сегодняшний день накопилось. Если распиской такой процент не предусмотрен, значит открываем статью 809 Гражданского кодекса РФ и видим:

…займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Таким образом, если распиской проценты не предусмотрены, мы рассчитываем проценты за пользование нашими денежными средствами по ставке рефинансирования. Для этого можно воспользоваться этим калькулятором. Этот калькулятор предназначен для расчета процентов по ст.395 ГК РФ, о чем мы поговорим дальше, но процентная ставка в этих случаях одинаковая поэтому расчет будет верным.

Уточню, что проценты за пользование денежными средствами начинают идти с момента, когда должник получил в пользование деньги. И в идеале до момента их фактического возвращения. Но по факту обычно рассчитывается на день составления иска.

Проценты по ст. 395 ГК РФ.

Также существуют еще один вид процентов. В случае неправомерного удержания должником денежных средств и уклонения от их возврата. Об этом нам говорит ст.395 Гражданского кодекс РФ:

Об этом нам говорит ст.395 Гражданского кодекс РФ:

В случаях неправомерного удержания денежных средств, уклонения от их возврата, иной просрочки в их уплате подлежат уплате проценты на сумму долга. Размер процентов определяется ключевой ставкой Банка России, действовавшей в соответствующие периоды. Эти правила применяются, если иной размер процентов не установлен законом или договором.

Замечу, что это два разных вида процентов и взыскиваются они одновременно. По ст.809 ГК РФ за пользование вашими деньгами. Ведь деньги со временем дешевеют. А по ст.395 ГК РФ за неисполнение должником своих обязательств и нарушение ваших прав. Карающая мера закона.

Отмечу, что если проценты за пользование деньгами (по ст. 809 ГК РФ) насчитываются с момента получения денег в пользование, то проценты по ст. 395 ГК РФ насчитываются с момента, когда должник деньги вам не вернул.

Проценты по ст. 395 ГК РФ рассчитываются по этому же калькулятору.

Одновременное взыскание процентов по расписке (договору займа):

Статья 811 Гражданского кодекса РФ нам говорит следующее:

Если иное не предусмотрено законом или договором займа, в случаях, когда заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, предусмотренном пунктом 1 статьи 395 настоящего Кодекса, со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты процентов, предусмотренных пунктом 1 статьи 809 настоящего Кодекса.

Сумма процентов по ст. 809 ГК РФ + проценты по ст. 395 ГК РФ + сумма долга по расписке (договору займа) = цена иска.

От цены иска рассчитывается госпошлина и подается иск в суд.

Вы узнали как происходит взыскание процентов по расписке, можете смело это делать. При правильном подходе иногда можно очень хорошо потрясти своего ответчика.

Весь процесс взыскания долга по расписке мы описываем в пошаговом пособии по взысканию долга — с первого до последнего шага. Получить его можно бесплатно на этой странице.

Следуйте нашим рекомендациям, и у Вас все получится!

Успехов!

Ипотечный калькулятор

| |||||||||||||||||||||||||||||||||||

Платежи | График погашения ипотеки |

Калькулятор ипотеки помогает оценить размер ежемесячного платежа, а также другие финансовые расходы, связанные с ипотекой. Существуют расширенные варианты включения дополнительных платежей или ежегодного процентного увеличения общих расходов по ипотеке. Калькулятор в основном предназначен для жителей США.

Существуют расширенные варианты включения дополнительных платежей или ежегодного процентного увеличения общих расходов по ипотеке. Калькулятор в основном предназначен для жителей США.

Ипотека

Ипотека — это ссуда, обеспеченная недвижимостью, обычно недвижимостью. Кредиторы определяют это как деньги, взятые в долг для оплаты недвижимости. По сути, кредитор помогает покупателю заплатить продавцу дома, и покупатель соглашается выплатить деньги, взятые в долг, в течение определенного периода времени, обычно 15 или 30 лет.Каждый месяц от покупателя к кредитору производится оплата. Часть ежемесячного платежа называется основной суммой, которая представляет собой первоначальную сумму займа. Другая часть — это проценты, которые представляют собой расходы, уплачиваемые кредитору за использование денег. Может быть задействован счет условного депонирования для покрытия расходов по налогам на недвижимость и страхованию. Покупатель не может считаться полноправным собственником заложенного имущества до тех пор, пока не будет произведен последний ежемесячный платеж.

Ипотека — ссуда под обеспечение

Поскольку дом или приобретенная недвижимость выступают в качестве залога в обмен на деньги, взятые в долг для финансирования покупки, ипотека попадает в категорию обеспеченных кредитов. В результате неспособность заемщика вернуть заемные деньги и проценты кредитору дает кредитору право взять на себя обеспеченное имущество. Взыскание — это юридический процесс, в ходе которого заложенная недвижимость продается для выплаты долга заемщика, который не выполнил свои обязательства.

Ключевые компоненты ипотеки

Ипотека недвижимости обычно включает следующие ключевые компоненты:

- Сумма займа — сумма займа у кредитора или банка. Максимальная сумма кредита, которую можно взять в долг, обычно коррелирует с доходом домохозяйства или его доступностью.

Чтобы оценить доступную сумму, воспользуйтесь нашим Калькулятором доступности жилья.

Чтобы оценить доступную сумму, воспользуйтесь нашим Калькулятором доступности жилья. - Первоначальный взнос — предоплата покупки, обычно в процентах от общей стоимости.В США, если первоначальный взнос составляет менее 20% от общей стоимости недвижимости, обычно требуется частное ипотечное страхование (PMI) до тех пор, пока основная сумма не будет выплачена до менее 80% или 78% от общей стоимости недвижимости. Ставка PMI обычно варьируется от 0,3% до 1,5% от общей суммы кредита, в зависимости от различных факторов. Общее практическое правило заключается в том, что чем выше первоначальный взнос, тем более выгодна процентная ставка.

- Срок ссуды — срок, в течение которого ссуда должна быть полностью погашена.Самые популярные длины — 30 лет и 15 лет. Обычно чем короче срок кредита, тем ниже процентная ставка.

- Процентная ставка — процентная ставка, взимаемая ипотечным кредитором. Она может быть фиксированной (также известной как ипотека с фиксированной ставкой или FRM) или регулируемой (также известной как ипотека с регулируемой ставкой или ARM).

Калькулятор выше можно использовать только для фиксированных ставок. Для ARM процентные ставки обычно фиксируются на определенный период времени, после чего они будут периодически корректироваться на основе рыночных индексов.АРМ передают часть риска заемщикам. Поэтому первоначальные процентные ставки обычно на 0,5–2% ниже, чем у FRM с тем же сроком кредита. Процентные ставки по ипотеке обычно выражаются в годовой процентной ставке (APR), которую иногда называют номинальной годовой процентной ставкой или эффективной годовой процентной ставкой. Это процентная ставка, выраженная как периодическая ставка, умноженная на количество периодов начисления сложных процентов в году. Например, если ставка по ипотеке составляет 6% годовых, это означает, что заемщик должен будет заплатить 6%, разделенные на двенадцать, что дает 0.5% годовых каждый месяц. Годовая процентная ставка обычно включает некоторые дополнительные расходы.

Самый распространенный способ погашения ипотечной ссуды — ежемесячные фиксированные платежи кредитору. Платеж включает как основную сумму, так и проценты. Для типичного 30-летнего кредита большая часть платежей в течение первых нескольких лет покрывает проценты.

Платеж включает как основную сумму, так и проценты. Для типичного 30-летнего кредита большая часть платежей в течение первых нескольких лет покрывает проценты.

Расходы, связанные с домовладением и ипотекой

Ежемесячные выплаты по ипотеке обычно составляют основную часть финансовых затрат, связанных с владением домом, но есть и другие важные расходы, о которых следует помнить.Эти расходы разделены на две категории: повторяющиеся и единовременные.

Периодические затраты

Большинство повторяющихся расходов сохраняются в течение всего срока действия ипотеки и после нее, они являются значительным финансовым фактором. Налоги на имущество, страхование жилья, сборы ТСЖ и другие расходы растут со временем как побочный продукт инфляции. В калькуляторе есть необязательные данные для годового процентного увеличения. Их использование может привести к более точным вычислениям. В некоторых случаях эти обычные затраты вместе взятые могут быть больше, чем выплаты по ипотеке!

- Налоги на имущество — налог, который владельцы собственности уплачивают государственным органам.

В США налог на недвижимость обычно регулируется муниципальным правительством или правительством округа. Ежегодный налог на недвижимость в США варьируется в зависимости от местоположения и обычно составляет от 1% до 4% от стоимости недвижимости. В некоторых крайних случаях ставка налога может составлять 10% и выше.

В США налог на недвижимость обычно регулируется муниципальным правительством или правительством округа. Ежегодный налог на недвижимость в США варьируется в зависимости от местоположения и обычно составляет от 1% до 4% от стоимости недвижимости. В некоторых крайних случаях ставка налога может составлять 10% и выше. - Страхование жилья — страховой полис, который защищает владельца от несчастных случаев, которые могут произойти с его частным домом или другой недвижимостью. Страхование жилья может также включать страхование личной ответственности, которое защищает от судебных исков, связанных с травмами, которые происходят на территории и за ее пределами.Стоимость страхования жилья варьируется в зависимости от таких факторов, как местоположение, состояние собственности и сумма страхового покрытия. Обычно годовая стоимость может составлять от 0,1% до 5% от стоимости недвижимости.

- Частное ипотечное страхование (PMI) — защищает ипотечного кредитора, если заемщик не в состоянии произвести выплаты.

В частности, в США, если первоначальный взнос составляет менее 20% от стоимости недвижимости, кредитор обычно требует от заемщика приобрести PMI до тех пор, пока отношение кредита к стоимости (LTV) не достигнет 80% или 78%.Цена PMI варьируется в зависимости от таких факторов, как первоначальный взнос, размер ссуды и кредит заемщика. Годовая стоимость обычно составляет от 0,3% до 1,5% от суммы кредита.

В частности, в США, если первоначальный взнос составляет менее 20% от стоимости недвижимости, кредитор обычно требует от заемщика приобрести PMI до тех пор, пока отношение кредита к стоимости (LTV) не достигнет 80% или 78%.Цена PMI варьируется в зависимости от таких факторов, как первоначальный взнос, размер ссуды и кредит заемщика. Годовая стоимость обычно составляет от 0,3% до 1,5% от суммы кредита. - Сборы ТСЖ — сбор, взимаемый с владельца собственности организацией, которая поддерживает и улучшает собственность и окружающую среду в микрорайонах, которые покрывает конкретная организация. Кондоминиумы, таунхаусы и некоторые дома на одну семью обычно требуют уплаты сборов ТСЖ. Ежегодные сборы ТСЖ обычно составляют менее одного процента от стоимости недвижимости.

- Прочие расходы —включая коммунальные услуги, расходы на содержание дома и все, что относится к общему содержанию имущества. Обычно 1% или более от стоимости недвижимости тратится только на ежегодное обслуживание.

Единовременные затраты

Калькулятор не учитывает эти затраты, но их важно помнить.

- Затраты на закрытие — комиссионные, уплачиваемые при закрытии сделки с недвижимостью.Это не регулярные платежи, но они могут быть дорогими. В США заключительные расходы по ипотеке могут включать гонорар адвоката, стоимость услуги по оформлению титула, регистрационный сбор, плату за обследование, собственность

Калькулятор бизнес-кредита

Бизнес-ссуды бывают разных форм. Большинство из них потребуют ежемесячных платежей, таких как SBA или обычный заем. Другие могут требовать еженедельные, ежедневные выплаты или выплаты только процентов. Некоторые избранные могут потребовать выплаты по истечении срока ссуды. Что касается ссуд для малого бизнеса, кредиторы могут также запросить плату за оформление, документацию или закрытие, среди многих других, которые могут сделать фактическую стоимость или ставку ссуды выше, чем процентная ставка, предоставляемая кредиторами. Калькулятор, представленный ниже, может справиться с этими ситуациями и определить реальную стоимость кредита с учетом комиссий.

Калькулятор, представленный ниже, может справиться с этими ситуациями и определить реальную стоимость кредита с учетом комиссий.

212,47 долл. США в месяц

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

97

97  Они могут применяться в виде фиксированной комиссии или процента (обычно 1-6%) от суммы кредита. Комиссия за оформление может быть включена в ссуду.

Они могут применяться в виде фиксированной комиссии или процента (обычно 1-6%) от суммы кредита. Комиссия за оформление может быть включена в ссуду. Их можно использовать для всего, что покрывается ссудой 7 (а), за исключением погашения существующей задолженности или покупки недвижимости.Максимально возможная сумма кредита составляет 50 000 долларов США, но средняя сумма кредита составляет 13 000 долларов США. Максимально допустимый срок — шесть лет.

Их можно использовать для всего, что покрывается ссудой 7 (а), за исключением погашения существующей задолженности или покупки недвижимости.Максимально возможная сумма кредита составляет 50 000 долларов США, но средняя сумма кредита составляет 13 000 долларов США. Максимально допустимый срок — шесть лет. Обратитесь к Калькулятору личных займов для получения дополнительной информации или для расчетов, касающихся личных займов.

Обратитесь к Калькулятору личных займов для получения дополнительной информации или для расчетов, касающихся личных займов. n-1} \)

n-1} \) Для конкретного платежа по кредиту этот калькулятор поможет вам вычислить, сколько вы платите в счет основной суммы долга и сколько процентов вы платите.

Для конкретного платежа по кредиту этот калькулятор поможет вам вычислить, сколько вы платите в счет основной суммы долга и сколько процентов вы платите. Эти факторы важно учитывать при поиске ссуды, поскольку один и тот же механизм подойдет не всем.

Эти факторы важно учитывать при поиске ссуды, поскольку один и тот же механизм подойдет не всем.